マイホーム購入の資金計画や住宅ローンを考えるうえでは、自分の年収で「いくらまで借りられるのか」を知るとともに、「いくらまでが適正な借入金額なのか」をしっかりと検討することが大切です。

借り過ぎて返済が大きな負担になることは避けなければならない一方で、希望するマイホームの購入には、必要な資金を準備しなければなりません。

この記事では、年収に対する購入資金や借入金額の目安をお伝えするとともに、適正な住宅ローン借入金額決めるうえでの注意点についてお伝えします。

まずは、住宅ローンの借入れを検討しているかたの年収と、借入額の関係について、基本的なことから見ていきましょう。

住宅ローンの審査における年収とは、いわゆる「手取り」収入ではなく、税金や社会保険料が引かれる前の「額面」収入を指すことが一般的です。給与収入以外に収入のない会社員であれば、源泉徴収票の「支払金額」欄に記載された金額のことです。自営業者の場合は、売上ではなく売上から経費を差し引いた「所得」のことを指します。

共働きの夫婦など、一方が連帯債務者や連帯保証人などとなり、2人で協力して住宅ローンを組む場合、2人の年収を合算できる場合があります。

>>あわせて読みたい 共働き夫婦が協力して住宅ローンを組む方法|メリット・デメリット

収入に対して住宅ローンの返済負担が過大とならないよう、借入可能額には「総返済負担率(返済比率)」という基準が設けられていることがあります。

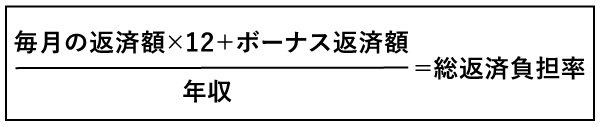

総返済負担率(返済比率)とは、年収に対するすべての借入れ(住宅ローン以外の自動車ローンなども含む)の年間合計返済額の割合のことです。具体的には下記の計算式の通り、総返済負担率は年間返済額(毎月の返済額12カ月分+ボーナス加算額)を年収で割って計算します。ここでの「返済額」とは、返済された元本のみではなく、実際に支払う元本と利息の合計です。

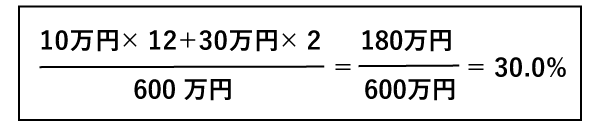

例えば年収600万円、毎月の返済額が10万円、年2回のボーナス返済が各30万円であれば、総返済負担率は30.0%となります。

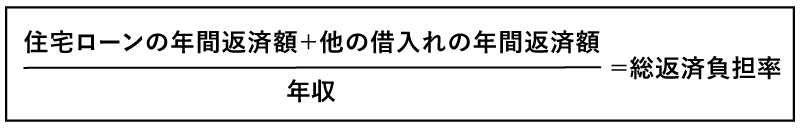

このとき、住宅ローン以外に自動車ローンやカードローン、奨学金などの返済があれば、その返済額も年間返済額に合算されます。

例えば、フラット35では年収によって総返済負担率の上限が定められており、年収400万円未満のかたは総返済負担率が30.0%以下、400万円以上のかたは35.0%以下であることが申込要件のひとつとなっています。

>>あわせて読みたい 「住宅ローンの返済比率は借入金額の目安になる?」計算方法と注意点

借入可能額は、税金や社会保険料が引かれる前の年収を基準のひとつとして判断されますが、実際の返済は、年収から税金や社会保険料を差し引いた手取り収入から行うものです。住宅ローンの返済以外にも生活費はかかりますし、老後資金や教育費、将来に備えるための貯蓄も考えなければならないでしょう。

手取り収入から日々の生活費と貯蓄に充てる資金を確保し、残った金額から逆算して借入額を決めるというのもひとつの方法といえるでしょう。住宅金融支援機構のシミュレーションツールなどを使えば、毎月の返済額から逆算して借入可能額を計算することができます。

また、住宅購入の際に自己資金(頭金)をどのくらい用意できるかも検討しておきたいポイントです。諸費用を含めて住宅価格の1〜2割程度の自己資金を準備するのか望ましいとする考え方もありますが、現在準備できる自己資金と将来見込まれる支出のバランスを考慮して決めるようにしましょう。頭金を多く入れれば借入額を減らせますが、急な出費や将来必要となる資金に充てられる手元資金はそれだけ減ってしまいますので、注意が必要です。

一般的には、住宅ローンの借入可能額と自己資金の合計額が、諸費用を含む住宅購入予算の上限となります。予算が希望する物件の価格に満たない場合や、充分な余裕がないと感じられる場合には、金利の低い他の住宅ローンを探す、購入を延期して頭金を貯める、購入する物件を見直すなどの再検討が求められます。

全期間固定金利の住宅ローンであるフラット35を例とし、年収によって借入可能額と毎月の返済額がどのように変わるのか、年収別に説明します。

金利は、年率1.2%、1.4%、1.6%の場合で試算し、金利以外の借入条件は下記の通りに統一します。なお、借入可能額と毎月の返済額の計算結果は概算値となります。

借入条件:借入期間35年・元利均等返済(ボーナス返済なし)・借入れは住宅ローンのみ

金利は年率1.2%、1.4%、1.6%の場合

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 2,571万円 | 7.5万円 |

| 1.4% | 2,489万円 | 7.5万円 |

| 1.6% | 2,410万円 | 7.5万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 3,999万円 | 11.7万円 |

| 1.4% | 3,871万円 | 11.7万円 |

| 1.6% | 3,750万円 | 11.7万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 4,999万円 | 14.6万円 |

| 1.4% | 4,839万円 | 14.6万円 |

| 1.6% | 4,687万円 | 14.6万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

>>あわせて読みたい 年収500万円世帯の住宅ローンの借入可能額と返済シミュレーション

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 5,999万円 | 17.5万円 |

| 1.4% | 5,807万円 | 17.5万円 |

| 1.6% | 5,625万円 | 17.5万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 6,999万円 | 20.5万円 |

| 1.4% | 6,775万円 | 20.5万円 |

| 1.6% | 6,562万円 | 20.5万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 7,999万円 | 23.4万円 |

| 1.4% | 7,743万円 | 23.4万円 |

| 1.6% | 7,500万円 | 23.4万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 8,998万円 | 26.2万円 |

| 1.4% | 8,711万円 | 26.2万円 |

| 1.6% | 8,437万円 | 26.2万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

| 金利(年利) | 借入可能額 | 毎月の返済額 |

|---|---|---|

| 1.2% | 9,998万円 | 29.2万円 |

| 1.4% | 9,679万円 | 29.2万円 |

| 1.6% | 9,375万円 | 29.2万円 |

(住宅金融支援機構のシミュレーションツールを使用してSBI マネープラザが作成。手数料などの諸費用は計算に含めていません)

>>あわせて読みたい 住宅ローンの月々の返済額は?みんなはいくら払ってる?目安や計算方法

上記の表から、その他の条件が同じ場合、金利によって借入可能額が変化することがわかります。例えば年収600万円のかたの場合、金利が年率1.2%の場合と年率1.6%の場合では、借入可能額に約370万円もの差が生じます。

住宅金融支援機構がホームページで公開しているデータによると、2023年中では3月と11月の借入金利が最も高く1.960%、反対に最も低いのは1月の1.680%でした(※)。年収600万円の場合、借入金利以外の条件が同じならば、借入金利が0.2%異なるとフラット35の借入可能額は約200万円変わるため、借入額を決める際に金利が大きく影響する要素であることがわかります。

※出典:住宅金融支援機構「【フラット35】借入金利の推移 令和3年4月以降」

借入期間が21年以上35年以下、融資率が9割以下、新機構団信付きのフラット35で、取扱金融機関のうち最低金利を比較しています。

>>あわせて読みたい 住宅ローンの金利とは? 特徴と種類、選択時のポイント

住宅購入価格の目安のひとつに、「年収倍率」というものがあります。年収倍率とは、住宅購入資金が世帯年収の何倍かを示す指標のことをいいます。

住宅金融支援機構の「2022年度 フラット35利用者調査」(下表)によると、直近の物件購入価格の全国平均は年収の約5.7~7.7倍であることがわかります。これら平均の値は、すべて概数です。

また、新築を購入する場合と比べて、中古住宅では購入資金だけでなく、年収倍率も低い傾向にあります。

| 融資区分 | 平均の年収倍率 | 物件購入価格 (平均の所要資金) |

平均の世帯年収 |

|---|---|---|---|

| 土地付注文住宅 | 7.7倍 | 4,694万円 | 660万円 |

| 土地代を含まない注文住宅 | 6.9倍 | 3,717万円 | 624万円 |

| 建売住宅 | 6.9倍 | 3,719万円 | 594万円 |

| 新築マンション | 7.2倍 | 4,848万円 | 844万円 |

| 中古戸建 | 5.7倍 | 2,704万円 | 529万円 |

| 中古マンション | 5.9倍 | 3,157万円 | 621万円 |

(出典:住宅金融支援機構の「2022年度 フラット35利用者調査」)

同調査によれば、全国のフラット35利用者の世帯年収の平均は、2012年度から2022年度の間に608万円から634万円と、10年間で約4.3%の上昇にとどまるのに対し、物件購入価格(所要資金)の平均は3,257万円から3,924万円と約20.5%上昇しており、年収倍率も上昇傾向にあります。(※)

これは、材料費や人件費の高騰などによる不動産価格の上昇に加え、これまでの金融緩和政策を背景とする低金利の状況が続いていることが要因と考えられます。

このように、収入に対する所要資金の増加傾向が続いているなかでは、一人ひとりにとって適正な購入予算、住宅ローン借入金額を検討することが大切です。

※出典:住宅金融支援機構「フラット35利用者調査」2012年度集計表「全体」、2022年集計表「全体」

>>あわせて読みたい 住宅購入に関する平均データまとめ│借入金額の目安など

ここまで借入可能額について説明してきましたが、「借入可能額の上限=無理なく返済できる金額」とは限りません。一度立ち止まって以下のような長期的な視点でよく考えてみましょう。

住宅ローンの借入額を決めるうえでは、希望する生活水準を実現するために、月々の返済額はいくらが妥当なのか、他の支出とのバランスを考えることがポイントです。

住宅ローンの返済は長期にわたって続き、その間にはさまざまなライフイベントも想定されます。子どもの人数や年齢、進学プラン、まとまったお金のかかる車の購入や旅行の計画、購入する家にずっと住み続けるのか将来買い替えを行うのか、老後はどのように暮らしていきたいのかなど、これらのライフイベントに優先順位をつけながら考えてみましょう。

そして、そのための費用がいつ、どのくらい必要になるのか、具体的な金額を想定して資金計画を立ててみましょう。日々の生活費と住宅ローンの返済、ライフイベント実現に必要な貯蓄額から、毎年の収支をシミュレーションしたうえで、無理のない返済プランとなっていなければなりません。

どのようにシミュレーションしたらよいか迷う場合や、ご自身でシミュレーションするのが難しい場合には、金融機関などが開催している無料相談会に参加してみるのもひとつの方法です。

マイホームを購入すると、住宅ローンの返済以外にも、毎年の固定資産税や都市計画税、建物の火災保険料、定期的な修繕費用、リフォーム費用など、賃貸物件ではかからない費用がかかります。

毎月の収入に対してぎりぎりの返済額となる住宅ローンの組み方をしていると、上記のような費用が発生した際に赤字になってしまいます。赤字を補てんするため貯蓄を切り崩すことになれば、他のライフプランにも影響を及ぼしかねません。今暮らしている賃貸物件の家賃と同じくらいの負担なら大丈夫と考えず、余裕を持って返済プランを立てることが大切です。

ボーナスの支給額は会社の業績や個人の実績などによる影響を受けやすく、リーマンショックや昨今のコロナ禍のような事態によって、ボーナスが大幅に減額されたり、支給されなくなったりするケースも想定されます。

ボーナスの変動によってローン返済に支障が出ないよう、借入額はボーナスありきではなく、ボーナスがなくても返済が続けられる金額に留めるのが望ましいでしょう。収入に占める歩合給や残業手当の割合が大きいかたにも同様のことが言えます。

自己資金(頭金)を増やせば、住宅ローンの借入額を減らせますし、商品によっては借入金利が下がる場合があります。しかし、頭金を増やし過ぎて手元資金が少なくなると、急な出費や収入減少などに対応できなくなる恐れもあります。また、「このためのお金が欲しい!」という何かに出会ったときに、それをあきらめざるを得なくなるかもしれません。

このような事態を避けるためにも、もしもの場合の資金は手元に残しておきたいところです。特に個人事業主などの収入が変動しやすいかたは、手元資金を厚めに残しておくほうが安心でしょう。

手元にある資金を住宅購入の頭金にするか、将来の自動車購入費用や教育費用に充てるかについて、検討している場合には注意が必要かもしれません。

一般的に住宅ローンに比べ自動車ローンや教育ローンの金利は高く設定されていること、自動車ローンや教育ローンには住宅ローン控除(※)のような税制優遇制度がないことを考えると、手元資金を住宅購入の頭金とするよりも将来の自動車購入費や教育費に充てたほうが有利というケースも考えられるでしょう。

※住宅ローン控除についてはこちらの記事(「住宅ローン控除とは?」適用を受ける方法と要件、控除額の計算方法)をご覧ください。

住宅購入に必要な資金に対しては、自己資金と住宅ローン借入で資金計画を立てますが、年収によっては希望の金額を借入れできないこともあります。その場合、どういった方法が考えられるのでしょうか。

まず、ペアローンを活用し、世帯収入を基準に借入れをする方法があります。ペアローンは、夫婦共働きの世帯などで、二人それぞれが住宅ローン契約者となり、2本のローンを組む方法です。

一つの物件の購入資金に対して、それぞれの収入に応じた住宅ローン借入金額を合算することができますので、どちらか一方の収入では必要資金に足りない場合でも、希望額の融資を受けられる可能性が高くなります。

また、一つは変動金利型、もう一つは固定金利型のように異なる金利タイプを選択したり、団体信用生命保険の特約の内容を変えたりもできますので、ニーズ次第で多様な組み方を考えられます。

収入合算は、住宅ローン申込者の収入に、配偶者や親子などの収入を合わせて借入れする方法です。ペアローンとは異なり、住宅ローンの契約者は一人で、収入合算者は連帯債務者もしくは連帯保証人になることが求められます。

合算できる収入は、「契約者本人もしくは合算者の50%まで」「合算者の収入全部」など、金融機関や合算者の属性(正社員かパートかなど)によって異なりますので、事前に確認しましょう。

借入可能額は収入に対して決まりますので、二人の収入を合わせることで借入金額を増やせる可能性があります。

金融機関が住宅ローンの借入可能額を判断する重要な指標として、住宅ローンやその他のローンの年間返済額が年収に対してどれくらいを占めるかを示す、返済負担率があります。各金融機関は返済負担率の上限を設けており、返済負担率を算出する際には、住宅ローン以外の借入れも含められます。

そのため、車や教育ローン、携帯電話の分割払いなどの借入れがあると、その分返済負担率が上がり、借入可能額は少なくなります。住宅ローンの借入れ前に完済できるものは完済することで、借入金額を増やすことができます。

自己資金をできるだけ用意することも、借入金額を増やすことにつながります。多くの金融機関は、住宅ローン審査にあたり、物件価格(※)に対して住宅ローン借入金額が占める割合(融資率)を考慮します。

たとえば、物件価格4,000万円に対して、頭金400万円、住宅ローン3,600万円の場合、融資率は90%(3,600万円/4,000万円)となります。自己資金を多く準備するほど融資率が下がりますので、住宅ローン審査に有利となり、借入金額自体が増える可能性があります。

※ 借入金額をどこまで上乗せできるかは金融機関によって異なります

>>あわせて読みたい 「住宅ローン利用時に頭金はいくら用意する?」平均額と検討ポイント」

最後に、年収から住宅ローンの借入額を考えるときのよくある質問をまとめました。

住宅ローンが組める年収の下限は、金融機関によっても異なりますが、一般的には300万円程度となっています。年収300万円以下の場合でも借入れが可能な金融機関もありますので、不動産会社や住宅会社に相談してみましょう。

なお、住宅金融支援機構の「2022年度 フラット35利用者調査」によると、住宅ローン利用者のうち19.9%が年収400万円未満となっています。

すでにご紹介しました、住宅金融支援機構の「2022年度 利用者調査」の年収倍率から見ると、世帯年収の5~7倍が住宅ローンの目安となります。ただし、世帯年収を目安にする場合は、出産や育児による産休・育休、時短勤務など、ライフイベントに伴う収入の変化を考慮する必要があります。

また、会社の業績不振や病気などによる収入減のリスクや影響が、一人の収入で借入れするよりも大きくなる点には注意しましょう。

>>あわせて読みたい 共働き夫婦が協力して住宅ローンを組む方法|メリット・デメリット

一般的に、住宅ローンで借入れできる金額は、年収の5~7倍といわれています。ただし、住宅ローンの借入可能額は、年収のほか、金融機関ごとに設けられている審査金利や返済負担率(上限)によって決まります。

また、借入れ時や完済時の年齢、勤続年数、物件の担保評価などが総合的に判断されますので、一人ひとりの条件によって変わります。

年収と住宅ローン借入金額について解説しました。年収倍率や返済負担率に基づき目安となる借入金額をお伝えしましたが、最終的に借入れできる金額は、金融機関の住宅ローン審査において、年齢や物件の担保評価などさまざまな項目を総合的に判断されて決まります。

また、共働きの世帯などでは、ペアローンや収入合算などを利用して借入可能額を増やすこともできます。ただし、住宅ローン返済は、20年、30年と長期にわたるものですので、無理なく返済していける借入金額であることが大切です。

年収を基準に住宅ローン借入金額を検討するとしても、「額面収入か手取り収入か」「単独の収入か夫婦二人の世帯収入か」など、何を基準にするかによって住宅ローン返済の負担感は変わるはずです。住宅ローン返済以外にかかる維持費や、節目で必要となるまとまった資金なども考慮しながら決めるようにしましょう。

株式会社あつみ事務所 代表

建設会社・ハウスメーカーで建築設計、不動産売買仲介を経て、不動産・住宅専業ライターとしても活動。これまで不動産・金融メディアを中心に300本以上の記事執筆を手掛ける。現在、不動産売買や住み替えを中立的な立場でサポートするサービスを提供しながら情報発信を行う。

【保有資格】宅地建物取引士・ファイナンシャルプランナー2級技能士・住宅ローンアドバイザー