この記事は住宅ローン控除に関する改正が閣議決定された2021年12月以前の情報を基に執筆されたコンテンツです。最新の情報は国税庁HPや、税理士、税務署等でご確認ください。

住宅を購入されたかたにとって、住宅ローン控除は関心の高い制度ではないでしょうか。また、これから住宅を購入されるというかたにとっても、住宅購入の決断を後押しする制度と言えるかもしれません。

住宅ローン控除を利用するための1年目の手続方法は、以前の記事(「住宅ローン控除を受けるために必要な確定申告の書類と手続きの流れ」)で株式会社住宅相談センターの吉田貴彦社長に解説いただきましたが、今回は2年目以降の手続方法について、同じく吉田社長にご説明いただきます。

給与所得以外に収入のない会社員が住宅ローン控除を利用する場合、住宅ローンを組んで入居した1年目は確定申告、2年目以降は年末調整での手続きを行います。

まずは、住宅ローン控除とは何か、基本から説明します。

住宅ローン控除とは正式名称を「住宅借入金等特別控除」といい、国の制度として「住宅ローン減税」と呼ばれることもあります。

合計所得金額3,000万円以下の個人が、一定の住宅ローンを利用して住宅を新築または取得、あるいは増改築した場合に利用できる制度です。ただし住宅は床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものである必要があります。また、一定の住宅ローンとは、返済期間が10年以上の割賦償還による返済方法の借入金とされており、ご自身の親や知人から住宅購入資金を借りても控除の対象になりません。

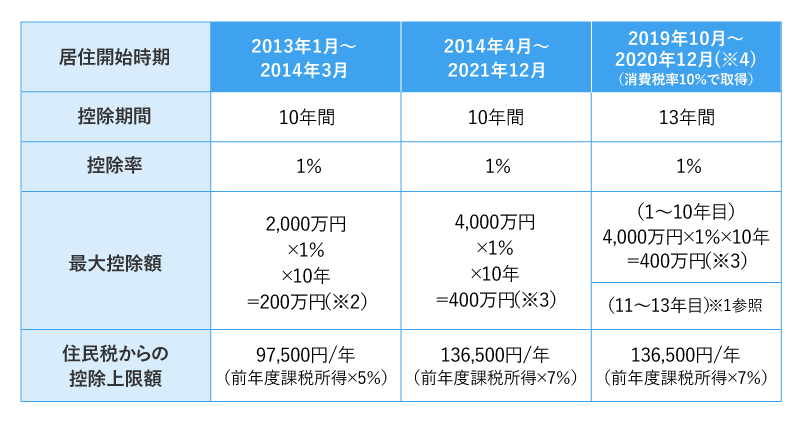

住宅ローンの年末残高(12月31日時点の住宅ローンの残高)の1%相当額が、最大40万円(認定長期優良住宅などは 50万円、個人間売買の中古住宅は20万円)その年に納税した所得税から控除されます。所得税から引き切れない額がある場合は、所得税の課税総所得金額の7%を限度として最大136,500円が住民税からも控除することができます。

控除される期間は10年間なので、合計最大400万円(認定長期優良住宅などは500万円、消費税が非課税の中古住宅は200万円)が還付されます。

なお消費税10%が適用された住宅を取得等して2019年(令和元年)10月1日から2020年(令和2年)12月31日までに入居した場合、期間は13年間に延長されます。ただし、新型コロナウイルスの影響で入居が遅れた場合には、一定の期日までに契約をしていることを条件に、2021年12月31日までの入居でも13年の延長措置を受けられます。

この場合11~13年目は「消費税増税分(2%)÷3(年)」で算出した額と従来どおりの計算で算出した額のどちらか小さい方が控除額となります。

※1 11年目~13年目は、以下の①②のうちいずれか少ない方の金額が3年間にわたり所得税から控除される。

①住宅ローン残高又は住宅の取得対価(上限4,000万円)のうちいずれか少ない方の金額の1%(新築・未使用の長期優良住宅、低炭素住宅の場合は※3参照)

②建物の取得価格(上限4,000万円)の2%÷3(新築・未使用の長期優良住宅、低炭素住宅の場合は※3参照)

※2 新築・未使用の長期優良住宅、低炭素住宅の場合は3,000万円×1%×10年=300万円

※3 新築・未使用の長期優良住宅、低炭素住宅の場合は5,000万円×1%×10年=500万円

※4 新型コロナウイルスの影響で入居が遅れた場合には、一定の期日までに契約をしていることを条件に、2021年12月31日までの入居でも適用。

住宅ローン控除を受けるための詳細の要件は、こちらの記事(「住宅ローン控除とは?」適用を受ける方法と要件、控除額の計算方法)で詳しく紹介しています。

また、住宅ローン控除の適用年数については、「「住宅ローン控除はいつまで受けられる?」FPが早見表で解説」で詳しく解説していますので、あわせてご覧ください。

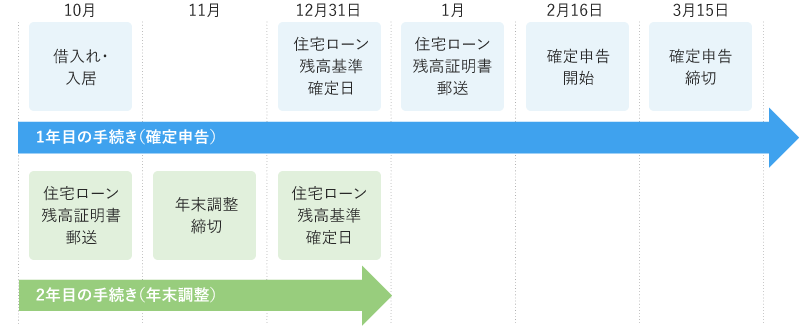

住宅ローン控除を受けるためには、入居した翌年に確定申告をしなければなりません。確定申告の時期は、会社員などの給与所得者は購入・入居した年の翌年1月1日から3月15日まで、自営業者など毎年確定申告を行っている場合は2月16日~3月15日(※)の一般の申告とあわせて行います。還付金は確定申告後1ヵ月~2ヵ月程度で指定した銀行口座に振込まれます。

住宅を取得し入居した年の翌年の確定申告を忘れないようにしましょう。住宅ローン控除の確定申告についてはこちらの記事(「住宅ローン控除を受けるために必要な確定申告の書類と手続きの流れ」)をご覧ください。

なお連帯債務で住宅ローンを借入れている場合、主債務者のほか連帯債務者も確定申告をすれば控除を受けることができます。

※2月16日以前でも申告を行うことができます。この場合、2月16日に提出されたものとみなされます。また、2020年の確定申告については、期限が4月16日に延長されており、さらに期限内に申告することが困難であった方については4月17日以降であっても申告期限延長の取扱いがされます。

給与所得以外に収入のない会社員の場合、入居して2年目以降は年末調整で住宅ローン控除を受けることができます。年末調整の書類を勤務先に提出する際には、次の章で説明する必要な書類もあわせて提出する必要があります。

ただし、個人事業主や年収2,000万円以上の会社員など、年末調整を利用しない人は2年目以降も確定申告が必要になります。

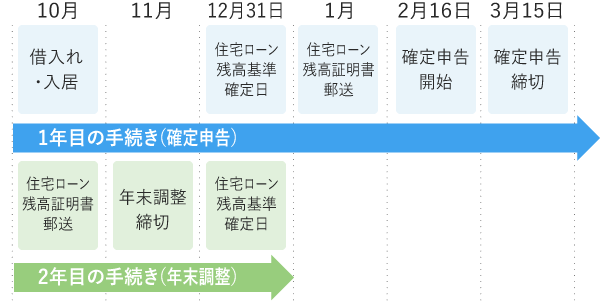

【住宅ローン控除 手続きのスケジュール例】

次に、年末調整で住宅ローン控除を受けるために必要な書類と、申請方法について説明します。

年末調整で住宅ローン控除を受けるためには、通常の年末調整の書類の他に次の書類を勤務先に提出する必要があります。

| 書類名 | 備考 |

|---|---|

| 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 | 確定申告をした年の10月頃に税務署から送られてきます。 残り9年分の書類がまとめて初年度に送付されます。 (消費税率10%の住宅を取得して所定の条件を満たした場合は12年分が送付されます。) |

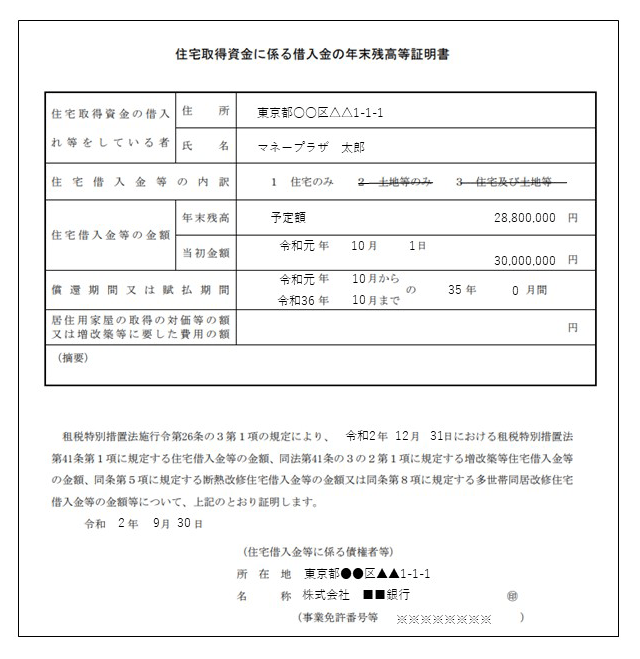

| 住宅取得資金に係る借入金の年末残高等証明書(残高証明書) | 住宅ローンを借入れた金融機関から、毎年10月~11月頃に送られてきます。 2年目以降は、12月末時点の予定額が記載されるということになります。 (1年目は翌年の1月中旬頃となります。) |

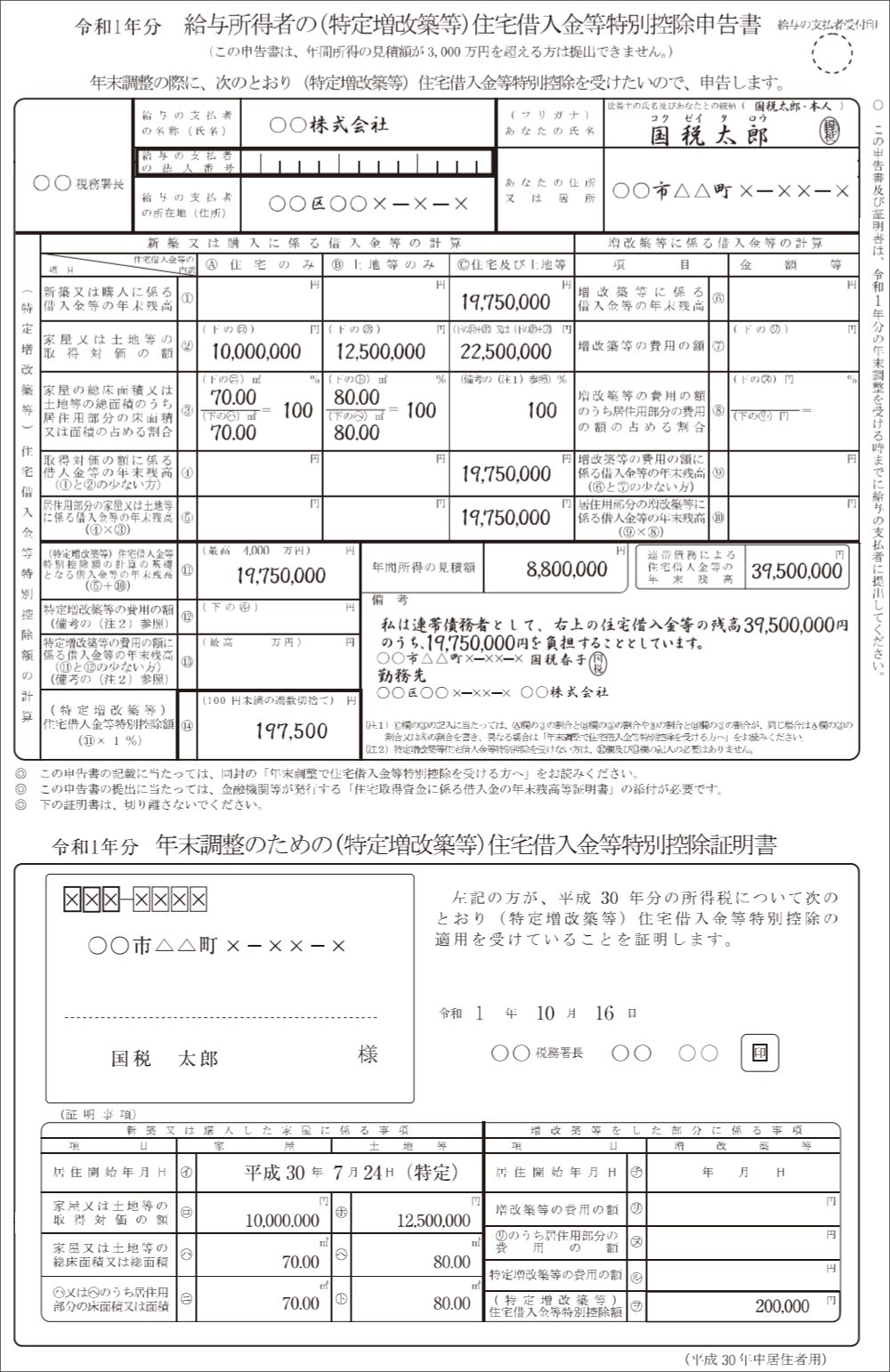

【給与所得者の(特定増改築等)住宅借入金等特別控除申告書のイメージ】

【住宅取得資金に係る借入金の年末残高等証明書のイメージ(※)】

※書類の形式は一例であり、金融機関によって形式が異なることがあります。

手続きを順に説明します。まず「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に必要事項を記入します。記入項目の多くは申告書の下に付随している「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」に記載されているので、それを転記します。

これが出来上がったら勤務先から配布される年末調整の書類に前記2点の書類を添付して提出すれば完了です。3年目以降も同様に手続きを行います。

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の記入方法に関しては、国税庁のホームページをご確認いただくか、税理士や最寄りの税務署にご相談ください。

続いて、住宅ローン控除を受けるための注意点を説明します。

「給与所得者(特定増改築等)住宅借入金等特別控除申告書」は1年目の確定申告後に、住宅ローン控除の適用年数分が税務署からまとめて送られてきます。適用期間中大切に保管して、毎年1通ずつ勤務先に提出しなければなりません。万一紛失した場合は、税務署に申請して再発行してもらう必要があります。

万一、年末調整の手続きを忘れるなどして住宅ローン控除の申告ができなかった場合は、確定申告することで最長過去5年間さかのぼって住宅ローン控除を受けることができます。あるいは、企業によっては1月末まで年末調整を受付けている場合があるので、勤務先に問い合わせてみるとよいでしょう。

住宅ローン控除の適用期間中の10月以降に返済中の住宅ローンの繰上返済や借換えをした場合は、金融機関から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」に記載されている残高と実際の残高が異なる可能性があります。

この場合は金融機関に連絡をして、正しい金額の証明書を発行してもらうことになります。発行には必要で時間を要する可能性があるので早めに手続きしましょう。そのためには10月中旬頃に送られてきた書類に書かれた金額を確認しておくことが大切です。

住宅ローンの繰上返済については、「住宅ローンの繰り上げ返済のメリットは?しない方が得?借換えと比較」で詳しく解説しています。

ここまで、住宅ローン控除を利用するための年末調整の手続きについて説明しましたが、年末調整は会社員のかたが利用できるその他の税制優遇制度について知る、いいきっかけになるかもしれません。

例えば、iDeCoや生命保険料控除など、個人で利用できる税制優遇制度は他にもあります。

iDeCoについては、「個人型確定拠出年金(iDeCo)とは(前編)」で、生命保険料控除については、 「生命保険料控除を知ろう!(1/3)~どんな仕組み?~」で詳しく解説しています。

このような機会に、住宅ローン控除以外の税制優遇制度の活用も検討されてはいかがでしょうか。

※本Webサイトに記載の情報はあくまで概要であり、税控除額をお約束するものではございません。実際の控除の対象・控除額については、所轄の税務署等にご相談のうえ、ご確認ください。