住宅ローンの借入額や返済計画を考える際、月々の返済額は大きな判断基準です。3,000万円、4,000万円といった金額だけだと30年、35年と長期間かけて返済していく全体をイメージするのは難しいですが、月々の返済額で考えるとイメージしやすくなります。

ただ、月々の返済額を考える場合も、家計の収支から考えたり、支払っている家賃と比較したり、また、収入に対して住宅ローンが占める割合(返済比率)で考えたりなど、いくつかの方法があります。

今回は、住宅ローンアドバイザーであり不動産コンサルタントとしても活躍する吉満氏に、住宅ローンの月々の返済額に影響するものや注意すべきポイントについて解説いただきました。

マイホームを購入する方の半数以上が利用する住宅ローンですが、実際にどれくらいの割合で利用されているのか、物件種別ごとに月々の返済額を紹介します。

住宅ローンを利用している割合

| 住宅の種類 | 住宅ローンを組んでいる世帯の割合 |

|---|---|

| 注文住宅(新築) | 83.2% |

| 注文住宅(建て替え) | 55.1% |

| 分譲戸建住宅 | 64.9% |

| 分譲集合住宅 | 59.7% |

| 中古戸建住宅 | 58.6% |

| 中古集合住宅 | 52.5% |

| リフォーム住宅 | 5.4% |

住宅ローン利用者の割合は、注文住宅(新築)の割合が80%を超え最も高くなっており、その他でも約60%の方が住宅ローンを利用していることがわかります。

住宅ローンでは、住宅の購入金額や建築費用だけでなく、仲介手数料や登記費用などの諸費用も借り入れが可能となっており、自己資金が少なくても住宅を購入することができます。

また、住宅ローンを利用するメリットは資金を調達できるだけでなく、住宅ローン控除による減税効果や団体信用生命保険の保障効果も期待できる点です。一定額の貯蓄があっても、万一の生活費や車の買い替えなどの資金を残したい場合にも活用できます。

住宅ローンの月々の返済額

| 住宅の種類 | 年間返済額の平均 | 月々の返済額の平均 |

|---|---|---|

| 注文住宅 | 174万円 | 14.5万円 |

| 分譲戸建住宅 | 126.6万円 | 10.6万円 |

| 分譲集合住宅 | 148.1万円 | 12.3万円 |

| 中古戸建住宅 | 106.7万円 | 8.9万円 |

| 中古集合住宅 | 101.3万円 | 8.4万円 |

| リフォーム住宅 | 75.6万円 | 6.3万円 |

住宅ローンの返済額を購入物件種別でみると、新築住宅は中古住宅と比べて返済額が多い傾向があることが分かります。新築住宅の中でも、注文住宅と分譲戸建住宅の返済額は、毎月約4万円の違いがあります。一般的に、注文住宅と比べ分譲住宅は購入予算を抑えやすいといわれており、それが住宅ローンの返済金額にも表れています。

同様に、新築と比べると購入資金を抑えやすい中古住宅は、住宅ローン返済額についても新築と比べ少なくなっています。ただし、中古住宅の場合、購入後にリフォームが必要な場合もあるので、そのための資金が必要となるケースには注意しましょう。リフォーム費用を住宅ローンでまとめて借り入れできる場合もありますが、別途リフォームローンを組むとなると返済負担が増えます。

また、集合住宅の場合、住宅ローン返済以外に毎月の管理費や修繕積立金、車を保有する場合の駐車場代などの維持費もしっかり検討することが重要です。戸建で管理費や駐車場代がかからない場合でも、将来に向けて外壁や屋根のメンテナンス費用やリフォーム費用の積み立ても考えておく必要があります。

【出典】 「令和4年度 住宅市場動向調査報告書」 (国土交通省)

月々の返済額から、自分にとって適正な借入金額や返済負担であるか判断するために、次の3つの観点から検討することができます。

住宅ローンの月々の返済額は、生活費や必要な貯蓄を確保したうえで、無理なく支払っていける範囲で決めることが大切です。住宅ローンの返済は、場合によっては30年以上など長期にわたって続くため、ライフプランを考慮しながら長期的な視点で考えると良いでしょう。

例えば、ご自身の収入が将来どのように推移する見通しか、また子供の教育費や車の購入資金、老後資金など、将来必要になると想定されるお金は、いつまでにいくら必要なのか、それには毎月いくら貯蓄していけば良いのか具体的に計算してみると、現実的な住宅ローンの返済額がわかってくるのではないでしょうか。また、計算によって、思い描いているライフプランと現実の収支にギャップがあることが分かれば、予算や物件探しの優先順位を見直すことが必要な場合もあるでしょう。

現在、賃貸住宅で暮らしている場合、購入後の住宅ローン返済の負担感をイメージするために、現在の家賃を基準として返済額を考えるのもひとつの方法です。現在の家賃を基準に考えれば、住宅ローンの月々の返済によって負担が増える、あるいは減ると、家計への影響も想像しやすいのではないでしょうか。

ただし、家賃の支払いと住宅ローン返済を単純に比較できない点には注意が必要です。ご自身で住宅を所有する場合は、住宅ローンの月々の返済に加え、固定資産税などの税金やマンションの修繕積立金など、賃貸住宅では必要なかったコストもかかるからです。さらに、将来リフォームを行う場合は、その費用も準備しなければなりません。

そのため、住宅ローンの月々の返済額がこれまでの家賃と変わらない場合、通常は所有にかかるコストの分だけ支出が増える可能性が高くなると考えられます。「現在の家賃と同じ返済額でマイホームが買える!」といった広告なども見かけます。ただ、賃貸と異なり、マイホーム購入では資産を所有、維持管理するコストも考慮する必要があるということです。

返済比率とは、額面年収に対する返済額の割合のことをいい、金融機関が返済能力を審査するうえでも用いられることがあります。返済比率が25%以内であれば収入に対して無理の生じにくい返済額となるとの考え方があります。

年収600万円のかたを例に見てみましょう。

| 返済比率 | 年間返済額 | 月々返済額 |

|---|---|---|

| 20% | 120万円 | 10万円 |

| 25% | 150万円 | 12.5万円 |

| 30% | 180万円 | 15万円 |

返済比率20%~30%となる返済金額が無理のない金額かどうか、家族構成やライフスタイル、住宅ローン以外の借入れがあるかなどによって人それぞれ感じ方は変わるでしょう。返済比率を目安としながら、実際の家計状況に応じて無理のない返済額とすることが大切です。

住宅ローンの適切な月々の返済額を具体的に判断する基準が返済比率です。目安となる返済比率や、返済比率から適切な返済額や借入金額をシミュレーションする方法を紹介します。

返済比率とは、年収(額面)に対して住宅ローンの年間返済額が占める割合を指します。住宅ローン返済が収入に占める割合を知ることで、適切な返済額や借入金額を判断できます。無理なく返済できる返済比率の目安は25%以内といわれています。

>>あわせて読みたい 【年収別】住宅ローンの返済比率の目安は?計算方法や借入時の注意点

住宅ローンの返済額や借入金額は、自分でもシミュレーションできます。借入金額が決まっている場合は、完済したい時期に合わせて返済期間を設定すれば、月々の返済額の試算が可能です。また、毎月の返済額から借入金額をシミュレーションすることもできるため、利用を検討する住宅ローンや返済計画に合わせて試算することをおすすめします。

>>借入金額から月々の返済額を調べるシミュレーションはこちら

借入額が同じでも、住宅ローンの月々の返済額は、返済期間や返済方法、金利水準によって変わります。長期間に及ぶ住宅ローン返済を、月々の返済額を抑えながら無理なく返済するためには、これらの要素がどのように影響するか知ることが大切です。

返済期間が長くなるほど、借入額や金利、返済方法が同じ場合、住宅ローンの月々の返済額は少なくなります。例えば5,000万円を年率1.2%(固定)、元利均等返済方式、ボーナス返済なしで借りた場合、返済期間によって月々の返済額は次のように違います。

| 返済期間 | 毎月の返済額 | 総返済額 |

| 15年(180回) | 30.4万円 | 5,466万円 |

| 25年(300回) | 19.3万円 | 5,790万円 |

| 35年(420回) | 14.6万円 | 6,126万円 |

※住宅金融支援機構のシミュレーションツールによる試算を基にSBIマネープラザが作成。手数料等は計算に含まず。

一方で返済期間が長くなれば支払う利息が増え、総返済額は大きくなります。また、返済期間が長くなれば完済年齢が遅くなり、退職後も返済が続く可能性があります。そのことも踏まえて、何歳まで働く予定なのか、退職金はいくら見込めるのかなど、長期的な見通しを考えておくことも大切です。

住宅ローンの返済期間中に教育費などの出費が重なることがわかっている場合には、あらかじめ返済期間を長めに設定しておくことで、住宅ローンの毎月返済額を抑えつつ、家計への影響を軽減することもできます。その場合には、家計に余裕ができたタイミングで繰上返済を行うなどによって、利息負担、総返済額を減らすなど、貯蓄への影響も考えておきたいところです。

| 返済期間 | 長くする | 短くする |

| 毎月の返済額 | 少ない | 多い |

| 総返済額 | 大きい | 小さい |

返済期間を伸ばすことによるメリット・デメリットについては、35年ローンのメリットとデメリットは?無理なく返済するためのポイントもご覧ください。

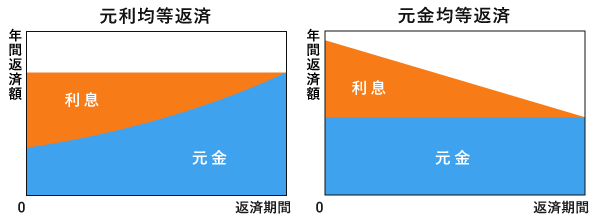

住宅ローンの返済方法には、月々の返済額が一定の「元利均等返済」と、毎月の元金返済額が一定の「元金均等返済」の2種類があります。

元利均等返済は、月々の返済額が一定になる返済方法で、返済が進むにつれ返済額に占める元金返済額と利息返済額の割合が変化します。借入当初は返済額に占める利息の割合が高く、元金の減るペースが遅いため、そのほかの借入条件が同じであれば、次に説明する元金均等返済よりも総返済額は大きくなります。

元金均等返済は、元金を均等に返済していく方法です。借入当初は元金(住宅ローン残高)が大きいため、支払う利息が多く、毎月の返済額は大きくなります。元本の返済が進むにつれ利息負担も減っていくため、月々の返済額は次第に少なくなっていきます。元利均等返済よりも元金の減るペースが早いため、元利均等返済よりも総返済額は少なくなります。

月々の返済額が一定で返済計画の立てやすい一方、総返済額は多くなる「元利均等返済」と当初の高い返済額から返済額が減っていく一方、総返済額を抑えやすい「元金均等返済」。どちらが正解というわけではありませんが、今後のライフプランや家計の状況により適した返済方法を選ぶことが大切です。

例えば、これから教育費などを準備していくかたは、当初の返済額が比較的抑えられ、返済計画を立てやすい「元利均等返済」を選択するという考えもあるのではないでしょうか。また、家計に余裕があるかたであれば総返済額を抑えられる「元金均等返済」という選択肢もあるでしょう。

なお、返済比率の計算においては、借入当初の返済額が多くなる元金均等返済は元利均等返済よりも、返済比率が高くなる点に注意が必要です。

金利は住宅ローンの月々の返済額に影響する重要な要素であり、借入金利が高いほど月々の返済額も多くなります。

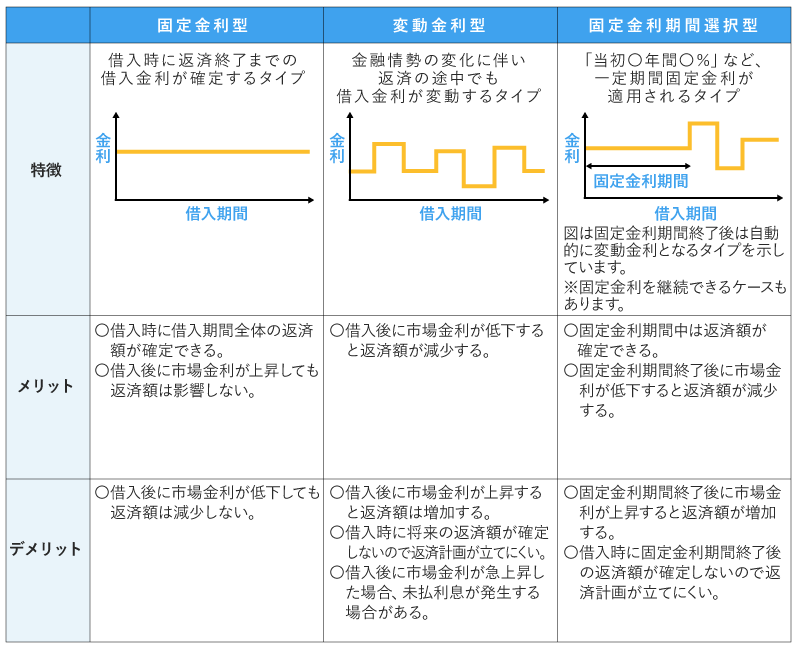

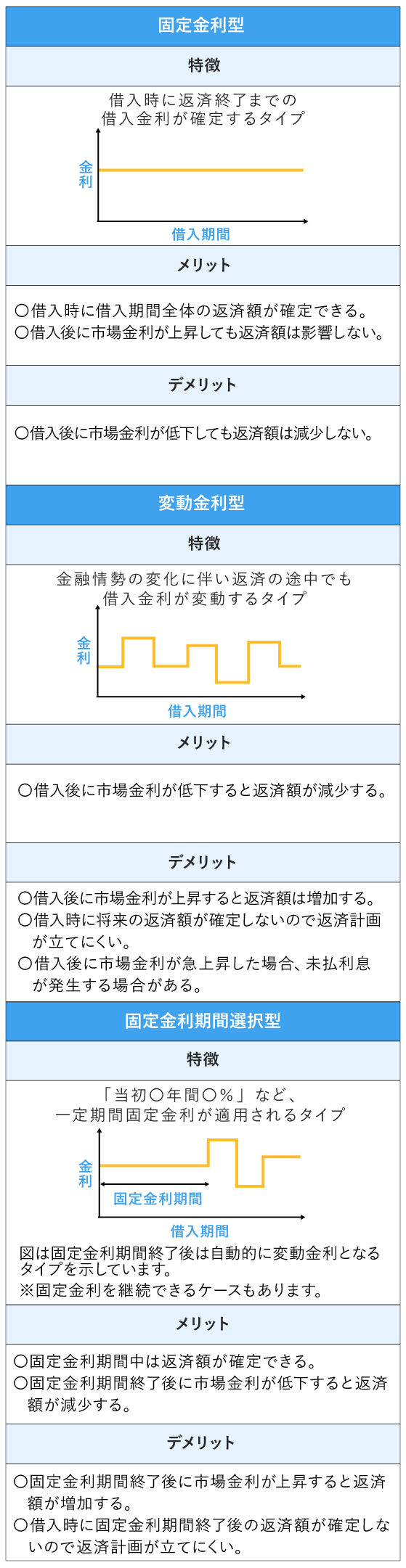

住宅ローンの金利タイプには、大きく「固定金利型」「変動金利型」「固定金利期間選択型」の3種類があります。金利タイプごとにメリット・デメリットがあり、金利水準も違うため、ご自身の返済計画にあった金利タイプを選択する必要があります。

固定金利型の住宅ローンは、返済開始当初から完済まで金利が確定していて借入金利が変わらないタイプの住宅ローンです。借入当初の金利が完済まで適用されるため、月々の返済額や総返済額は借入時点で確定します。

変動金利型の住宅ローンは、半年ごとに適用される金利が見直され、借入時点では月々の返済額や総返済額は確定しません。元利均等返済では、月々の返済額は5年に一度変更されるのが一般的です。その間の金利見直しによって利息額は変化する場合がありますが、返済額に占める元金返済額と利息返済額の割合を変えることで、5年間の月々の返済額は一定に保たれます。また、元金均等返済の場合には、金利が見直されるごとに月々の返済額は変更されることが一般的ですが、元利均等返済でも金利を見直すごとに返済額が変更される金融機関・商品もあります。

固定金利期間選択型の住宅ローンは返済開始当初の一定期間、金融機関が定める3年、5年、10年などの固定金利期間を選択することができ、期間終了後は自動的に変動金利型に移行するタイプの住宅ローンです。固定金利期間が終了したあとに、再び固定金利を選択できるタイプもあります。また、選択できる期間のラインナップは金融機関によって異なります。

一般的には、同じ時期で同じ金融機関ならば変動金利型のほうが固定金利型の住宅ローンよりも金利が低く、固定金利期間選択型の中では固定金利期間が短いほど金利が低くなります。

(出所:住宅金融支援機構HPをもとにSBIマネープラザが作成)

住宅ローンの金利についての詳細は、こちらの記事(「住宅ローンの金利とは︖特徴と種類、選択時のポイント」)もご覧ください。

住宅ローンの借入額を決める際には、資金計画、つまり自己資金と住宅ローンの借入のバランスをどうするかということが大切です。ここでは、住宅ローンの適用金利や購入後の家計に影響する資金計画やボーナス返済を利用する際の注意点について解説します。

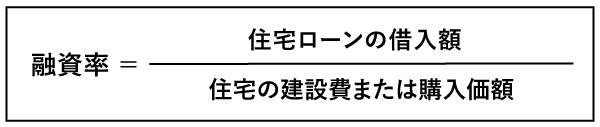

住宅の建設費または購入価額に対する借入額の割合を「融資率」といい、金融機関の審査基準の1つでもあります。金融機関のなかには、融資率によって適用される住宅ローン金利が変わるところもあります。つまり、頭金(自己資金)をいくら準備するのかによって、適用金利が変わり、月々の返済額や総返済額に影響する可能性があるということです。

例えば独立行政法人住宅金融支援機構のフラット35では、融資率が9割を超えると適用金利が上がります。

もし、フラット35を利用し、借入金利を下げて月々の返済額を抑えたい場合には、少なくとも自己資金は1割以上用意するのが望ましいといえるでしょう。しかし自己資金をすぐに用意できない場合には、用意できるまでにかかる期間やその間にかかる家賃なども考慮して、ご自身にとって優先したいほうを選びましょう。

自己資金(頭金)を増やせば借入金利が下がる可能性があるだけでなく、借入額自体が少なくなり、総返済額や月々の返済額を抑えられます。しかし、頭金のために手元資金のほとんどを使ってしまうと、急な出費や収入の減少に対応できなくなるおそれもあります。住宅購入時に発生する引越し費用や家具、家電の購入費などの出費も考慮しながら、どの程度貯蓄を確保しておくかあらかじめ計画しておくとよいでしょう。

月々の返済に加え、「ボーナス返済」を併用すれば、ボーナス返済以外の月の返済額を抑えられます。

例えば、フラット35を利用し、5,000万円を金利年1.2%(固定)、借入期間35年、元利均等返済方式で借入れる場合、ボーナス返済割合(※)によって月々の返済額は次のように違います。

※ ボーナス返済割合とは、住宅ローンの借入額の全体のうち、ボーナスによって返済される割合をいいます。

| ボーナス返済割合 | 月々の返済額 | ボーナス返済時加算額 | 総返済額 |

| 0% | 14.6万円 | 0円 | 6,126万円 |

| 10% | 13.2万円 | 8.8万円 | 6,127万円 |

| 20% | 11.7万円 | 17.6万円 | 6,129万円 |

| 30% | 10.3万円 | 26.4万円 | 6,130万円 |

| 40% | 8.8万円 | 35.1万円 | 6,131万円 |

(住宅金融支援機構のシミュレーションツールを使用しSBIマネープラザが作成)

ボーナス返済割合は返済期間中に変更できますが、その割合を減らせば月々の返済額は増えます。ボーナス返済割合は、景気や企業業績によってボーナスが変動する可能性も想定し、負担となりすぎない程度に設定するようにしましょう。また、ボーナス返済割合変更に際し手数料が必要になる場合もありますので、詳しくは金融機関で確認しましょう。

また、昨今は年俸制の導入などでボーナスの制度がない会社も増えていますので、現在のお勤め先ではボーナスがあっても、今後制度が変わる可能性や、転職された際などに状況が変わる場合があることについても意識しておくべきです。

なお、上記表ではボーナス返済割合が大きいほど総返済額が増加していますが、融資実行日とボーナス返済日・毎月の返済日との日数によっては、反対にボーナス返済割合が大きいほど総返済額が減少する場合があります。ただ、いずれにしても総返済額と比べればわずかな金額差であり、ボーナス払いが総返済額に与える影響は小さいと言えるかもしれません。

ご自身にとって適切な住宅ローンの返済額は、シミュレーションしながら判断することが大切です。

希望の借入金額や住宅ローン商品が決まったら、返済期間や返済方法、ボーナス返済の有無など、自分の収入や家族構成に応じて試算してみましょう。

住宅ローン返済は長期間に及ぶため、借り入れる際の家計の状況だけでなく、お子さまの誕生や成長に併せて増える教育資金や、老後のために必要な貯蓄も踏まえる必要があります。

また、自己資金と借入金額を決める資金計画も大切です。住宅を購入するには、住宅価格以外に諸費用や引越し費用などがかかります。住宅ローンの月々の負担が大きくならないように借入金額や返済計画を決めることはもちろん、必要な貯蓄を確保しつつ、どこまでの費用を住宅ローンで借り入れするかの判断が重要です。

資金計画や住宅ローン選びで迷った場合は、長期の視点で返済計画のアドバイスがもらえるプロに相談するのがおすすめです。SBIマネープラザでは、住宅ローンのプロがあなたにあった商品や返済プラン選びをサポートします。

こんなかたには店舗相談がおすすめです

SBIマネープラザの店舗では、住宅ローンに詳しいスタッフがわかりやすく説明します。ご予約いただくことで待ち時間もなくご相談いただけます。

こんなかたには店舗相談がおすすめです

SBIマネープラザの店舗では、住宅ローンに詳しいスタッフがわかりやすく説明します。ご予約いただくことで待ち時間もなくご相談いただけます。

株式会社あつみ事務所 代表

建設会社・ハウスメーカーで建築設計、不動産売買仲介を経て、不動産・住宅専業ライターとしても活動。これまで不動産・金融メディアを中心に300本以上の記事執筆を手掛ける。現在、不動産売買や住み替えを中立的な立場でサポートするサービスを提供しながら情報発信を行う。

【保有資格】宅地建物取引士・ファイナンシャルプランナー2級技能士・住宅ローンアドバイザー