この記事は住宅ローン控除に関する改正が閣議決定された2021年12月以前の情報を基に執筆されたコンテンツです。最新の情報は国税庁HPや、税理士、税務署等でご確認ください。

住宅ローンを利用してマイホームを取得した場合、納めたその年の所得税等から一定額が税額控除される住宅ローン控除が利用できます。この制度を利用するためには初年度は確定申告が必要となります。確定申告の仕組みを正しく理解し適正に申告して利用できるようにしましょう。

住宅ローン控除を利用する上で必要な基礎知識と、制度を受ける方法について見ていきましょう。

住宅ローン控除とは正式名称を「住宅借入金等特別控除」といい、国の制度としては「住宅ローン減税」と呼ばれることもあります。

一定の住宅ローンを利用して住宅を新築または取得、あるいは増改築した場合に利用できる制度です。ただし住宅は床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものである必要があります。また、一定の住宅ローンとは、返済期間が10年以上の割賦償還による返済方法の借入金とされており、自身の親や知人から住宅購入資金を借りても控除の対象になりません。

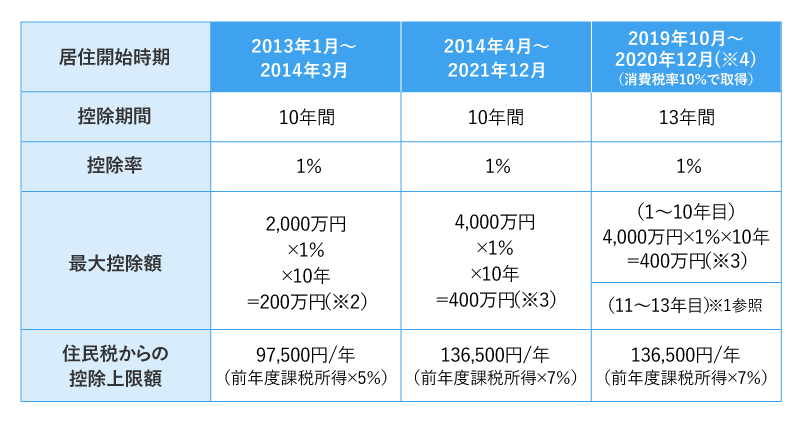

住宅ローンの年末残高(12月31日時点の住宅ローンの残高)の1%相当額が、最大40万円(認定長期優良住宅などは50万円、個人間売買の中古住宅は20万円)その年に納税した所得税から控除されます。所得税から引き切れない額がある場合は、所得税の課税総所得金額の7%を限度として最大136,500円が住民税からも控除することができます。

控除される期間は10年間なので、合計最大400万円(認定長期優良住宅などは500万円、消費税が非課税の中古住宅は200万円)が還付されます。

なお消費税10%が適用された住宅を取得等して2019年(令和元年)10月1日から2020年(令和2年)12月31日までに入居した場合、期間は13年間に延長されます。この場合11~13年目は「消費税増税分(2%)÷3(年)」で算出した額と従来どおりの計算で算出した額のどちらか小さい方が控除額となります。

住宅ローン控除早見表

※1 11年目~13年目は、以下の①②のうちいずれか少ない方の金額が3年間にわたり所得税から控除される。

①住宅ローン残高又は住宅の取得対価(上限4,000万円)のうちいずれか少ない方の金額の1%(新築・未使用の長期優良住宅、低炭素住宅の場合は※3参照)

②建物の取得価格(上限4,000万円)の2%÷3(新築・未使用の長期優良住宅、低炭素住宅の場合は※3参照)

※2 新築・未使用の長期優良住宅、低炭素住宅の場合は3,000万円×1%×10年=300万円

※3 新築・未使用の長期優良住宅、低炭素住宅の場合は5,000万円×1%×10年=500万円

※4 新型コロナウイルスの影響で入居が遅れた場合には、一定の期日までに契約をしていることを条件に、2021年12月31日までの入居でも適用。

住宅ローン控除を受けるための詳細な要件は、こちらの記事で詳しく紹介していますので、あわせてご確認ください。

住宅ローン控除を受けるためには、入居した翌年に確定申告をしなければなりません。確定申告の時期は、サラリーマンなどの給与所得者は購入・入居した年の「翌年1月4日から3月15日まで」で、自営業者など毎年確定申告を行っている場合は2月16日~3月15日の一般の申告と合わせて行います。

確定申告は必要書類を用意して管轄の税務署に提出するか、郵送で手続きすることも可能です。

サラリーマンは、給与以外に収入がない場合、1年目に確定申告すれば次年以降は勤務先で年末調整によって控除が受けられます。

ここでは確定申告の手続きの流れについて説明しますが、あくまで一般的な内容ですので、ご自身で税務署や税理士に相談するようにしましょう。

住宅ローン控除の確定申告手続きには、下記の書類が必要になります。不足のないように完備することが必要です。

①マイナンバーが記載されている書類

マイナンバーカードか通知カード(2020年5月25日以降に発行される場合は、個人番号通知書)を準備しましょう。これらがお手元に無い場合、マイナンバー記載の住民票の写し、もしくは住民票記載事項証明書で代用できますので、お住まいの市区町村役場で入手しましょう。ただし、通知カード、個人番号通知書は再発行ができません。紛失された場合は、お住まいの市区町村窓口にその旨を届け出ることが求められます。また、マイナンバーカードを発行することで、後に別途マイナンバーが必要となった際に、住民票などの取得は不要になります。

②確定申告書

会社員等で所得の種類が「給与所得」「雑所得(公的年金等、その他)」「配当所得」「一時所得」のみのかたは確定申告書A、それ以外のかたは確定申告書Bを入手しましょう。

③住宅借入金等特別控除額の計算証明書

②と③は「その年分の確定申告書の書式」や控除額を計算するための書式で税務署に備え付けられています。国税庁のホームページからもダウンロードすることができます。

④源泉徴収票(給与所得者の場合)

給与所得者は勤務先から住宅を購入した年の源泉徴収票を取り寄せて下さい。

⑤土地・家屋の登記事項証明書

取得した土地や家屋は法務局に登記されているので、最寄りの法務局出張所に申請して入手しましょう。

⑥不動産売買契約書や工事請負契約書

住宅を購入した場合は不動産売買契約書、新築工事やリフォーム工事の場合は工事請負契約書の写しを、準備しておきましょう。

⑦住宅取得資金に係る借入金の年末残高証明書

住宅ローンを借り入れた金融機関から送られてくる証明書で、年末時点の住宅ローンの残高が記載されています。その他必要に応じて認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす中古住宅は、それを証明する書類のコピーが必要になります。

ここでは税務署の窓口で手続きする場合の流れを説明します。

①必要書類を集める

前項に示したように確定申告に必要な書類は多岐にわたります。書類によってはすぐに 取得できないものもあるので不足書類がないように、余裕を持って集めるようにしましょう。

②管轄の税務署で確定申告書を受取り、記入して提出する

記入の手順は

・「住宅借入金等特別控除額の計算明細書」を使って控除額を算出します。

・これが完成したら「確定申告書」に記入します。

・以上2点の書類と必要書類をそろえて税務署に提出します。

確定申告書の記入は未経験者には大変わかりづらいものになりますが、住宅ローン控除については税務署窓口や市区町村の相談コーナーで係員が対応してくれるので相談しながら記入することをお勧めします。事前の相談が不十分であったために記載不備や書類不足が生じ、期限に間に合わないようなことがないように注意しましょう。

③還付金が発生した場合、手続完了後に指定した口座に振り込まれる(おおむね1か月後)

住宅ローン控除の利用には確定申告が必要ですが、給与所得者の場合は2年目以降確定申告なしでも控除を受けることができます。その場合の手続のポイントは次のとおりです。

給与所得以外の収入のない会社員の場合、住宅ローン控除を初めて利用する年に確定申告をすれば2年目以降は勤務先での年末調整のみで控除を受けることができます。このためには下記の2つの書類を期限までに勤務先に提出する必要があります。

【年末調整の必要書類】

①「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

10月下旬に税務署から送られてきます。1枚につき1年分で9年分(12年分)が1回に送られますので紛失しないように注意してください。

②「住宅取得資金に係る借入金の年末残高証明書」

毎年金融機関から送られてきますが、名称が異なる場合もあるので注意しましょう。

仮に年末調整に間に合わなかった場合でも、確定申告をすれば住宅ローン控除を利用することができます。

2年目以降の年末調整の手続き方法については、こちらの記事(「住宅ローン控除は年末調整が必要?」2年目以降の手続きと必要書類)をご覧ください。

現在借入れている住宅ローンを借換えた場合、住宅ローン控除はどうなるのでしょうか?この場合、条件を満たせば借換えをしても、引き続き住宅ローン控除を利用することができます。

借換え後に控除の対象となる住宅ローンは当初と同じく返済期間10年以上で、かつ当初の住宅ローンの返済のためであることが明確であれば控除が継続します。

控除期間は借換前の返済期間を含めて合計10年間(消費税率10%が適用される住宅の取得をして、2019年10月1日から2020年12月31日までの間に入居した場合には13年間)で、仮に7年目で借換えをした場合、残り3年分(同6年分)についても控除を受けることができます。

ふるさと納税は、お好きな自治体に寄附することで寄附金が住民税や所得税から控除され、さらに自治体によっては実質自己負担2,000円で納税額の最大3割相当の返礼品を受け取れるとあって、近年利用が急増しています。

しかし、住宅ローン控除を利用して税額控除を受けているかたは、ふるさと納税で控除される見込みだった所得税額や住民税額と重複するケースが考えられます。そのような場合は、ふるさと納税で控除を受けるメリットが小さくなったり、無くなったりするケースも考えられるので、ご注意ください。

>>あわせて読みたい(住宅ローン控除とふるさと納税を併用する際の注意点)

住宅ローン控除は納める税金から控除されるというメリットがありますが、初年度は確定申告をしなければ利用することができません。申告には複数の必要書類をそろえなければなりません。申告書に記入して必要書類を完備することで申告が完了します。これを期限内に申告できるように、できるだけ早い時期から準備するようにしましょう。

なお、土地の取得時に住宅ローンを利用し、取得した年を越えて住宅ローンを利用して住宅を取得した場合、土地取得の年の住宅ローン控除は利用できないのでご注意ください。

※本Webサイトに記載の情報はあくまで概要であり、税控除額をお約束するものではございません。実際の控除の対象・控除額については、所轄の税務署等にご相談のうえ、ご確認ください。