皆さんは普段納めている税金に対して、どれくらい意識を向けていますか? 例えば2019年10月の税率引き上げで話題になった消費税は、支払う金額に対して一律税金がかかるというシンプルな仕組みで理解しやすく、かつ買い物のたびに目が向く身近な税金と言えます。一方、会社員や公務員の多くのかたが給与天引きで納めている、所得税や住民税などの税金については、「仕組みが難しい」、「そもそもどの程度納めているのか分からない」など、消費税に比べてハードルが高く感じることも少なくないでしょう。

今回は、収入に対して課税される所得税に焦点をあてて、基本的な仕組みを解説します。これらの知識は、iDeCo(個人型確定拠出年金)や生命保険料控除、ふるさと納税などによる税制メリットを知る上で欠かせないものでもありますので、この機会に改めて所得税について知識を深めていきましょう。

本記事では所得税を知る上で押さえておきたい2つのポイントについて解説します。

Point 1:

所得税は「収入」から「引けるもの」を引いた残りの金額に対して課税される

Point 2:

所得税の税率は5〜45%で、課税対象となる金額によって税率が異なる

最初のポイントは「所得税は【収入】から【引けるもの】を引いた残りの金額に対して課税される」という点です。「所得税=収入に対してかかる税金」とイメージされるかたもいらっしゃるかもしれませんが、収入の全てが課税対象になるわけではありません。

この点を詳しく見ていきましょう。

まず、所得税の計算の基となるのは、毎年1月1日〜12月31日の1年間に得た所得(収入)です。そして、その収入から「引けるもの(課税されない部分)」を引いた残りが、所得税の対象となります。

それでは、引けるものとは何でしょうか?

それは「所得控除」と呼ばれるもので、控除として認められれば所得税の対象となる金額を減らすことができます。現在は以下の15種類が所得控除として認められています(2020年11月29日現在)※。

----------

①基礎控除

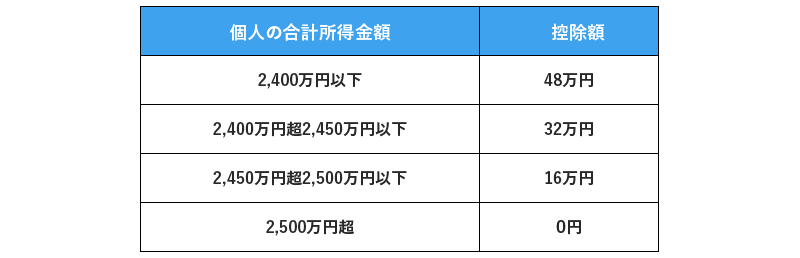

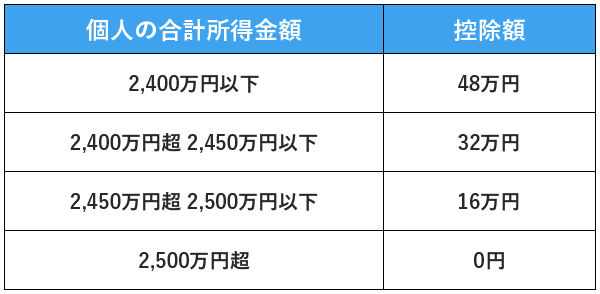

全ての人に適用される控除(個人の合計所得が2,500万円以上の場合は適用されない)

②生命保険料控除

死亡保険や医療・介護保険、個人年金などの保険料を支払った場合

③小規模企業共済等掛金控除

個人型確定拠出年金(iDeCo)や小規模企業共済などの掛け金を支払った場合

④社会保険料控除

国民年金・厚生年金、国民健康保険などの社会保険料を支払った場合

⑤配偶者控除

収入が一定以下(103万円以下)の配偶者がいる場合

⑥配偶者特別控除

収入が一定以下(103万円超~201.6万円未満)の配偶者がいる場合

⑦扶養控除

扶養している親族がいる場合

⑧医療費控除

一定の額以上の医療費を支払った場合

⑨地震保険料控除

地震保険などの損害保険料を支払った場合

⑩障害者控除

障害のあるかたが対象

⑪寡婦控除

夫と死別または離婚されたかたが対象

⑫ひとり親控除

現在婚姻していないひとり親が対象

⑬勤労学生控除

学校に通いながら働いている学生が対象

⑭寄附金控除

国や地方公共団体、特定の法人などに寄附をした場合。ふるさと納税は寄附金控除の対象です(上限金額あり)。

⑮雑損控除

災害により住宅や家財などに損害を受けた場合

----------

15種類の控除のうち、多くのかたにとって身近になりうるものをいくつかご紹介します。

①基礎控除

所得税を計算する上で、必ず登場するのが「基礎控除」です。基礎控除の控除額は下記の通りです。

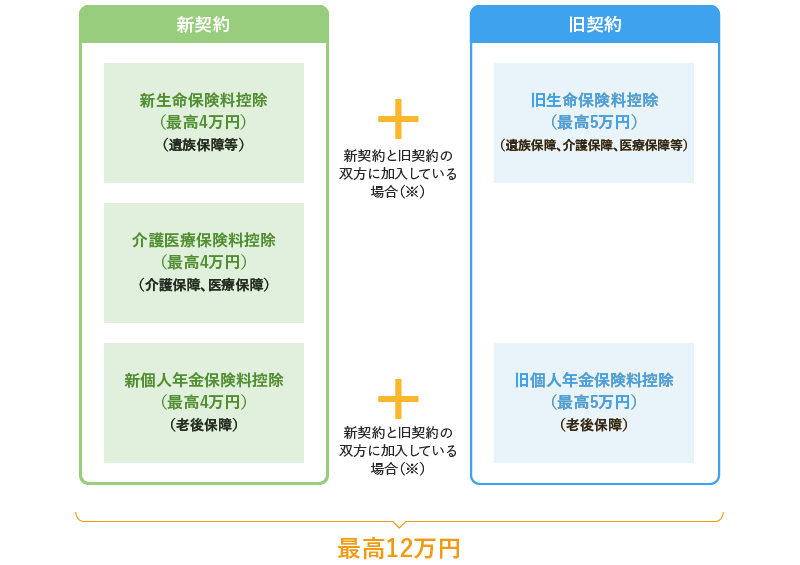

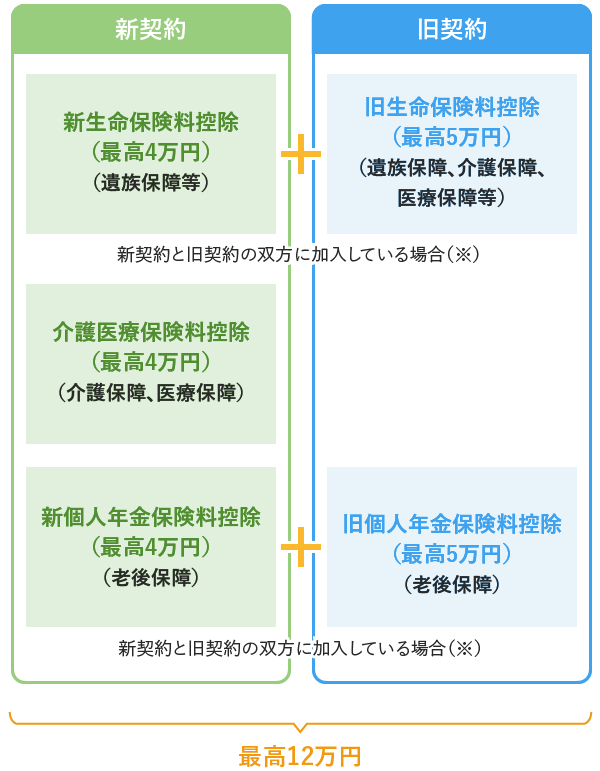

②生命保険料控除

生命保険料控除は「一般生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3種類が認められています。

生命保険料控除… 死亡の際の遺族保障に関する保険を対象

介護医療保険料控除… 介護・医療費を保障する保険を対象

個人年金保険料控除… 一定の条件を満たした個人年金保険が対象

また一般、介護医療、個人年金のそれぞれの控除枠において、それぞれ年間支払保険料等の8万円までが控除対象となり、控除の上限金額は4万円です。それを超えた分は生命保険料控除の対象となりません。

毎年10月ごろに各保険会社から「生命保険料の控除証明書」が届くので、年末調整や確定申告など、生命保険料控除の手続き時に一緒に提出します。

>>併せて読みたい

③基礎控除

個人型確定拠出年金(iDeCo)や小規模企業共済などの掛け金を支払った場合に認められています。企業型確定拠出年金(DC)については通常は掛け金を会社側が支払っているため、この控除の対象とはなりません。しかし、マッチング拠出制度を利用して、掛け金に上乗せして自分で拠出をしている場合は、その分が控除の対象となります。

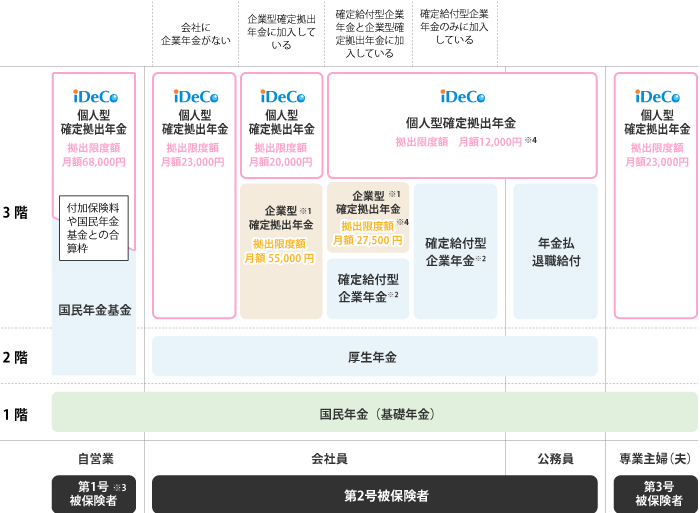

これらの確定拠出年金、小規模企業共済などの制度は、掛け金の上限が設定されており、その金額はご自身の置かれている状況によって異なります。例えばiDeCoの場合、掛け金の上限金額(=所得控除が認められる金額)は下記のように働き方や勤務先の年金制度などによって決まります。

※1:企業型確定拠出年金の事業主掛金の上限を引き下げることなどを規約に定めた場合に限り、iDeCoへ加入が可能となります。

※2:確定給付型年金は、厚生年金基金、確定給付企業年金などを指します。

※3: 第1号被保険者(自営業者等)は、国民年金の保険料を期限までに納めていること、また、免除を受けていないことが条件となります。上記条件を満たさないまま掛金を拠出した場合、翌年、お客様に手数料をご負担いただく還付となります。拠出額上限は付加保険料や国民年金基金との合算になります。

※4:令和3年税制改正により、限度額が改正予定です。27,500円→55,000円 - 確定給付企業年金掛金相当額

※5:令和3年税制改正により、限度額が改正予定です。確定給付企業年金加入者の個人型拠出限度額(月額) 12,000円→55,000円 - 確定給付企業年金掛金相当額 - 企業型DC掛金額(20,000円を上限)

>>併せて読みたい

どんな手続きが必要?SBI証券のiDeCo(個人型確定拠出年金)を始める3ステップ

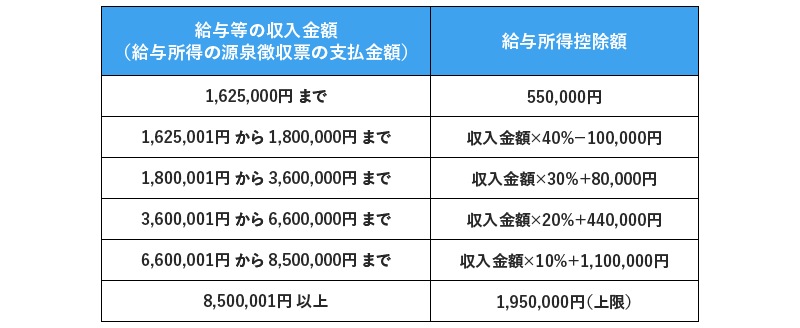

また上記の15種類の所得控除のほか、会社員や公務員などには「給与所得控除」と呼ばれる「引けるもの(課税されない部分)」があります。収入が「給与所得(勤務先から受ける給料、賞与などの所得)」の場合に一定額認められている控除で、収入によって6段階に分かれています。

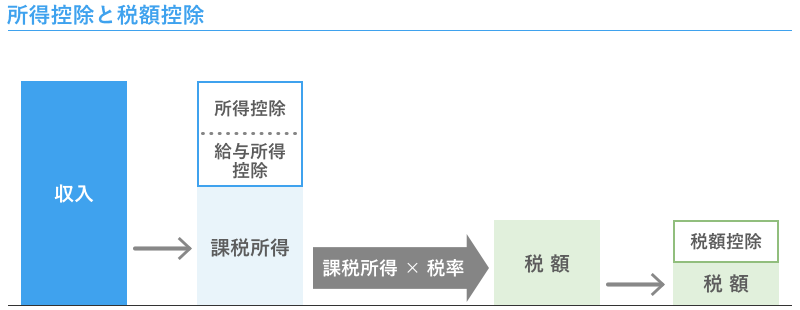

所得税はこれらの控除を差し引いた「残りの金額」に対して課税されます。

この残りの金額を「課税所得」と呼びます。

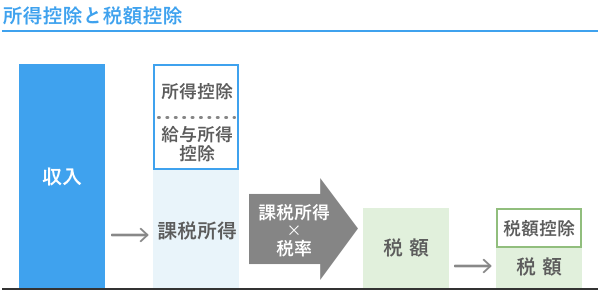

つまり、収入の全てが課税対象ではない、ということです。 仕組みを図にすると以下のようになります。

所得控除と混同されがちなのが「税額控除」です。これは所得控除を踏まえて算出した税額から、さらにその金額を直接差し引くことこで、支払うべき税額が減らされるものです。住宅ローンの残債の1%が対象となる場合がある「住宅ローン控除」(上限があります)などが代表的です。

>>併せて読みたい

住宅ローン控除の基礎知識(1/2)~住宅購入を後押しする税制優遇制度~

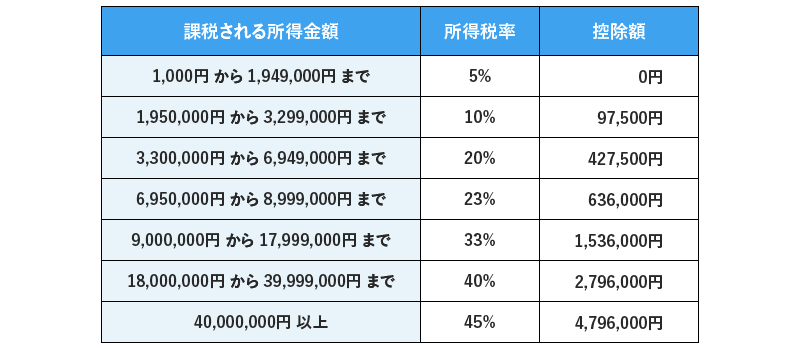

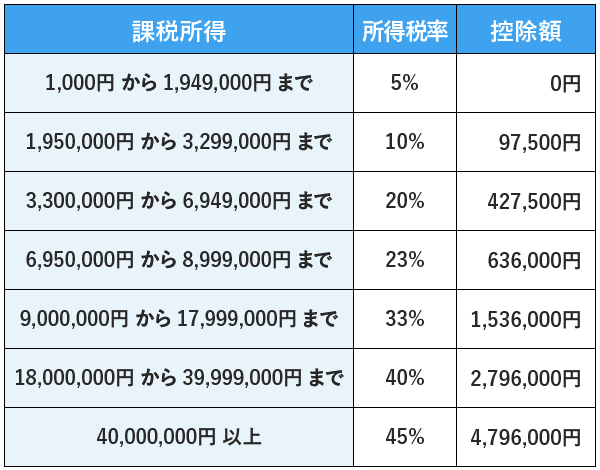

2つ目のポイントは、所得税の税率についてです。先ほどご紹介したように、「課税所得(収入から引けるものを引いた残り)」に、所得税の税率を掛けることで金額を計算しますが、その税率は課税所得金額によって異なります。

例えば、課税所得が400万円だと所得税率は20%です。これに加え、現在は東日本大震災からの復興財源確保に関する「復興特別所得税」が2.1%課されます。

所得税の計算例を見てみましょう。

課税所得400万円 × 所得税率20% − 控除額427,500円 = 372,500円

372,500円×復興特別所得税率2.1% = 7,822円

372,500円+7,822円=所得税額380,322円

この金額を基準とし、税額控除が活用できる場合には、さらにその分を差し引いて最終的な所得税額が決定します。

収入が勤務先のみの場合は、原則として会社で行われる「年末調整」で所得税の納税が完結します(住宅ローン控除を受ける場合には、最初の年だけご自身で確定申告が必要です)。

会社員・公務員のかたの「年末調整」については、下記の記事にまとめていますので参考にしてください。また、個人事業主・フリーランスのかたは、ご自身で行う確定申告によって所得税を申告し、納税します。確定申告書の提出期間は、原則として毎年2月16日~3月15日までの1か月間です。

>>併せて読みたい

年末調整ってなに?「所得税・住民税の仕組み」と「所得控除」について解説!

以上、所得税の基礎的な仕組みについてご紹介しました。この仕組みがわかると、税制メリットのある制度(iDeCoや生命保険料控除、ふるさと納税など)で具体的にどの程度メリットが受けられるのか、なども理解しやすくなるはずです。多くのかたにとって消費税と同じくらい身近な税金である所得税について、この機会に改めて理解を深めておくことをお勧めします。