この記事は住宅ローン控除に関する改正が閣議決定された2021年12月以前の情報を基に執筆されたコンテンツです。最新の情報は国税庁HPや、税理士、税務署等でご確認ください。

毎年12月に税制調査会がまとめる「税制改正大綱」をご存知ですか?これは翌年度以降に予定される税制改正の内容をまとめたもので、個人や法人の税制を知る上で欠かせないものです。2020年12月に発表された令和3年度(2021年度)税制改正大綱では、住宅ローン控除の適用年数延長や、教育費・住宅費の一括贈与の制度見直しなどが盛り込まれました。今回は、税理士法人税金相談センター代表社員で税理士の近藤 峰廣先生に、2021年度以降の税制改正について解説いただきました。

なお、本記事の内容は現段階ではまだ改正予定に過ぎず、改正が確定しているわけではありません。最新の情報は各省庁のHP等で確認してください。

★お話を伺ったかた★

早稲田大学法学部卒業後、1989年税理士事務所入所。2006年9月に開業し、2009年「税金相談センター」に参画。

税金相談センターは、相続のことや事前にできる対策など、もっと気軽に相談できる場所はないか。そんな多くの要望を受け開設。税務・会計を通してお客さまの事業および会計の健全な成長に全力を尽くすことを形成理念とし、普段から税理士などの専門家と接する機会が少ないかたにとっても相談しやすい場所を提供している。

無料のセミナーや相談会は毎回相続に関して知っておきたいポイントがわかりやすく解説されると好評。自身も「お客様第一を目指す『コンビニ税理士』」として活躍中。

住宅ローン控除は、住宅ローンを利用してマイホームを取得したり、リフォームしたりした場合、一定の要件を満たせば所得税と住民税の一部から一定額が控除される制度(税額控除)です。年間で最大40万円(認定長期優良住宅や認定低炭素住宅は最大50万円)の控除を最長 13年間にわたって受けられるため、住宅購入の後押しとなる制度と言えるでしょう。

>>あわせて読みたい

「住宅ローン控除とは?」適用を受ける方法と要件、控除額の計算方法

従来の控除期間は最長10年間でしたが、2019年10月に消費税が10%に引き上げられた際に、13年間に延長する特例措置が取られました。その要件のひとつに「入居期限(2020年末まで)」がありましたが、2020年春頃からの新型コロナウイルス感染拡大を受け、契約期限など一定の要件を満たせば、2021年末までにその期限が延長されていました。

そして、今回の税制改正大綱には、この期限を「再延長」することが盛り込まれました。最初の延長で必要とされた「新型コロナウイルスを原因とする入居遅延」であるという証明も再延長では不要とされるため、本改正によって住宅ローン控除を長く受けられるかたが増えることになります。

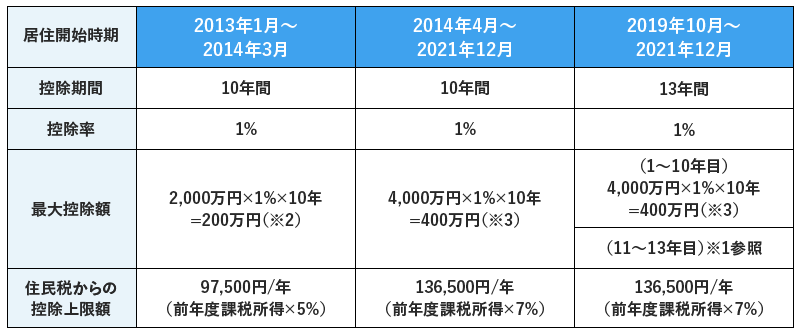

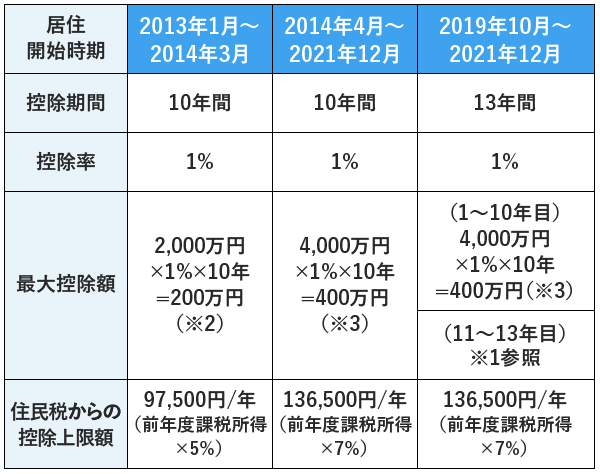

※1 11 年目~13 年目は、以下の①②のうちいずれか少ない方の金額が3 年間にわたり所得税から控除される。

① 住宅ローン残高又は住宅の取得対価(上限4,000 万円)のうちいずれか少ない 方の金額の1%(新築・未使用の長期優良住宅、低炭素住宅の場合は※3 参照)

② 建物の取得価格(上限4,000 万円)の2%÷3(新築・未使用の長期優良住宅、低炭素住宅の場合は※3 参照)

※2 新築・未使用の長期優良住宅、低炭素住宅の場合は3,000万円×1%×10年=300万円

※3 新築・未使用の長期優良住宅、低炭素住宅の場合は5,000万円×1%×10年=500万円

また、住宅ローン控除関連で見逃せないのが、住宅ローン控除を受けるための要件の一つである「面積」が緩和される点です。従来、住宅ローン控除の面積の要件は「住宅の床面積50平方メートル以上」とされていましたが、来年からは「住宅の床面積40平方メートル以上50平方メートル未満」という枠組みが新たに加わります。これにより、単身世帯などに人気の1LDKの都心マンションなども住宅ローン控除が適用されることが考えられます。なお、50平方メートル以上の場合は「所得3,000万円以下」のかたが対象になるのに対し、40平方メートル以上50平方メートル未満の小規模住宅の場合は「所得1,000万円以下」のかたが対象となる予定です。

一方、気になる点もあります。今回の税制改正大綱には「控除率のあり方を22年度税制改正で見直す」と明記されました。現在、住宅ローン金利は1%未満が珍しくないため、住宅ローン控除の控除額が支払利息を上回る「実質マイナス金利」となるケースがあります。この点については既に会計検査院(国の会計や決算を検査する行政機関)が問題視しており、今後は借入金利に応じて控除率を調整するなど、マイナス金利状態を解消する方向に向かう可能性があります。

住宅購入の頭金として、直系尊属(親や祖父母など)から贈与を受ける場合、現状では1,500万円までは贈与税がかかりません(非課税)。この非課税枠は2021年4月に現状の1,500万円から1,200万円に引き下げられる予定でしたが、今回の税制改正大綱には「1,500万円のまま2年延長」という内容が盛り込まれました。

また、面積の要件についても従来は「 登記簿上の床面積が50平方メートル以上240平方メートル以下」とされていましたが、合計所得金額が1,000万円以下のかたは、住宅面積の下限用件を40平方メートル以上に引き下げられることになりました。

それ以外の用件などについては、以下の記事も合わせてご確認ください。

>>あわせて読みたい

「住宅取得時の資金援助と贈与税の関係とは?」非課税制度の注意点

教育資金の一括贈与の非課税制度は2013年に始まりました。29歳以下の子や孫を対象に、1人当たり1,500万円まで非課税で贈与できる制度で、贈与された資金を学校の授業料や学習塾の費用などに充てることが条件です。

制度は2021年3月末で終了する予定でしたが、今回の税制改正大綱には、非課税贈与の期限を2年延長(2023年3月末まで)することが盛り込まれました。

また、贈与者の死亡時に贈与した資金に使い残しがあれば、その分を相続財産に加算することも含まれていました。

現状では死亡する3年前からの贈与の残額を相続財産に加算するに留まっていますが、改正案が成立すれば3年前までに関わらず使い残し分はすべて加算されることになります(23歳以上や学校などへ通っていない子や孫への贈与が対象)。

改正後も、お子さまが小さいうちから教育資金一括贈与を受け、お子さまが23歳になるまでに使い切れば問題はありませんので、工夫して活用していくと良いでしょう。

また、結婚・子育て資金の一括贈与の非課税制度は2015年にスタートしました。20歳以上49歳以下の子や孫の挙式、出産費用などとして1人当たり1,000万円まで非課税で贈与できる制度です。本制度は、もともと使い残しがある場合は相続財産に加算される仕組みになっていましたので、教育資金の一括贈与の改正後と同じ扱いになる見込みです。こちらも贈与可能な期限が2021年3月末に迫っていましたが、2年間延長され2023年3月末までとなります。

以上、2020年12月に発表された税制改正大綱をもとに、2021年度の税制改正のポイントを解説しました。新型コロナウイルスの影響による景気の悪化に歯止めをかけるために、大きく見ると「減税」の流れであると言えるでしょう。特に税制的に優遇される制度をしっかりと押さえ、十分に活用できれば資産運用の効率も上がるはずです。基本的な税制の知識だけでなく、新しい情報もキャッチできると良いでしょう。

家計の総合相談センターとは

「すべての人が情報や知識を持って幸福に生活できる手助けをしたい」という共通のビジョンのもと、FP(ファイナンシャルプランナー)や社労士、税理士などの「お金のプロ」が集まって設立された会社です。家計、貯蓄、資産運用、生命保険、住宅ローン、相続などのお金にまつわるさまざまなお悩みを総合的にご相談いただけます。