毎年12月頃、企業は従業員の「年末調整」の手続きを行います。必要書類の記入や各種控除を受けるために必要な書類の提出など、従業員側も手続きが求められ、会社勤めの方の多くは毎年経験されているはずです。 昨今ではオンラインでの手続きが可能な企業も増えており、以前に比べると手軽になりつつある年末調整ですが、皆さんはこの「年末調整」が何のための手続きであるかご存知でしょうか。

今回は年末調整の仕組みをはじめ、手続きの流れや年末調整の後に手にする「源泉徴収票」の見方などもご紹介します。

年末調整を理解するために、まず「所得税」について確認しましょう。所得税は所得(収入)に対してかかる税金で、税率は5%〜45%と所得税の対象となる金額により異なる累進課税制度が適用されています。

所得税は「毎年1月〜12月」の1年間の所得に対して税率が決定し、税金が計算されます。ただし、会社勤めのかたの多くは毎月のお給料から「所得税」が天引きされているはずです。さて、この天引きされている所得税は前年のものでしょうか?

正解は「今年のもの」です。天引きされている時点では所得は確定していませんので税率等は決まっていませんが「先に今年の所得を大まかに予測し、概算の所得税を給与から天引きする」という仕組みになっています。

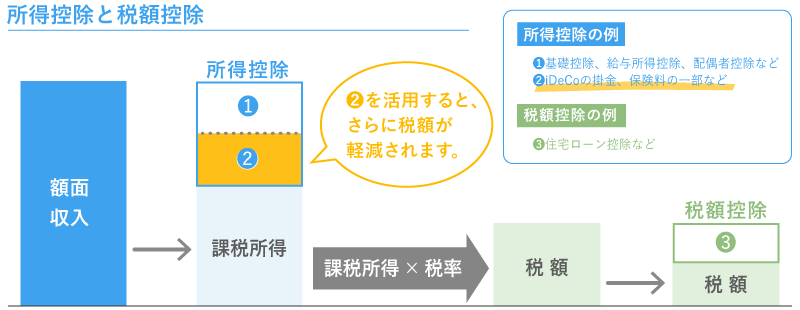

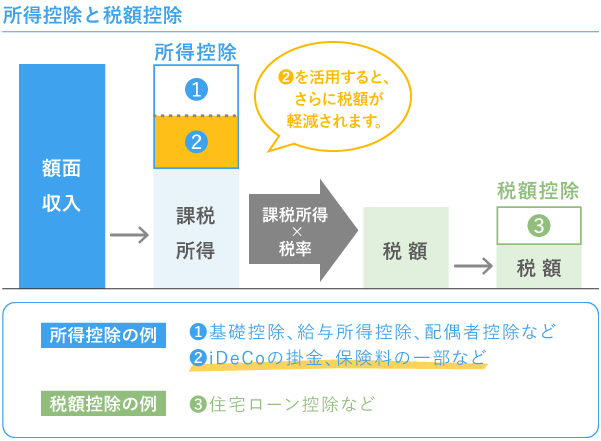

つまり、皆さんのお給料から支払っている所得税はあくまで仮のもので、「年末」に所得が確定した段階で「調整」する必要があります。それが「年末調整」です。実際に今まで給与天引きで支払った所得税が多すぎた場合には所得税の還付が受けられますが、逆に少なすぎた場合には追納します。 ここでポイントになるのが、「所得税は一年間の所得(収入)の全てにかかるのではない」という点です。所得税には「所得控除」と「税額控除」が認められています。同じ年収の人でも、これらの控除額によって税額に差が出ることになります。

所得控除と税額控除は、差し引くタイミングが異なります。

・所得控除:

基礎控除や配偶者控除に加え、iDeCoの掛け金や生命保険料の一部など、14種類の控除が認められている。

所得税の税率は「一年間の所得(収入)から所得控除を引いた残りの金額」に応じて決定される。

・税額控除:

所得控除を踏まえて算出した税額から、さらに直接差し引くことができる。

住宅ローン控除が代表的である。

つまり、所得税の税率や金額の計算には「どれくらい控除を受けているか?」という情報が欠かせません。年末調整で生命保険料控除や住宅ローン控除など、控除に関わる書類の提出が求められるのはこのためです。年末調整や所得税の詳細な仕組みについては、下記の記事をご覧ください。

>>併せて読みたい

年末調整ってなに?「所得税・住民税の仕組み」と「所得控除」について解説!

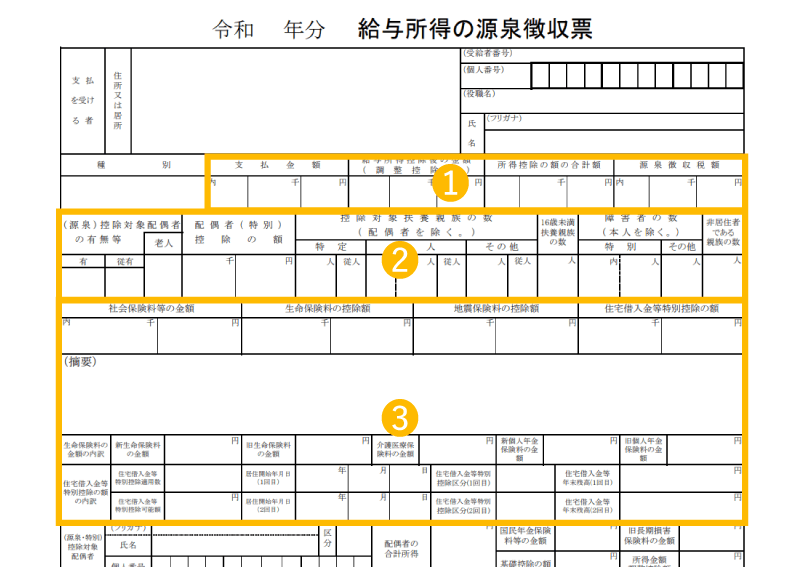

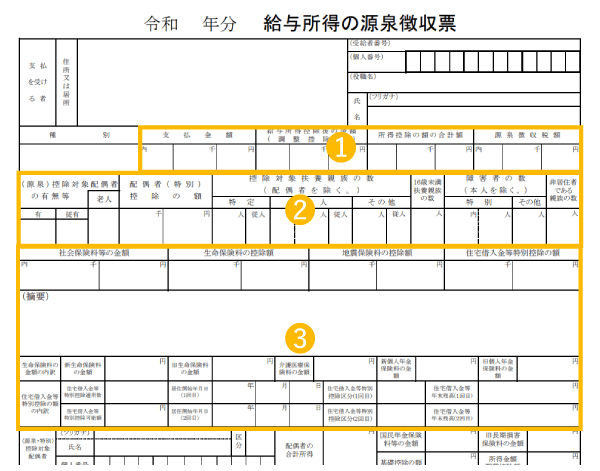

年末調整を終えると、皆さんの手元に届くのが「源泉徴収票」です。使われている用語などに馴染みがなく、しっかりと確認されないまま保管しているというかたも少なくないのではないでしょうか? ここでは、源泉徴収票の見方を解説します。

源泉徴収票は本来縦に長い形ですが、今回は読み解くうえでポイントとなる情報が記載されている、上部の3点に着目します。

① その年の所得のまとめ

② 家族の収入や扶養状況等のまとめ

③ 社会保険料控除、生命保険料控除、住宅ローン控除のまとめ

こちらには4つの金額が記載されています。

・ 支払金額:

一年間に会社から給与として受け取った金額の合計。基本給やボーナス、各種手当、残業代などが全て含まれている。一般的な年収、額面収入とはこの金額を指す。

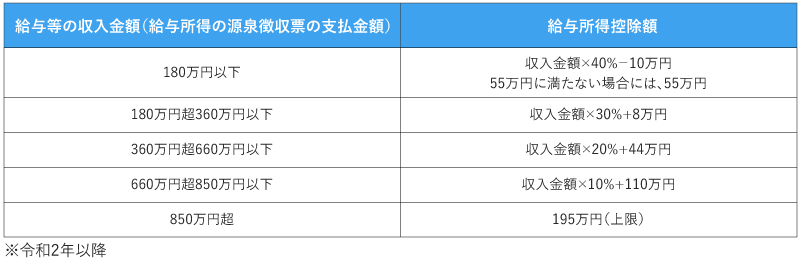

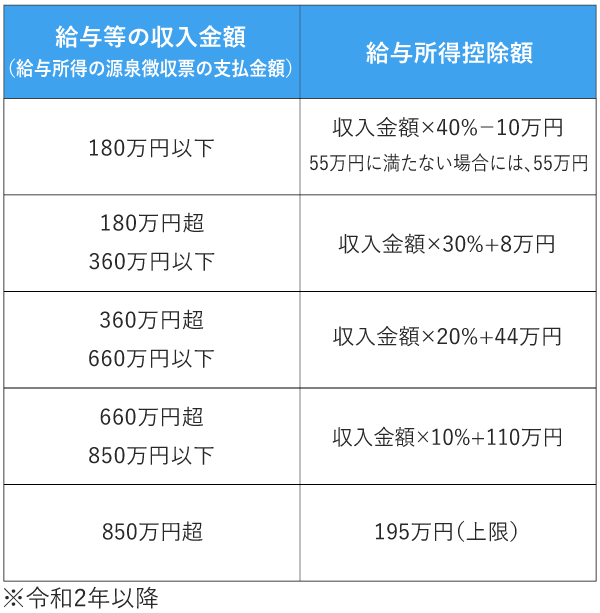

・ 給与所得控除後の金額:

支払金額から先ほど紹介した14の控除の一つ「給与所得控除」を差し引いた後の金額。控除金額は所得によって異なる。

・ 所得控除の額の合計額:

先ほど紹介した14の控除の合計額。

14の控除は以下の通り。

基礎控除、配偶者控除、配偶者特別控除、扶養控除、雑損控除、医療費控除、社会保険料控除、寄附金控除、生命保険料控除、地震保険料控除、寡婦・寡夫控除、勤労学生控除、小規模企業共済等掛金控除

・ 源泉徴収額 :

年末調整によって最終的に確定した今年の所得税額。

配偶者控除や配偶者特別控除の対象となる配偶者の有無やその所得、扶養している家族の人数等がまとめられている。

・ 社会保険料等の金額:

その年に支払った社会保険料(健康保険料や厚生年金、介護保険料等)の総額。一般的には給与天引きで支払う。

iDeCo(個人型確定拠出年金)で掛け金を拠出している場合、小規模企業共済等掛金控除の対象となる。その場合は、社会保険料等の金額が上段・下段に分かれ、上段に小規模企業共済等掛金控除の金額が記載される。

・ 生命保険料控除の控除額:

生命保険の掛け金の一部に認められている生命保険料控除の控除額。(摘要)欄の下に設けられている「生命保険料の金額の内訳」部分に、新・旧生命保険料控除の金額等の内訳がまとめられている。

>>併せて読みたい

・ 地震保険料の控除額:

生命保険同様、地震保険の掛け金の一部も地震保険料控除の対象で、その控除額が記載されている。

・ 住宅借入金等特別控除の額

住宅ローンの残高に対して認められる「住宅ローン控除」の金額。住宅借入金等特別控除の額の内訳の欄には、年末時点での残高や居住開始年月日等の情報がまとめられている。居住を開始した最初の年は税務署に申告(確定申告)が必要で、年末調整では手続きができない(2年目以降は年末調整で手続き可能)。

>>併せて読みたい

「住宅ローン控除は年末調整が必要?」2年目以降の手続きと必要書類

以上、年末調整の仕組みと源泉徴収票の見方をご紹介しました。この2つを通して、所得税の仕組みをご理解いただけたのではないでしょうか。また、さまざまな税制優遇制度(所得控除、税額控除)があり、さまざまな面から国が私たちを支援してくれていることに気づかれたかたもいらっしゃると思います。

例えば、iDeCoでご自身の老後に備えて貯蓄や運用をすると、小規模企業共済等掛金控除の対象になります。また、生命保険で死亡や介護、病気に備えると生命保険料控除の対象になります。

もちろん、控除を受けることが目的になってしまっては本末転倒ですが、ご自身にとって役立つ選択をした時に、税制的にメリットがある制度はたくさんあります。この機会にぜひ税制メリットがある制度についても知識が深められると良いでしょう。

また、マネープラザONLINEでは、今回ご紹介した「源泉徴収票」の見方がすぐにわかる「税制メリットRobo」をご利用いただけます。こちらは、お手持ちのスマートフォンであなた自身の源泉徴収票を撮影するだけで、現在の税金と税制優遇制度の活用状況が一目で具体的にわかるサービスです。ぜひご活用ください。