皆さんは毎年5〜6月頃に手にする「住民税決定通知書」をじっくりとご覧になったことはありますか?その年にいくら住民税を納めるのかが記載されているだけでなく、前年の所得(収入)や所得控除がまとめられており、通知書が発行されるこの時期は、改めてご自身の収入と税金を振り返る良いタイミングです。

住民税といえば、ふるさと納税をしたかたや、iDeCoを継続的に取り組んでいるかた、住宅ローン控除の対象のかたなどは、住民税が軽減されているかと思います。ご自身の取り組みによって金額が変わる住民税。今回は住民税決定通知書の見方と、住民税についてメリットがある制度をいくつかご紹介します。

住民税決定通知書を見る前に、住民税の仕組みを改めて確認しましょう。住民税(ここでは「個人住民税」を指します)は、毎年1月1日時点に住民票がある都道府県・市区町村に対して納める税金で、都道府県民税と市町村民税(東京23区の場合は都民税と特別区民税)のことを指します。

その年の住民税は、前年1月1日〜12月31日の所得(収入)によって税額が決定され、6月から翌年5月 まで分けて納付します。そのため、毎年5〜6月にかけて住民税決定通知書(本年度の住民税がいくらなのかを通知する書面)が皆さんの手元に届く仕組みになっています。

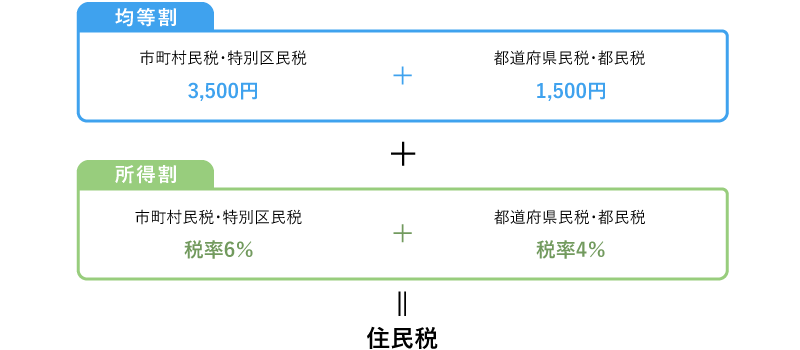

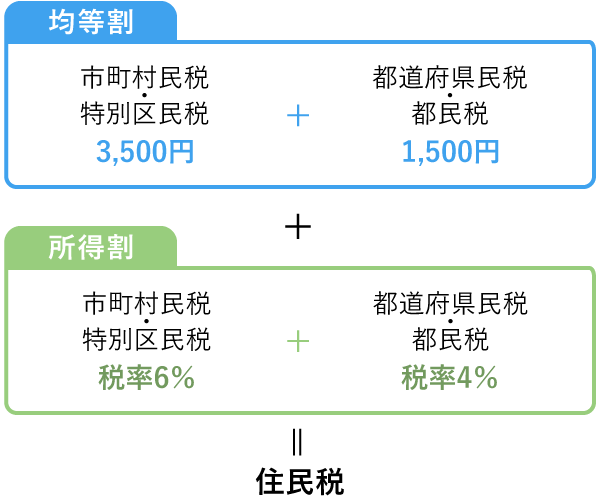

住民税は、所得割(前年所得に応じて金額が変わる部分)と均等割(どのかたでも一律同じ金額)の2つを合算した金額です。所得割の標準税率は、市町村民税・特別区民税が6%、道府県民税・都民税が4%(合計10%)です。均等割の標準税率は市町村民税・特別区民税が年間3,500円、都道府県民税・都民税が年間1,500円です。均等割りの都道府県民税、所得割の税率等は都道府県や市区町村により異なる場合があります。

>>併せて読みたい

年末調整ってなに?「所得税・住民税の仕組み」と「所得控除」について解説!

そして、住民税を納める方法は、大きく2つあります。

個人事業主のかたなどは、住民税決定通知書とともに納付書が手元に届きます。年4回支払い(6月、8月、10月、1月)と、一括支払いの2種類の納付書が封入されていますので、どちらかを選択して金融機関やコンビニエンスストアなどで支払います。

会社勤めのかたは、給与天引きで支払うのが一般的です。前述の普通徴収とは異なり、年4回ではなく毎月(年12回)に分けて給与天引きされます。ただし住民税は前年の所得に対して課税されるという特徴から、新卒で入社したかたなどで前年の所得がない場合は、住民税が給与から差し引かれることはありません。

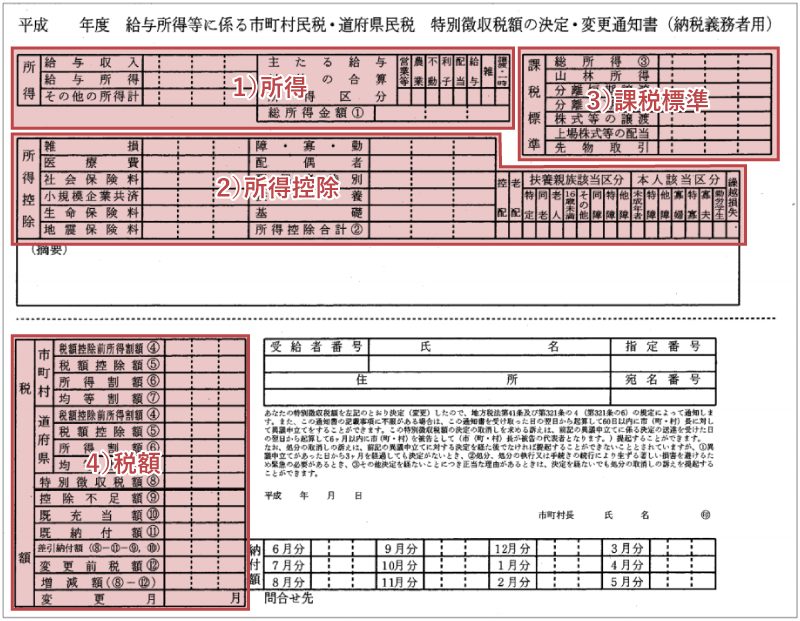

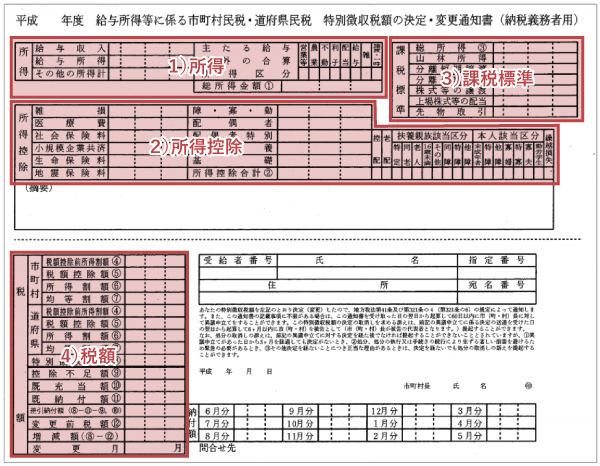

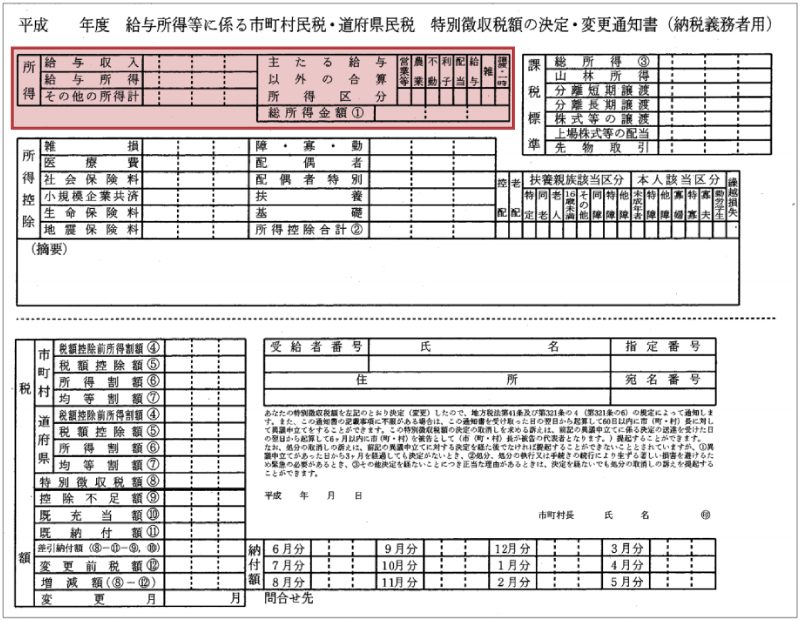

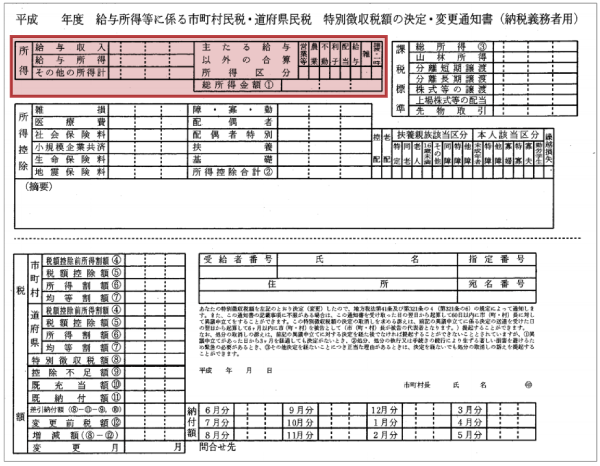

次に、住民税決定通知書を見ていきましょう。見るべきポイントとして大きく4つを挙げます。

1)所得:前年1月〜12月の所得(収入)がまとめられている部分

給与収入は税引前のいわゆる「額面の金額」で、給与所得は給与収入から給与所得控除額を差し引いた金額です。これらの金額は、年末調整後に手元に届く「源泉徴収票」にも記載されています。また、給与収入以外にも収入がある場合は「その他所得」に金額が記載されます。すべての所得の合計金額は、総所得金額①に記載されます。

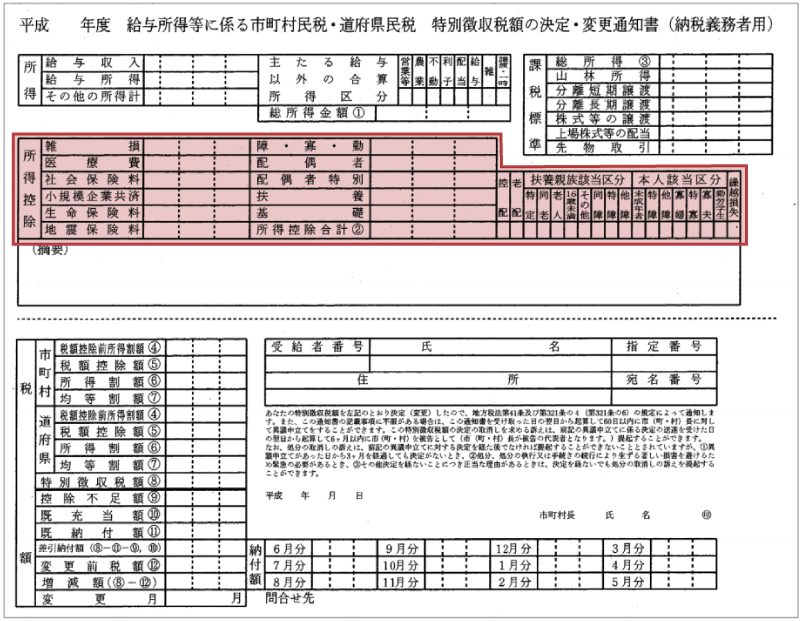

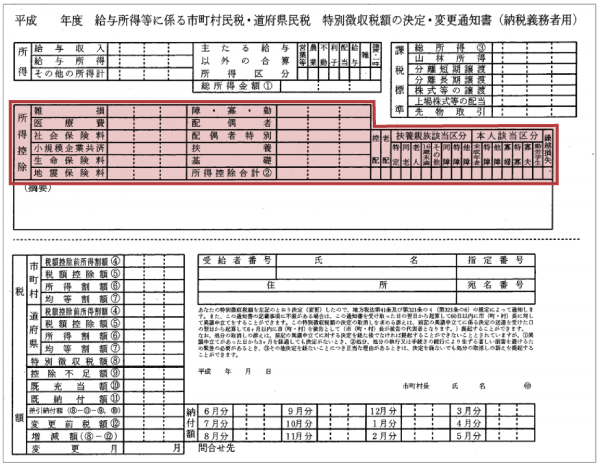

2)所得控除:所得に対して認められる「所得控除」がまとめられている部分

所得税・住民税に対して、基礎控除や配偶者控除、社会保険料控除など14種類の控除が認められています。この金額は所得から差し引かれます。ご自身がどういった控除をいくら分受けているのかを確認しましょう。特に生命保険に加入している場合に対象となる「生命保険料控除」や、iDeCoに加入している場合に対象となる「小規模企業共済等掛金控除」は、年末調整で関連書類を提出して控除を受けられているはずです。ご自身が想定している通りに控除が行われているかも改めてチェックしましょう。すべての所得控除の合計金額は、所得控除合計②に記載されます。

>>併せて読みたい

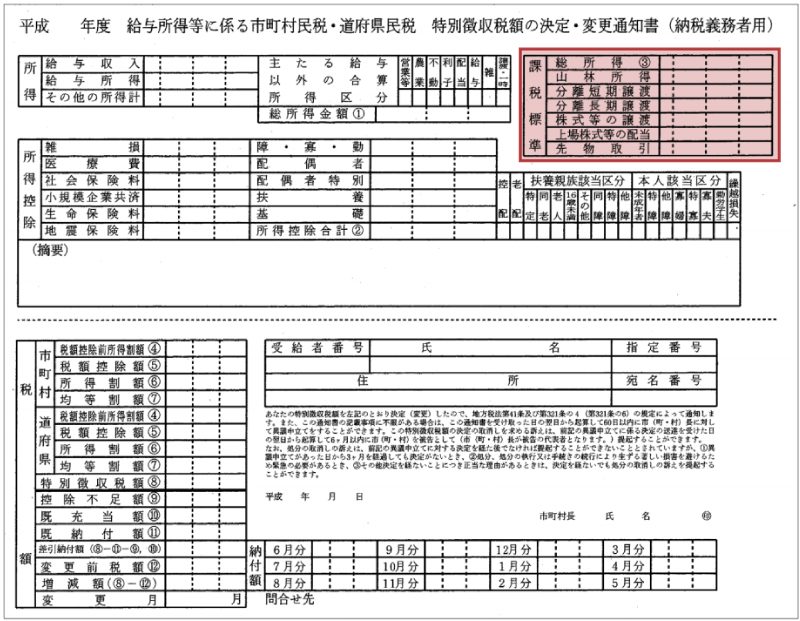

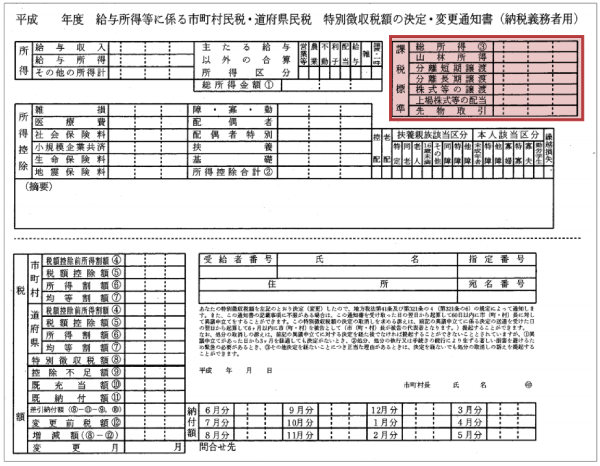

3)課税標準:住民税の計算のもととなる金額(課税所得)が表示されている部分

前述の総所得金額①から所得控除合計②を差し引いた金額が「総所得③」です。こちらに、この項目に記載されているその他の所得を加えた金額が住民税の課税の対象(課税所得)となります。

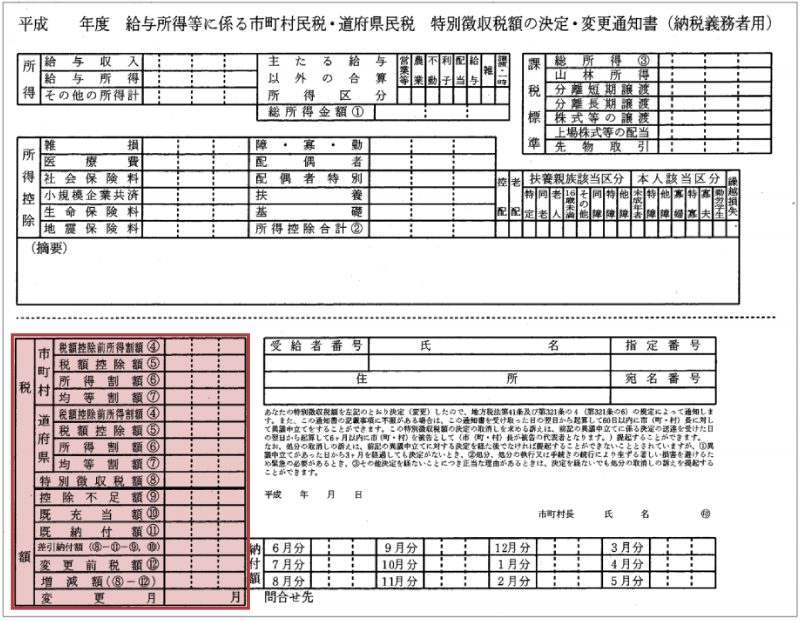

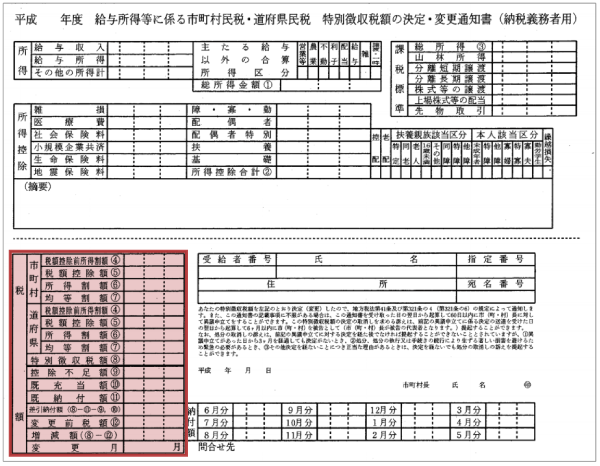

4)税額:本年度(6月以降)に納める住民税がまとめられている部分

3)課税標準で計算した課税所得に対して、住民税の税率(市町村民税・特別区民税が6%、道府県民税・都民税が4%で合計10%)をかけたものが「税額控除前所得割額④」です。

税額控除の対象である、ふるさと納税に取り組んだかたや、住宅ローン控除の対象のかたなどは、この金額から控除を受けられ、残りの金額が最終的な住民税の所得割による金額(所得割額⑥)です。

均等割額⑦は前述の通り市町村民税・特別区民税が年間3,500円、都道府県民税・都民税が年間1,500円です(都道府県や市区町村により異なる)。

>>併せて読みたい

以上からも分かる通り、住民税は所得から所得控除を差し引いて残った部分を基準に税率をかけ、さらにそこから税額控除の金額を差し引いて算出されます。つまり同じ年収であっても、所得控除や税額控除が多いかたは住民税が軽減される仕組みです。もちろん、税制メリットだけのために、たとえば必要のない保険に加入したりしては本末転倒です。ご自身のお金の計画に合った選択ができているかどうかも必ず検討してください。

・生命保険(生命保険料控除):

「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つに分かれており、所得控除の上限は3つ併せて、所得税の場合は年間最大12万円、住民税の場合は年間7万円が認められています。

>>併せて読みたい

生命保険料控除を知ろう!(2/3)~2ステップでわかる計算方法~

・iDeCo(小規模企業共済等掛金控除):

個人型確定拠出年金(iDeCo)の掛金は、全額所得控除の対象です。ご自身の将来に備えて貯蓄・運用をしながら、その分は所得控除が認められている制度で、人生100年時代への備えとして、税制メリットの面からも活用したい制度の一つです。

※その他にも、小規模企業共済や国民年金基金に加入されているかたも、全額控除対象です。

>>併せて読みたい

個人型確定拠出年金(iDeCo)とは(2/2)~3つの税制メリット~

・住宅ローン控除:

毎年年末時点の住宅ローンの残債の1%分が、所得税から差し引かれる税制優遇制度です。控除の対象となる住宅ローンの上限は4,000万円(令和3年12月まで)で、例えばその年の住宅ローンの残債が4,000万円の場合は、その1%の40万円分の所得税(弾ききれない場合は住民税も対象)について還付が受けられるものです。

※住宅ローン控除適用には一定の条件が必要です。

>>併せて読みたい

住宅ローン控除の基礎知識(1/2)~住宅購入を後押しする税制優遇制度~

・ふるさと納税(寄附金控除):

自分で選択した自治体等に寄付すると、その金額から最低自己負担金2,000円を差し引いた金額が、所得税および住民税から控除される制度です。応援したい地域の経済に直接貢献できますし、その自治体の特産品などの返礼品を受け取ることができる楽しみもあります。

以上、住民税決定通知書の見方と税制優遇制度をご紹介しました。普段の生活の中で、ご自身の課税所得や所得税、住民税について意識されることが少ないかたも、住民税決定通知書が届いた機会に、ぜひご自身が納める「税金」についての理解を深めていきましょう。