マイホームの購入を計画するときに、不動産会社や勤務先が提携している金融機関が取扱う住宅ローン、いわゆる「提携ローン」を紹介される場合があります。提携ローンには手続きがしやすい、通常よりも低い金利で借入れできる、などのメリットがある場合もありますが、提携ローン以外の住宅ローンにも選択肢を広げると、よりご自身に合った住宅ローンを見つけることができるかもしれません。

また、既に住宅ローンを返済中のかたも、借換えを検討する際の参考に、住宅ローンにおける比較ポイントを知っておくとよいでしょう。

今回は、住宅ローンにおける比較ポイントやご自身のライフプランに沿った選び方について、ファイナンシャルプランナーとして活躍されるラポール・コンサルティング・オフィス代表の竹国さんに、ご説明いただきました。

住宅ローンの金利については、「高いか低いか」という比較だけではなく、金利タイプによる違いついて理解しておくことが大切です。

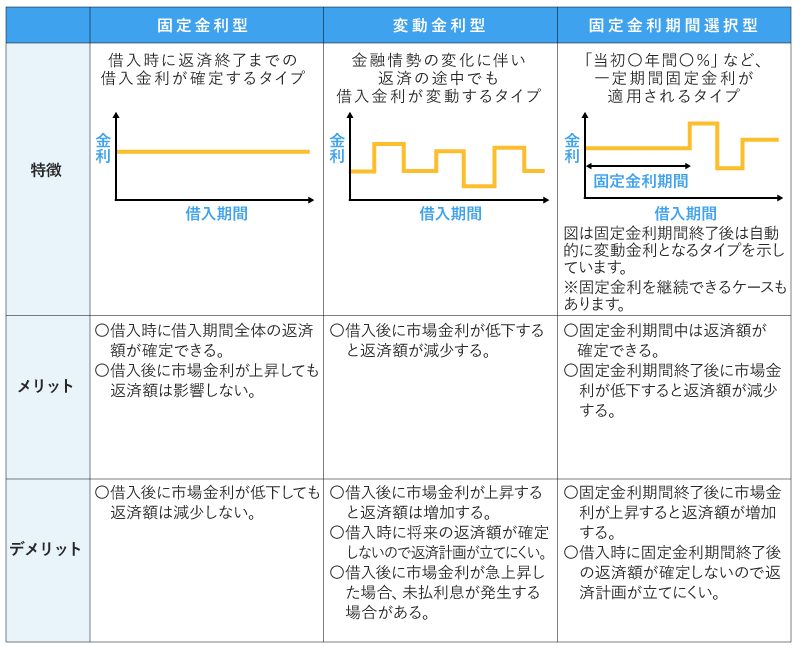

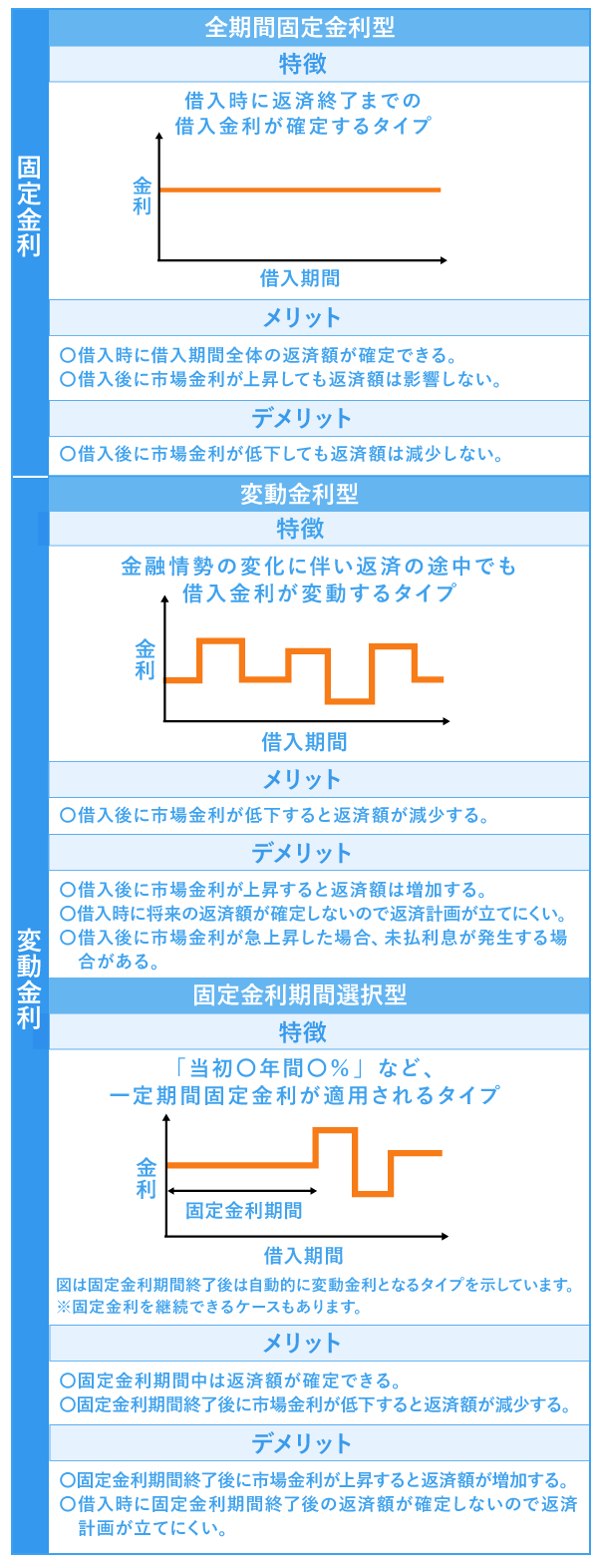

住宅ローンの金利には次の3つのタイプがあります。それぞれの違いを確認して、ご自身に合った金利タイプを選びましょう。

「固定金利型」とは、借入時点の金利が返済期間を通して適用されるため、返済期間中に借入金利が変動しない住宅ローンをいいます。固定金利型の住宅ローンは、返済額が借入時点で確定するため、返済計画を立てやすいというメリットがあります。

例えば、将来の教育費や趣味にあてる資金を計画的に確保し、ライフプランの見通しを立てておきたいかたなどに向いていると言えるでしょう。

ただし、借入時点での金利は、以下で説明する他の金利タイプに比べて高くなる傾向があります。

「変動金利型」とは、一定期間ごとに適用金利が見直されるため、借入期間中に金利が変動する住宅ローンをいいます。市場金利が上昇すれば住宅ローン金利も上がり、市場金利が下落すれば住宅ローン金利も下がることが一般的です。

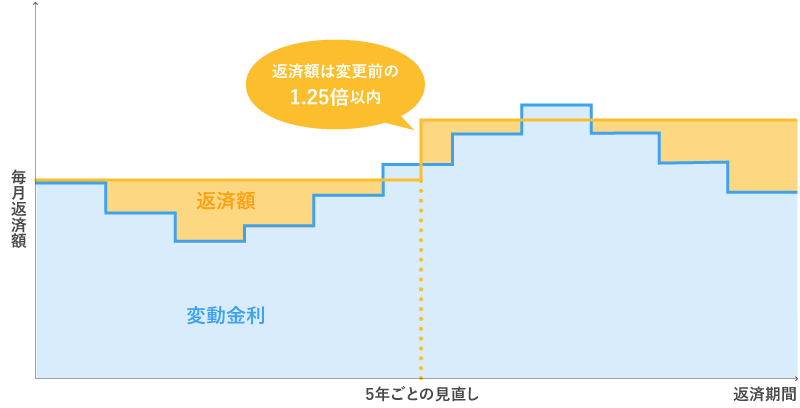

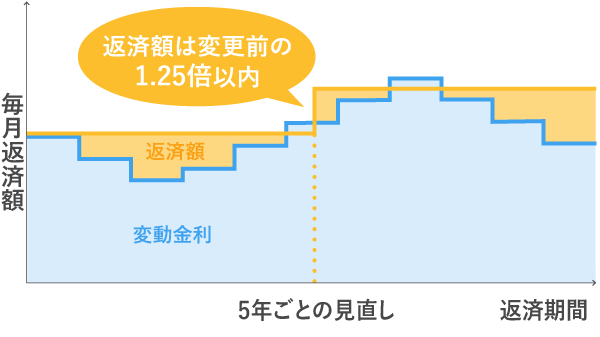

適用金利は通常半年ごとに見直されますが、5年ごとに行われる商品もあります。このタイプの商品は、5年間の金利見直しのない期間の内は、市場金利が上がってもその場では影響されず、返済額が増える、または減るということはありません。

また、このタイプには、5年間で大幅に市場金利が上がったとしても、金利見直しの時期が来た際に、適用金利の上昇する上限を125.0%(1.25倍)までと設定している商品があり、毎月の返済額の大幅な上昇を防ぐ仕組みになっています。

一般的に、変動金利型の住宅ローンは、同じ時期・同じ金融機関内で比較すると、固定金利型に比べ借入時の金利が低くなるというメリットがあります。その反面、借入時点では総返済額が確定せず、返済期間中に金利が上昇した場合、返済額が増える可能性があることには注意が必要でしょう。

したがって、借入当初の毎月の返済額をなるべく抑えたいかたや、金利が上昇した場合でも柔軟に対応できるかたなどに向いていると言えるでしょう。

「固定金利期間選択型」とは、借入後一定期間の適用金利が固定され、その期間終了後に自動的に変動金利に変更される、または再度固定金利を選択できる住宅ローンのことをいいます。

固定金利期間選択型の住宅ローンには、固定金利期間によって「3年固定」「5年固定」「10年固定」などがあり、一般的に固定期間が長いほど適用金利は高くなる傾向があります。キャンペーンや金融機関により違いがあるため、比較して検討するとよいでしょう。

また、固定金利期間選択型の住宅ローンには、固定期間中は適用金利や毎月の返済額が変動しないメリットがあります。一方で、固定期間終了後に適用金利の優遇幅が縮小され、金利が大きく上がるケースもあるため注意が必要でしょう。

例えば、「10年後に定年退職した際に退職金を繰上返済に充当する」という返済計画を立てた場合を考えてみましょう。借入期間35年の当初10年間は固定金利という条件で住宅ローンを組むと、当初の10年間は返済額が変わらないうえに、条件を満たすと住宅ローン控除を利用することもできます。そして、10年経過後には退職金で繰上返済し、老後に住宅ローンの負担を残さない、という計画を立てることができます。全期間固定金利型の住宅ローンでも同じような返済計画を立てられますが、10年間の固定期間中の借入金利が全期間固定金利型よりも低い場合には、上記のプランのほうが有効となる場合が多いでしょう。

このように固定金利期間選択型の住宅ローンは、全期間固定金利型の借入金利よりも低金利という条件下では、一定期間後に繰上返済するかたや、一定期間の返済計画を確定させたいかたに向いていると言えるでしょう。

それぞれのタイプのメリットとデメリットをまとめると、下記の表の通りになります。

住宅ローンの金利タイプについては、こちらの記事(住宅ローンの金利タイプ|固定金利型と変動金利型の違いとは?)もご覧ください。

住宅ローンの金利の「高い・低い」という点で見た比較は、同じ金利タイプの中で比較することが重要です。全期間固定金利型と変動金利型の住宅ローンを比較すると、同じ金融機関・同じタイミングでは、変動金利型の金利のほうが低くなることが一般的ですので、異なる金利タイプの金利を単純比較することは難しいのです。

また、比較に際しては、融資手数料(融資事務手数料や事務取扱手数料ともいう)や保証料などの諸費用も含めた総返済額で計算しなければ、より正確な比較はできません。住宅ローンの簡易的なシミュレーションでは、この諸費用が省略されて計算されることもあるため、正確な金額は金融機関に問い合わせるとよいでしょう。

諸費用の詳細については、こちらの記事(住宅ローンの契約時・返済時に必要な諸費用|負担を抑えるポイント)もご覧ください。

団体信用生命保険(以下、「団信」)とは、住宅ローンの債務者が完済前に死亡した場合や所定の高度障害状態になった場合などに、それ以降の住宅ローンの返済が不要になる制度です。団信の内容についても、比較ポイントを確認してみましょう。

住宅ローンに付帯する団信は、金融機関によって保障内容が異なります。「高度障害状態」が適用される状態は各社で異なりますし、がん・3大疾病・8大疾病、あらゆる疾病に備える団信など、多種多様なものが存在します。

さらに金融機関によっては、これらの保障を上乗せ金利なし(団信加入者の追加の保険料負担なし)で加入できる場合もあります。ただ、実態的には保険料が金利に含まれているというとらえ方が適切とは言えます。

通常、このように死亡に備える、あるいは3大疾病に備えるなどの生命保険に、ご自身で保険料を支払って加入する場合、ある程度の負担になりますから、複数の住宅ローンと団信を比較してご自身にあったものを選ぶことが大切となります。

さらに、住宅ローンによっては、利用者の団信加入を必須とするもの、連帯債務者(後述)が団信に加入できるもの、できないものなど、商品によって加入対象者が異なる場合があります。

一般的に、金融機関の住宅ローンでは団信加入を必須としているため、持病があるなどの健康状態によっては団信に加入できず住宅ローンも利用できないという場合があります。この点、独立行政法人住宅金融支援機構のフラット35に付帯できる団信については、利用者の加入を任意としているため、健康状態に不安があるかたでもフラット35を利用できる可能性があります。ただし、団信不加入の場合に万一のことがあった際、ご遺族に住宅ローン債務が残ることとなるため注意が必要です。

また住宅購入の選択肢が広がる可能性がある、収入を合算する連帯債務者が団信に加入できるかどうかも確認したいポイントになります。フラット35に付帯できる、デュエット(夫婦連生団信)なら、通常の団信付きの借入金利に年率0.18%(2020年7月現在)を上乗せすることで、連帯債務者となる配偶者も団信の対象となります。

連帯債務型の住宅ローンについて詳しくは、こちらの記事(住宅ローンにおける連帯債務型とは?連帯保証型、ペアローンとの違い)もご覧ください。

住宅ローンの金利タイプと金利水準や、団信の保障内容を比較するだけではなく、住宅ローンを選ぶ際には下記の点にも注意しましょう。

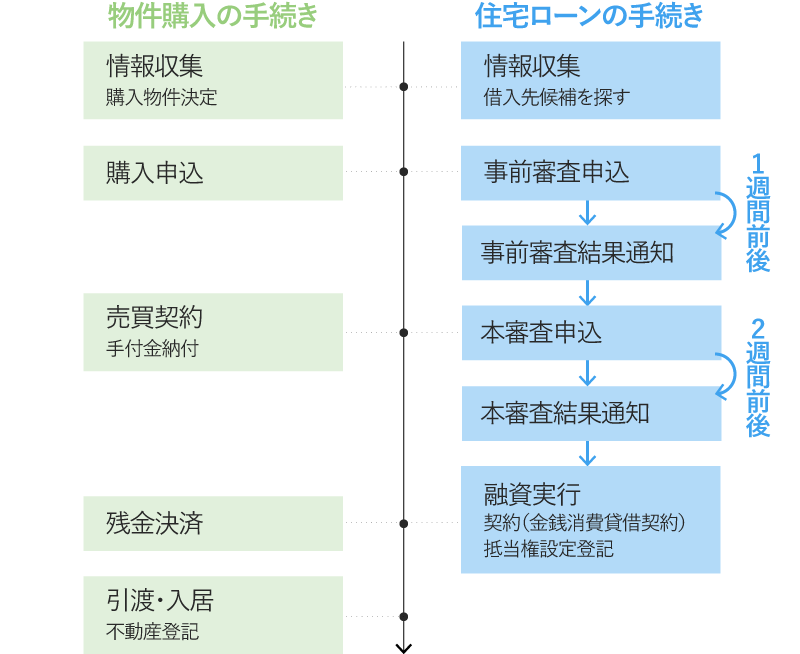

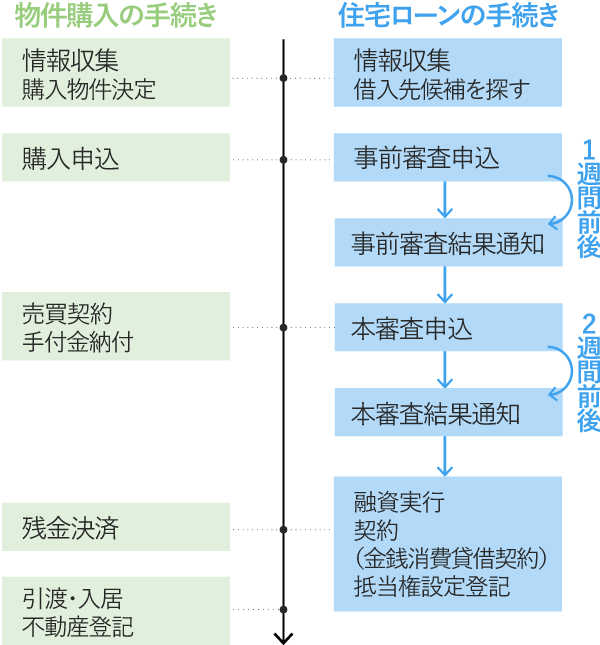

住宅ローンを利用するには、事前審査(仮審査)の申込みから1ヵ月以上、場合によっては2ヵ月程度かかると想定しておくのが無難です。住宅ローンを選ぶときには、内容を比較検討することはもちろん、住宅購入の決済日(引渡し日)から逆算して融資が決済に間に合うようスケジュールを組まなければなりません。

したがって、不動産会社や金融機関など、各所との調整が必要になります。いつまでにどのような手続きをすればよいか、事前に把握しておくことが大切です。

【一般的な手続きの流れ】

住宅ローンの手続きの流れについて詳しくは、こちらの記事(住宅ローンの手続きの流れと必要書類│よくある質問と回答)をご覧ください。

住宅ローンの手続きの流れや商品性などは、金融機関によって異なります。また、諸費用に関しても、内訳や金額は金融機関によって異なるうえに、簡易的なシミュレーション上では省略されることがあるので、注意が必要でしょう。

場合によっては金融機関に相談して、わからないことは事前に解決しておくとよいでしょう。また、相談することで、それまで知らなかった新しい選択肢を知るきっかけにもなるかもしれません。

あらゆる人にとってベストという、住宅ローン商品や借入方法はありません。今後の人生におけるライフプランや資金計画などによって、利用者それぞれにとって適した住宅ローンは異なります。

まずは、ご自身がどのような人生を歩みたいのか、住宅取得の資金面からだけではなく多角的にイメージし、それに沿った住宅ローンを選択できることが望ましいと言えます。この記事がその一助になれば幸いです。