申込者本人の収入だけでは住宅ローンの借入れをすることが難しい場合には、夫婦や親子などの収入を合算して住宅ローンを組む方法(収入合算)があります。近年は共働き夫婦の家庭も増えており、収入合算で住宅ローンを借入れることを検討しているかたもいるのではないでしょうか。

夫婦や親子など2人で住宅ローンを借入れる方法は、3つあります。ここでは、その中でも「連帯債務型」にスポットを当てて、その他の2つ(「ペアローン」と「連帯保証型」)との違いも見ていきながら、説明いたします。

連帯債務型で借入れできる住宅ローンとしては、住宅金融支援機構のフラット35などがあります。他にも連帯債務型の住宅ローンを扱っている銀行はありますが、ペアローンや連帯保証型と比べると取扱金融機関は少ないようです。

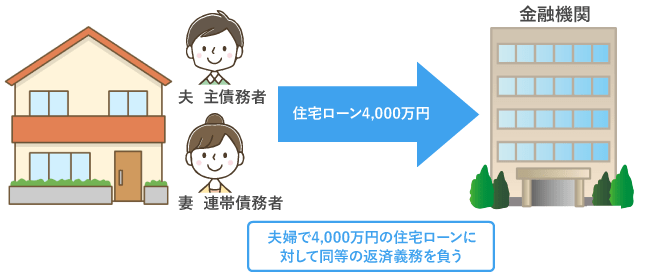

連帯債務型は、親子や夫婦などのどちらか一人が、住宅ローンの主債務者となって住宅ローンを借入れ、もう一人は連帯債務者として同じく、その住宅ローンを借入れます。連帯債務者は主債務者と同等の返済義務を負うことになります。

例えば主債務者である夫の年収だけでは住宅ローンの希望条件に満たないような場合、妻が連帯債務者となって収入を合算する、といった利用方法が想定されます。

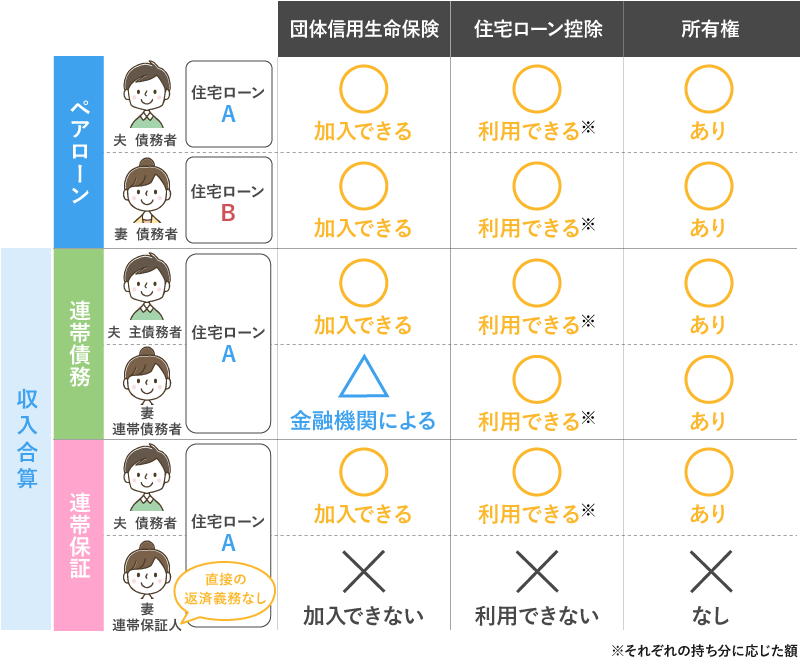

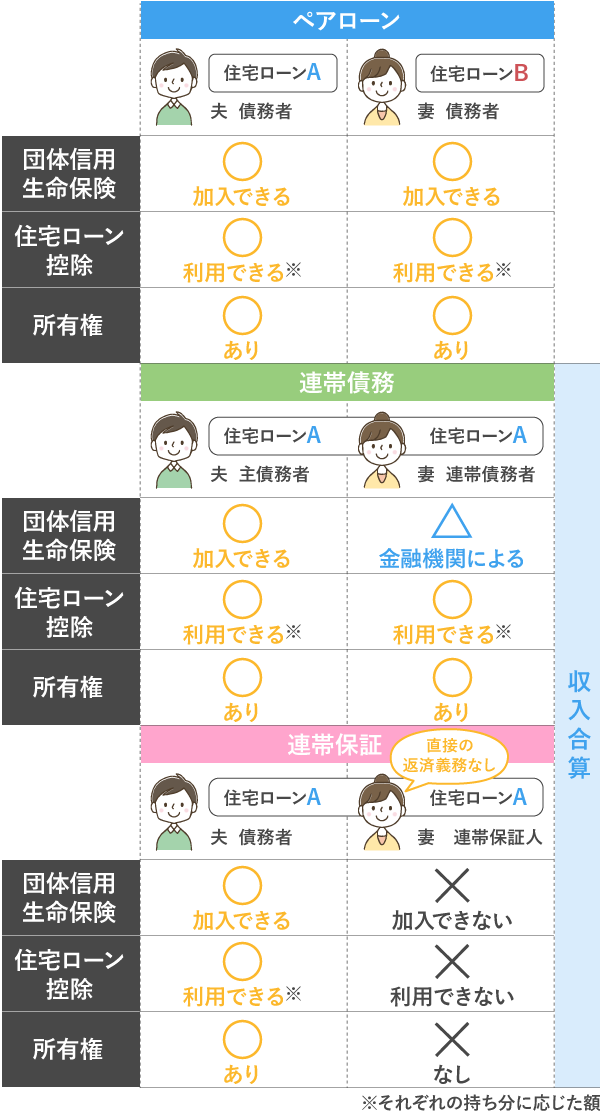

2人で住宅ローンを借入れる方法には、連帯債務型の他にペアローンや連帯保証型があります。

ペアローンとは同一物件に対して、夫婦がそれぞれ住宅ローンを借入れることを言います。2本立てのローンでそれぞれが個別に債務を負うとともに、互いに連帯保証人になります。

連帯保証型は一人が債務者となり住宅ローンの返済義務を負い、もう一人がその連帯保証人となって住宅ローンを借入れます。

連帯債務型と連帯保証型は名前がよく似ていますが、責任の重さなどに違いがあります。夫婦を例にしてその違いを解説します。

連帯債務型における妻(連帯債務者)は、夫(主債務者)と同等の返済義務を負うことになります。夫と妻が1つの住宅ローンを共同で返済するイメージです。

一方で連帯保証型における妻(連帯保証人)は、直接住宅ローンの債務を負っているわけではありませんが、夫(債務者)が返済不能となったときに妻が代わりに返済義務を負わなければなりません。

前述の通り、ペアローンは同一物件に対し、夫婦それぞれが住宅ローンを借入れ、互いに相手方の連帯保証人になります。

また、連帯保証型と連帯債務型では住宅ローン契約が1本ですが、ペアローンは2本になるので、ペアローンのほうが借入時の事務手数料などの諸費用が、連帯保証型や連帯債務型に比べて高くなるのが一般的です。

連帯債務型で住宅ローンを利用することにはメリットもありますが、デメリットもあります。この点を十分理解して上手に利用しましょう。

① 収入合算できる

住宅ローンを借入れる際に、申込者本人の収入だけでは希望条件を満たせない場合等に、原則として同居している家族(収入合算者)の収入を合算して、連帯債務型として借入れできる可能性があります。

② それぞれ住宅ローン控除(住宅ローン減税)を利用できる

連帯債務者は住宅ローン債務に対して主債務者と同等の返済義務を負うので、2人とも条件を満たした場合には、それぞれが住宅ローン控除(住宅ローン減税)を利用することができます。確定申告や年末調整をすることで入居の年から10年間(消費税10%が適用された住宅を取得等して2019年10月1日から2020年12月31日までに入居した場合、期間は13年間)にわたって、各年の住宅ローンの年末残高の1%が所得税(引き切れない場合は一部住民税からも)から、持ち分に応じて年間最大40万円(認定長期優良住宅等は50万円)が控除されます。

住宅ローン控除に関する詳しい説明は、こちらの記事(住宅ローン控除を受けるために必要な確定申告の書類と手続きの流れ)もあわせてご覧ください。

③ 金融機関によってはそれぞれ団体信用生命保険に加入できる

主債務者・連帯債務者ともに、金融機関によっては団体信用生命保険(以下、「団信」)に加入でき、2人どちらかが死亡または所定の高度障害状態になった場合に、住宅ローンの残高が保険金で完済され、その後の返済が不要になります。住宅金融支援機構の「デュエット(夫婦連生団信)」など、2人で加入可能な制度があります。

① 連帯債務者にも安定した収入が求められる

連帯債務者は主債務者とともに住宅ローンの返済義務を負うことになるので、連帯債務者にも安定した収入があることが求められます。今後も継続的に収入を得られるのかが大切な要素となります。

② 離婚しても住宅ローンの連帯債務者の返済義務はなくならない

配偶者が連帯債務者で、将来離婚した場合も、連帯債務者の住宅ローンの返済義務がなくなるものではありません。

また、連帯債務者の住宅の所有権がなくなった場合も、住宅ローン契約は残っているので連帯債務者の返済義務はなくなりません。連帯債務者の地位を変更することは原則として難しいと考えておいたほうが良いでしょう。

連帯債務型で住宅ローンを借入れる際には注意点があります。この点に十分注意して利用するようにしましょう。

連帯債務型で住宅ローンを借入れているときに、主債務者が返済すべき住宅ローン債務を連帯債務者が代わりに返済した場合、主債務者の債務がなくなったのは「もう一方からの経済的利益の移転があったから」と見なされて贈与税の対象になります。贈与税には年間110万円までの基礎控除が認められていますが、事前に税理士や管轄の税務署に相談しましょう。

連帯債務者が団信を利用できるかどうかは金融機関や商品によって異なります。現状では連帯債務者にも団信が適用できる商品はフラット35や一部の民間金融機関の住宅ローンに限られています。返済開始後の万一への備えが十分か確認しておく必要があります。

住宅ローンを連帯債務型で借入れている場合、将来借換えを検討することになった際に、2人のうちどちらかが退職していて収入がない場合や、団信に加入できない健康状態になってしまった場合は、借換えができなくなる場合もあります。

2人で住宅ローンを借入れる際は、将来のライフプランを考慮したうえで、慎重に選ぶとよいでしょう。例えば、将来の2人の働き方や収入がどのように変わる可能性があるのか、借換えを検討するのか、などの要素も検討することが大切です。

こんなかたには店舗相談がおすすめです。

SBIマネープラザの店舗では、住宅ローンに詳しいスタッフがわかりやすく説明します。ご予約で待ち時間もなくご相談いただけます。