国土交通省の「令和元年度 住宅市場動向調査 報告書」によると、新築の住宅の場合、2019年度末時点で住宅購入価格は上昇傾向にあります。注文住宅では過去5年で最高、分譲の戸建住宅・マンションでは2番目に高い平均購入価格となりました。特に三大都市圏における注文住宅の購入金額は土地とあわせて平均5,085万円となり、5,000万円を超える購入額となることも珍しくないと言えるでしょう。

住宅購入にあたって住宅ローンを利用する場合、一般的に住宅ローンの借入金額が大きくなるほど、金利などの借入条件や借入形態(ペアローンや連帯債務型など)の違いが返済計画へ与える影響も大きくなります。5,000万円の住宅ローンを組む場合、借入条件によって返済額がどのように違ってくるのか、あるいはどのような借入形態が考えられるのか、ファイナンシャルプランナーとして活躍されるラポール・コンサルティング・オフィス代表の竹国さんに解説いただきました。

まずは、住宅の購入価格について、平均データを見てみましょう。

人件費や建築資材価格の上昇による建築費の増加、都市部では地価の上昇などの要因もあり、近年住宅購入価格は上昇傾向にあります。前述の住宅市場動向調査によると、2019年度の住宅購入金額および住宅ローン借入金額の平均は次のようになっています。

| 住宅の形態 | 平均購入金額 | 平均借入金額 | |

|---|---|---|---|

| 注文住宅 (全国) |

新築 | 4,615万円 | 3,361万円 |

| 注文住宅 (三大都市圏) |

新築 | 5,085万円 | 3,552万円 |

| 戸建住宅 (三大都市圏) |

分譲 | 3,851万円 | 2,830万円 |

| 中古 | 2,585万円 | 1,575万円 | |

| マンション (三大都市圏) |

分譲 | 4,457万円 | 2,702万円 |

| 中古 | 2,746万円 | 1,551万円 | |

(出所:国土交通省「令和元年度 住宅市場動向調査 報告書」※ を基にSBIマネープラザ作成)

※国土交通省「令和元年度 住宅市場動向調査 報告書」

(調査対象:平成30年4月~平成31年3月に住み替え・建て替え・リフォームを行った世帯)

三大都市圏とは首都圏(埼玉県・千葉県・東京都・神奈川県)・中京圏(岐阜県・愛知県・三重県)・近畿圏(京都府・大阪府・兵庫県)における結果を対象としています。また、借入金とは金融機関の住宅ローンに限らず、親戚・知人などからの借入れも含まれます。

この結果はあくまで平均の金額であり、立地や住宅の規模・間取り次第では、三大都市圏の新築の注文住宅以外でも購入金額が5,000万円を超えることもあります。この場合、購入金額と自己資金次第では、住宅ローンの借入金額が5,000万円以上となります。

5,000万円の住宅ローンを借入れる場合、借入条件によって返済計画はどのように変わるのか、借入条件別に返済負担の違いを実際のシミュレーションから確認してみましょう。

住宅ローンにおいては、借入金利が高いほど総返済額は大きくなります。借入金利以外の条件は統一し、借入金利を年率1.2%~1.8%の間で変え、各返済額を計算した結果が次の表です。

<共通条件>

借入金額:5,000万円

返済期間:35年

金利タイプ:全期間固定金利

返済方法:元利均等返済、ボーナス払いなし

借入金利:①年率1.2%、②年率1.5%、③年率1.8%

| 借入金利 (年率) |

毎月返済額 | 年間返済額 | 総返済額 |

|---|---|---|---|

| ① 1.2% | 145,851円 | 1,750,212円 | 61,257,234円 |

| ② 1.5% | 153,092円 | 1,837,104円 | 64,298,491円 |

| ③ 1.8% | 160,545円 | 1,926,540円 | 67,429,006円 |

※住宅金融支援機構のシミュレーションツールを使用して計算。手数料等の諸費用は計算に含めていません。

シミュレーションの結果から、年率0.3%の金利差でも、毎月の返済額で約7,000円、総返済額では300万円以上の差が生じることがわかります。

借入金利は、例えばフラット35の2018年11月の最低金利(1.45%)と2019年9月の最低金利(1.11%)を見てみると、1年に満たない期間で、年率0.3%以上の変動があったことがわかります。また、同じ2020年6月でも金融機関によって、借入金利は年率1.29%~2.03%と、年率0.7%以上の差があります(※)。借入金額が大きくなるほど、借入金利が毎月の返済額と総返済額に与える影響は大きくなりますから、金融機関・商品選びが重要となります。

※住宅金融支援機構ホームページより。借入期間が21年以上35年以下、融資率が9割以下、新機構団信付きの場合。

次に、返済期間についてみていきましょう。返済期間が長くなるほど毎月の返済額は少なくなり、総返済額は大きくなります。返済期間以外の借入条件を統一し、返済期間を25年~35年の間で変えて返済額を計算した結果が次の表です。

<共通条件>

借入金額:5,000万円

金利タイプ:全期間固定金利(1.5%)

返済方法:元利均等返済、ボーナス払いなし

返済期間:①25 年、②30 年、③35 年

| 返済期間 | 毎月返済額 | 年間返済額 | 総返済額 |

|---|---|---|---|

| ① 25年 | 199,968円 | 2,399,616円 | 59,990,272円 |

| ② 30年 | 172,560円 | 2,070,720円 | 62,121,428円 |

| ③ 35年 | 153,092円 | 1,837,104円 | 64,298,491円 |

※住宅金融支援機構のシミュレーションツールを使用して計算。手数料等の諸費用は計算に含めていません。

シミュレーションの結果から、返済期間が5年異なると毎月返済額は2~3万円前後、総返済額は約200万円の差が生じることがわかります。ただし、返済期間が短いほど総返済額の負担は小さくなりますが、毎回の返済の負担が増しますので、結果として借入可能額が減り、希望の金額を借入れられない場合があります。

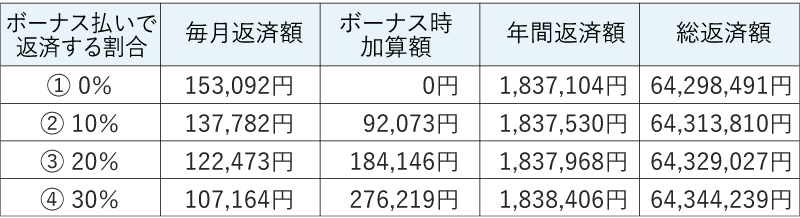

続いて、ボーナス割合についてみていきましょう。毎月の返済額を抑えたい場合には、ボーナス時に毎月の返済に加えて返済を行うボーナス払いを利用する方法があります。ボーナス払いで返済する割合以外の借入条件を同じとすると、返済額に占めるボーナス払いの割合を高く設定するほど、毎月の返済額は抑えられます。ただし、下記のシミュレーションの結果では総返済額は若干大きくなります。

<共通条件>

借入金額:5,000万円

返済期間:35年

金利タイプ:全期間固定金利(1.5%)

返済方法:元利均等返済、ボーナス払いあり

ボーナス払いで返済する割合:①0%、②10%、③20%、④30%

| ボーナス払いで返済する割合 | 毎月返済額 | ボーナス時加算額 | 年間返済額 | 総返済額 |

|---|---|---|---|---|

| ① 0% | 153,092円 | 0円 | 1,837,104円 | 64,298,491円 |

| ② 10% | 137,782円 | 92,073円 | 1,837,530円 | 64,313,810円 |

| ③ 20% | 122,473円 | 184,146円 | 1,837,968円 | 64,329,027円 |

| ④ 30% | 107,164円 | 276,219円 | 1,838,406円 | 64,344,239円 |

※住宅金融支援機構のシミュレーションツールを使用して計算。手数料等の諸費用は計算に含めていません。

シミュレーションの結果から、ボーナス払いで返済する割合が10%高くなると、毎月返済額は1.5万円程度の差額が生じることがわかります。一方で、年間返済額の差額は数百円ずつ、総返済額の差額は1万数千円ずつですから、ボーナス払いを利用することによる影響は小さいと言えるでしょう。

また、景気動向やお勤め先の企業の業績や制度の変更によっては、ボーナスが減額されたり支給されなくなったりするおそれもあります。そのような場合に備えて、ボーナス払いを併用するのであれば、生活費などとは別に返済資金を確保しておくようにしましょう。また、状況によってはボーナス払いの割合を返済期間中に下げるなどの対応を検討してもよいでしょう。

返済期間を長くして毎月の返済額を抑えれば日々の家計のやりくりは楽になり、教育資金や老後資金なども並行して準備しやすくなると言えます。一方で借入元金の減るペースが遅くなるため利息は膨らみやすく、総返済額は大きくなります。また、ボーナス払いに関しても、ボーナスの金額が変動する可能性を考慮し、慎重に決める必要があるでしょう。

商品や借入条件の選択は、日々の生活やライフプランにおける資金計画とのバランスを考え、無理のない毎月の返済額で、かつ、なるべく総返済額が小さくなる方法を検討することをお勧めします。

ここでの住宅ローンの借入形態とは、住宅ローンを単独で組む、2人で協力して組むなどの借入形態を指します。

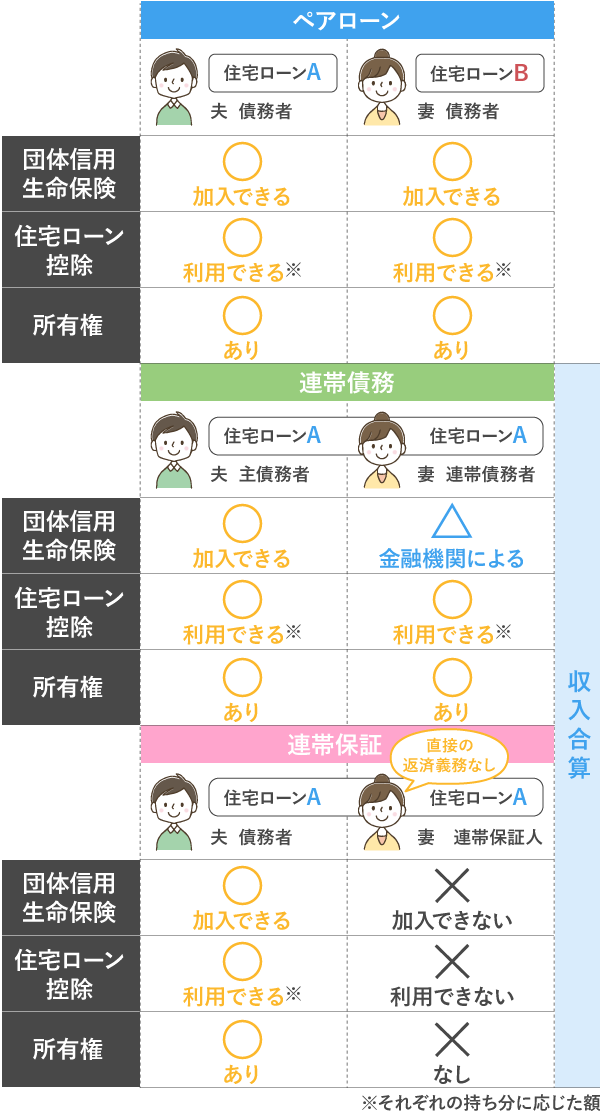

1人の収入では希望額の住宅ローンが組めない場合などにおいては、それぞれ収入のある夫婦や親子などが協力して住宅ローンを組む選択肢もあります。その主な方法として「ペアローン」「連帯債務」「連帯保証」「親子リレー」などがあります。ここでは夫婦2人で住宅ローンを組むケースを想定して、「ペアローン」「連帯債務」「連帯保証」について説明します。

親子リレーについては、こちらの記事(親子リレーローンとは?申込みの流れと知っておくべき注意点)をご覧ください。

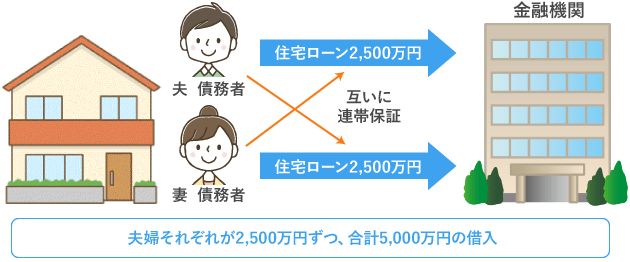

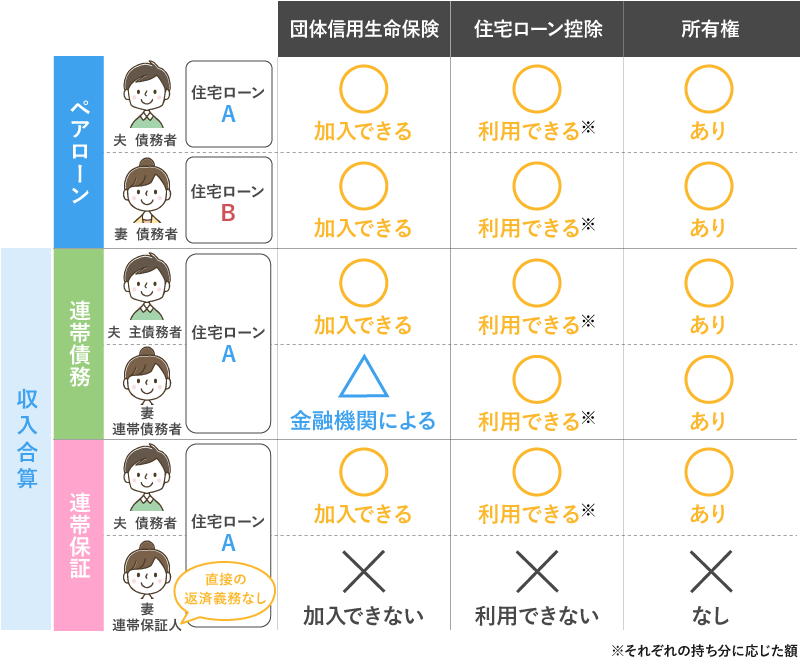

ペアローンとは、同一物件に対して夫婦がそれぞれ住宅ローンを組む方法です。夫婦それぞれが自身のローン債務を負うとともに、互いに連帯保証人になります。住宅ローンの契約は2本になるため、夫婦ともに団体信用生命保険に加入することが原則です。これにより、ペアローンを組んだ一方が万一の際には一方のみの返済額分が全額弁済されますが、残されたペアローンの相手方の債務は残るため、注意が必要です。

また、住宅ローン控除(住宅ローン減税ともいう)は、住宅ローンを借入れた人(契約者)として2人とも条件を満たすと、それぞれ利用することができ、所得税や住民税の還付を受けられる可能性があります。

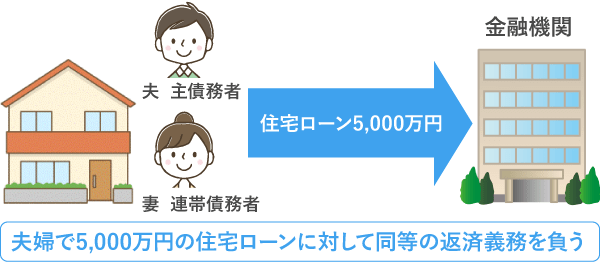

ペアローンのイメージ

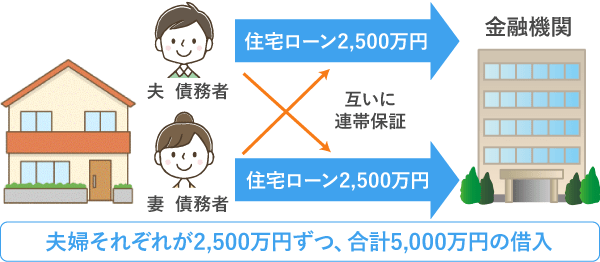

連帯債務型とは、夫婦のうち1人が住宅ローンの主債務者となって住宅ローンを組み、もう1人が主債務者と同等の返済義務を負う連帯債務者になる方法です。

団体信用生命保険については、主債務者が原則加入であることに対して、連帯債務者は金融機関・商品によって加入可否が異なります。例えばフラット35では、独立行政法人住宅金融支援機構の制度である「デュエット(夫婦連生団体信用生命保険)」を利用することで、夫婦2人で団体信用生命保険に加入することができる場合があります。住宅ローン控除については、条件を満たすと夫婦それぞれが利用できます。

連帯債務型のイメージ

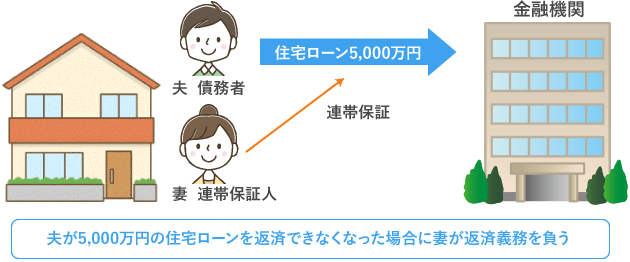

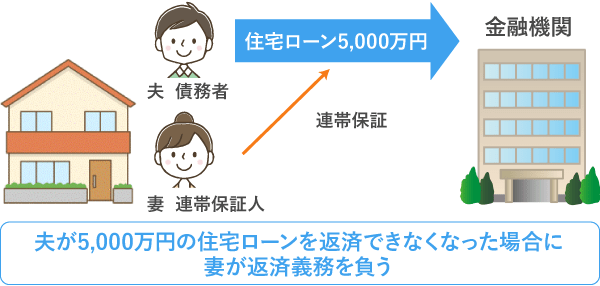

連帯保証型とは、夫婦のうち1人が住宅ローンの債務者となって住宅ローンを組み、もう1人がその連帯保証人となって債務者が住宅ローンを返済できなくなった際に代わりに返済義務を負います。連帯保証人は直接債務を負うことはありませんが、団体信用生命保険に加入することや住宅ローン控除を利用することはできません。

連帯保証型のイメージ

連帯債務型と連帯保証型では、申込者本人と連帯保証人または連帯債務者の収入を合算して住宅ローンを申込みます(これを「収入合算」といいます)。金融機関によって、合算できる合算対象者(連帯保証人または連帯債務者)の収入額や割合に違いがあるため、注意しましょう。

「ペアローン」「連帯債務」「連帯保証」、それぞれの違いをまとめると次のようになります。

ペアローン・連帯債務・連帯保証については、こちらの記事(ペアローン・連帯債務・連帯保証の違い|自分にぴったりの選び方は?)、もご覧ください。

5,000万円を超える住宅ローンを組むときには、借入金額の大きさなどから、次の点に注意が必要です。

住宅ローン控除を利用する場合、最大で年末時点の住宅ローン残高の1%(※)を所得税と住民税の一部から差し引くことができます。控除対象となる住宅ローン残高は、控除対象者1人あたり最高4,000万円(新築・未使用の長期優良住宅等の場合は最高5,000万円)であり、単独で5,000万円超の住宅ローンを組む場合には、これをオーバーします。

したがって、4,000万円(または5,000万円)を超える部分は控除対象から外れてしまうため、控除をフル活用できないおそれがあるのです。また控除対象者の課税額の範囲内でしか控除は受けられないため、そもそも課税額が少ないかたは控除できる額が限られます。

このような場合には、連帯債務やペアローンを利用してローンを組むことで、夫婦それぞれが住宅ローン控除を利用でき、世帯全体での控除額を増やせることがあります。

※消費税率10%で住宅を取得し一定の時期までに入居を開始した場合、11年目~13年目に関しては次の①か②いずれか少ない方の金額となります。①住宅ローン残高又は住宅の取得対価(上限4,000万円(新築・未使用の長期優良住宅、低炭素住宅の場合は5,000万円×1%×10年=500万円))のうちいずれか少ない方の金額の1%。②建物の取得価格(上限4,000万円(新築・未使用の長期優良住宅、低炭素住宅の場合は5,000万円))の2%÷3。

住宅ローン控除については、こちらの記事(住宅ローン控除とは︖所得税・住民税の負担を抑える減税制度)もご覧ください。

借入金額が大きいほど、収入の減少や支出の増加、金利上昇による返済額の増加(変動金利の場合)など、借入後の状況の変化によって返済ができなくなる可能性は高くなります。返済期間を通して返済計画に無理がないか、慎重に検討したうえで判断することが大切です。万一、借入後に返済が苦しくなってしまった場合には、なるべく早く借入先の金融機関に相談するようにしましょう。

夫婦で住宅ローンを組んだ場合、夫婦のどちらかが休職や退職して収入が減ってしまうと返済が苦しくなるおそれがあります。配偶者の収入がなくなれば、借入中の住宅ローンより条件のよいものが見つかっても借換えを行うことも難しくなる可能性があります。

また、一方が返済を肩代わりする、あるいは単独名義へ借換えを行うにしても、債務のなくなった側が経済的な利益を得たものとみなされ、贈与税がかかることもあり注意が必要です。

また、離婚により夫婦が同居しなくなったとしても住宅ローンの返済義務はなくなりません。夫婦のどちらがその住宅に住み続けるのか、どちらが返済をするのか、また借入形態を今後どうするのかなど、場合によっては弁護士や税理士などとも相談し、慎重に判断するようにしましょう。ペアローンや連帯債務型では住宅が共有名義となるため、所有権を巡るトラブルにも要注意です。

夫婦で共働き世帯も珍しくないこの時代に、ペアローンや連帯債務といった方法を活用して、5,000万円以上の住宅ローンを組むこともひとつの選択肢といえます。また、低金利時代と呼ばれる近年(2020年6月現在)の金利情勢を意識し、長期の住宅ローンによる借入れを行うという考え方もあるでしょう。

しかし、長い返済期間中には想定外の事態が起こりうるため、返済計画にはそのような事態に耐えられる余裕を持たせておくことが大切です。「収入や資産に対して過大な住宅ローンを組まない」、「家計の状況を正確に把握し管理する」、「想定外の事態に備え、ある程度の生活費に相当する金額を手元に残しておく」といったことを心がけるとよいでしょう。