老後資金対策の一つとして注目を集めるiDeCo(個人型確定拠出年金)。加入者は165万人を超え(2020年7月時点)、2021年に予定されている制度改正により更に加入者が増えることが予想されます。

iDeCoの加入時には、制度の仕組みや運用商品の選択など、理解して判断するべき点がいくつかあります。それらは、金融機関などのwebサイトに情報がまとまっており、加入時に確認されるかたが多いと思いますが、運用を始めた後も知っておくと役立つ情報があることをご存知ですか?

今回は加入時だけでなく、iDeCoと長く付き合うために運用中や受取時に押さえたいポイントについてもご紹介します。

iDeCoの加入時には、まず拠出した資金をどのように運用するかを決定します。リスクを抑えて安定的に運用したいかたは、銀行預金や年金保険などの「元本確保型」を選択すると元本が原則確保されるため、将来いくら受け取れるかを容易に予測することができます。ただし、ゼロ金利政策が続く昨今の運用金利は0%台である商品が多く、長く運用しても資産の成長は見込めないのが現状です。

もちろん老後資金として安定的に資産を確保したいかたには向いていると言えますが、資産の成長を期待して投資信託などでリスクをとった運用をするのも一つの選択でしょう。

その際、「投資信託には値動きがある」という点は押さえておきましょう。投資信託は株や債券に投資するため、その価値(基準価額)は毎日変わります。マーケット環境が良好であれば資産価値の上昇が期待できますが、マーケット環境が悪化した時には資産価値が下がり、タイミングによっては元本割れするリスクがあることをあらかじめ想定しておくことが大切です。

投資信託には、国内外の株式や債券、不動産に投資するもの、またはそれらを組み合わせたバランス型など、さまざまな種類があります。どの資産にどんな配分で投資するのかを考えて、iDeCoで投資する投資信託を自分で決めることになります。例えば、「国内株式の投資信託を100%」と一つに絞ることや、国内外の株式や債券、不動産など、複数の投資信託に均等に投資することも可能です。また、その後はいつでも好きな時に別の投資信託に変更したり、元本確保型に変更したりすることも可能です。

それでは実際に、マーケット環境の悪化等により投資信託の基準価額が下落した場合、私たちは投資している商品や、その配分などを見直す必要があるでしょうか?

これまで投資経験がないかたは大きく値下がりして元本割れをしている状況を目の当たりにすると、「これ以上リスクをとった運用は避けるべきでは」と不安になるかもしれません。投資信託の基準価額が値下がりした場合、確かにiDeCoの資産価値は減ってしまいますが、長い目で見ることが大切です。

iDeCoは老後資金を準備するための手段として制度設計されており、原則として60歳までは引き出しが出来ないなどの制限があります。このことから多くのかたにとってiDeCoでの運用は、10年以上の積立をする長期運用となります。

毎月同じ金額で積立をするiDeCoにとって、値下がりしたタイミングは、その分投資信託がたくさん購入できるタイミングとも言えます。

値動きのある商品とうまく付き合うためには「ドルコスト平均法」も併せて理解しておくと良いでしょう。詳細はこちらの記事にまとめていますのでご覧ください。

>>併せて読みたい

資産運用を始める前に押さえておきたい!「投資信託」の基礎知識(後編)

それでは、商品の見直しは必要ないのでしょうか?

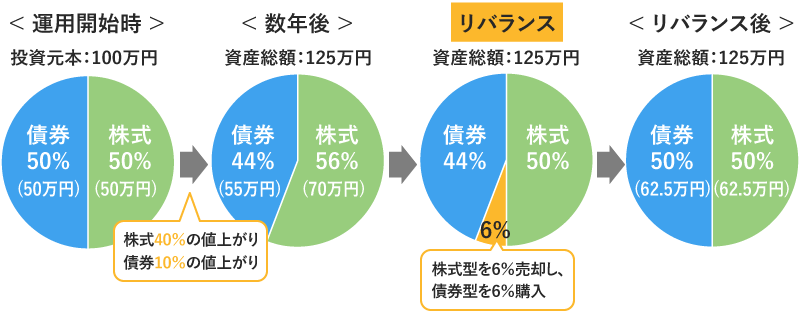

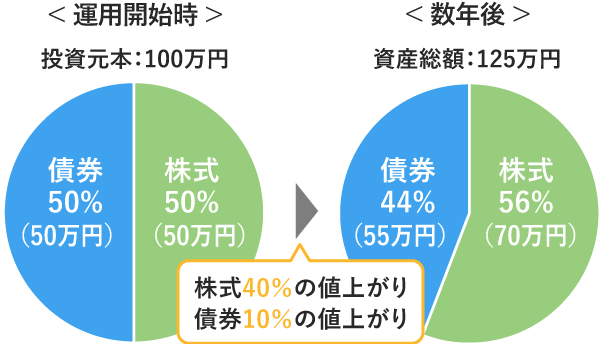

例えば、株式型の投資信託(積極資産)と債券型の投資信託(安定資産)を50%ずつ購入していくとします。数年経過後、株式市場が好調で株式型と債券型の資産割合が56%:44%になったとすると、株式型の比率が多くなり、当初の設定よりも全体のリスクが高くなってしまいます。

その場合は、増えた株式型の投資信託(56%)のうち、当初の比率を超えてしまった6%分(資産総額125万円×6%=7.5万円)を売却し、その代金で債券型の投資信託を購入して、元の比率に戻します。

このように、時間の経過とともに相場が変動することで当初決めた資産配分から変わってしまった資産配分の比率を、当初の計画どおりに修正することを、改めてバランスを取るという意味で「リバランス」と呼びます。リバランスを使うと、本来のリスク配分に戻せるだけでなく、値上がりしている株式型の投資信託の利益を確定することができます。マーケット環境には波がありますから、リバランスは毎週、毎月といった頻度ではなく、半年~数年に1回程度など一定期間経過後に行うと良いでしょう。

次に、iDeCoで資金を受け取る際の仕組みや税制を見ていきましょう。資金の受け取り方については金融機関によって制度が異なりますが、60歳で拠出を終えた後は一般的に『一時金として一括で受け取る方法(一括受取)』、もしくは『年金として分割で受け取る方法(年金受取)』を選択できます。くわえて、SBI証券などではこれらを併用(一定割合を一時金、残りを年金で受け取る方法)できるため、ご自身の資金計画に合った受け取り方を選択すると良いでしょう。

なお、資産は60歳から必ず受け取らなければならないというわけではありません。最長70歳まで運用を継続できるため、60歳時点でマーケット環境が悪化していた場合や、退職金など別の資金が確保できる場合などは、無理に資金を引き出さず、そのままiDeCo口座内に留めて運用を継続することができます。ただし、iDeCoで運用を継続する場合や、資金を年金受取する場合など資産を預けている間は、口座管理費用が毎月発生しますので、その点も踏まえて判断すると良いでしょう。

また、一括受取の場合は退職所得控除、年金受取の場合は公的年金等控除の対象となり、税制優遇措置があります。ただし、一括受取を選択する場合はお勤め先からの退職金と合算して計算しますので、退職金の金額によっては退職所得控除の枠を超えてしまう可能性があります。また年金受取の場合でも公的年金との合算で計算されますので、ご自身の場合にはどの程度税金がかかるのかを計算しておくと安心です。もちろん、税金面だけでなく利便性も含めた総合的な判断が必要です。一括受取と年金受取を併用するなど、ご自身にあった受取方法を検討してください。

以上、iDeCoをスタートした後の商品との付き合い方や受取時のポイントをご紹介しました。iDeCoはとても長い付き合いになる制度です。今回ご紹介したポイントを踏まえて、賢く活用してください。