NISAや確定拠出年金(個人型・企業型)などの制度を活用して将来に向けた資産形成をする方は年々増加しており、「投資」は私たちにとって身近な存在になりつつあります。

しかし、NISAや確定拠出年金などの税制メリットや制度そのものを理解するだけでなく、その制度を活用して、どんな投資をするのか?その「商品選び」も大切なポイントです。例えば長期の資産形成を目的に制度設計されている「つみたてNISA」は、金融庁が選定する投資信託の中から商品を選択するため、投資信託への理解も必要です。

今回は、投資信託の仕組みやコスト(手数料)など、基礎知識をまとめてご紹介します。

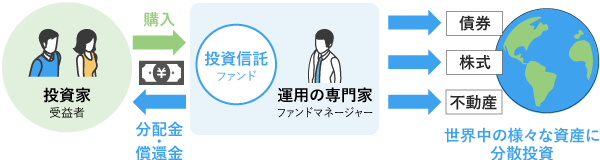

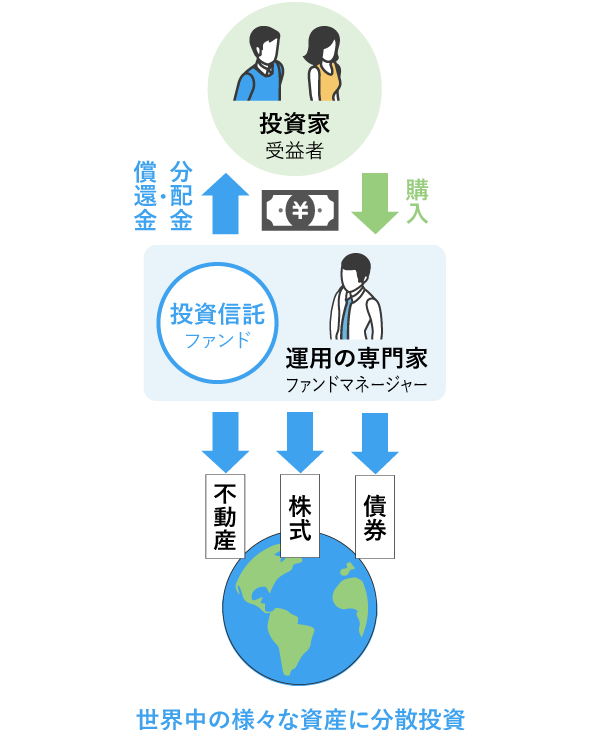

投資信託とは、多くの投資家から資金を集め、運用の専門家(ファンドマネージャー)が皆さんの代わりに株式や債券などで運用を行う商品を指します。

投資信託のメリットは以下の3つです。

1)少額から投資できる

2)分散投資ができる

3)透明性が高い

1)少額から投資できる

投資信託の最低の購入額は、金融機関や銘柄により異なりますが、「100円以上1円単位」など、いわゆるワンコイン投資が可能な銘柄も増えています。

※確定拠出年金では、1円から購入できます。

一方、株式や債券に自分で直接投資する場合、投資信託と比較するとまとまった資金が必要になります。まず、株式は売買の最小株数(1株単位、100株単位など)が定められており、現在の株価によって必要な投資金額は異なります。例えば100株単位で取引する株式の場合、株価が300円であれば最低投資金額は3万円となります。また、債券も銘柄により取引単位が異なり、10万円、100万円、1万米ドルなど、ある程度まとまった金額で取引されるのが一般的です。

>>併せて読みたい

「資産運用を始める前に押さえておきたい!「株式」の基礎知識」

>>併せて読みたい

「資産運用を始める前に押さえておきたい!「債券」の基礎知識」

2)分散投資ができる

投資信託の最大のメリットといえるのが、この「分散投資」という考え方です。

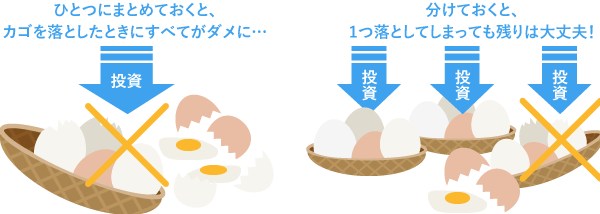

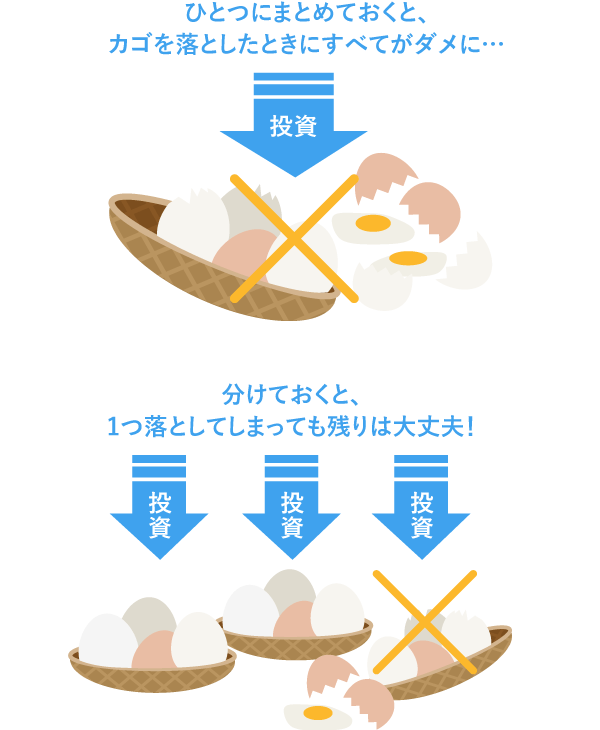

例えば皆さんがある特定の企業の株式に、全ての資産を投資した場合を考えてみましょう。その企業の業績が好調であれば、配当も期待できますし、株価が上がって売却した際の利益も見込めるでしょう。しかし、その企業が破綻してしまった場合はどうでしょうか?皆さんが投資した金額が0円になる可能性が高いでしょう。

そういったリスクに備え、資産は「一極集中させず、分散させておく」のが投資の鉄則です。投資する資産や国、企業などを分散することはリスク管理をする上で大切なポイントです。 投資の世界には、そのように資産を分散して運用することの重要性を表す、「卵はひとつのカゴに盛るな」という格言があります。

ただし前述の通り、株式や債券に投資するにはある程度まとまった資金が必要になり、一人の限られた資産で「分散投資」をすることには限度があるでしょう。

しかし投資信託であれば、多くの投資家から資金を集め、まとまった資金で運用されるため、さまざまな銘柄を活用しての分散投資が可能です。例えば東証一部上場企業全てに投資する投資信託を購入した場合、投資した資金は約2,100社の株式に分散投資していることになります。こういった商品もワンコインから購入できるわけですから、個人投資家が投資のリスクと向き合う上で投資信託は欠かせない存在と言えます。

3)透明性が高い

投資信託は、投資の専門家(ファンドマネージャー)に運用を任せていますが、皆さんから集めた資金を、どの国の、どの銘柄に投資しているのか、手数料がどれくらいかかるのかなどの情報を開示しています。これらの情報は商品を選ぶ段階(商品購入前)でも確認することができるため、商品選びに役立てましょう。

さまざまなメリットがある投資信託ですが、一方で考慮が必要なのは「コスト(手数料等)」です。投資信託には主に3つのコストがかかります。

1)購入時手数料

投資信託を購入するときにかかるコストで、「購入金額の●%」という形式で支払います」。同じ銘柄の投資信託であっても、どの販売会社(銀行や証券会社など)で購入するかにより手数料が異なるケースもあります。昨今では、ノーロード(購入時手数料が無料)の銘柄も増えています。

2)運用管理費用(信託報酬)

投資信託の運用にかかるコストです。運用されている資金から日割りで差し引かれて、委託会社、販売会社・受託会社等に支払われます。年率での表示が一般的です。

3)信託財産留保額

売却するときにかかるコストです。皆さんが投資信託を売却する場合、運用会社は株式や債券などの金融商品を一部売却して、皆さんに返すための資金を作ります。金融商品の売却には手数料が発生するため、その費用を、投資信託を売却する人に負担してもらうという考え方に基づいています。信託財産留保額がかからないものもあるため、購入時に確認しておくと良いでしょう。

以上が投資信託に関わる主な3つのコストです。同じ投資対象の銘柄であれば、これらのコストは少ない方が投資効率は良いと言えます。運用方針だけでなく、コストも忘れずに比較しましょう。

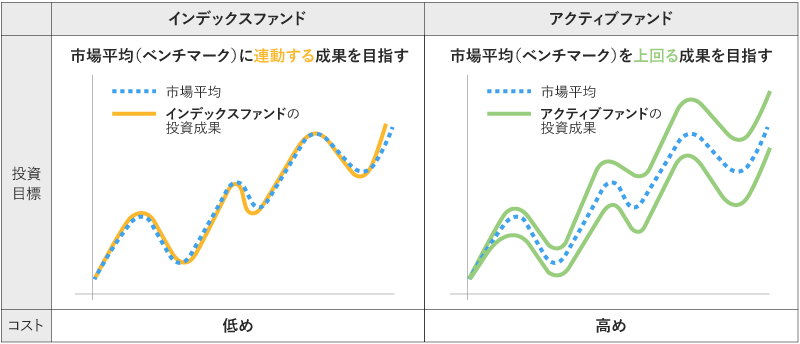

投資信託は、現在日本に約6,000本(2020年5月末現在)あり、その中から自分の考えに合う商品を見つけるのは簡単ではないかもしれません。ただ、投資信託は大きく「インデックスファンド」と「アクティブファンド」の2つの種類に分けられます。自分の考えに合った商品を見つけるために、その違いを押さえておきましょう。

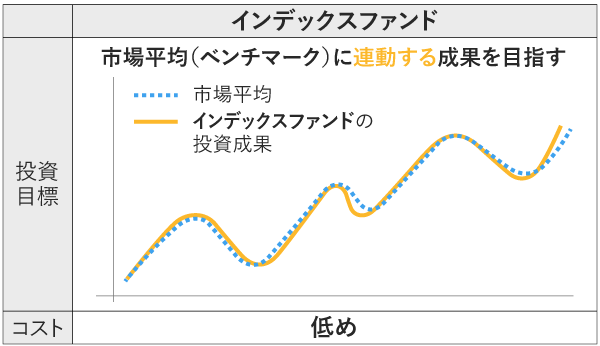

1)インデックスファンド

特定のインデックス(指数)と連動する値動きを目指している投資信託です。例えば日経平均株価(日本経済新聞社が選定した225社)に連動することを目指す投資信託であれば、日経平均株価とその投資信託の値動きがほぼ等しくなるように運用します。日経平均株価のような、基準となるインデックスを「ベンチマーク」と呼びます。

インデックスファンドの特徴は、信託報酬が比較的安いという点です。ベンチマークへの連動を目指すわけですから、投資信託に組み入れる銘柄はベンチマークとなるインデックスに組み入れられている銘柄と等しくなるようにします。ファンドマネージャーが値上がりを期待できる銘柄を調査したり、銘柄を組み替えたりする必要がないため、その分コストが少なくて済みます。

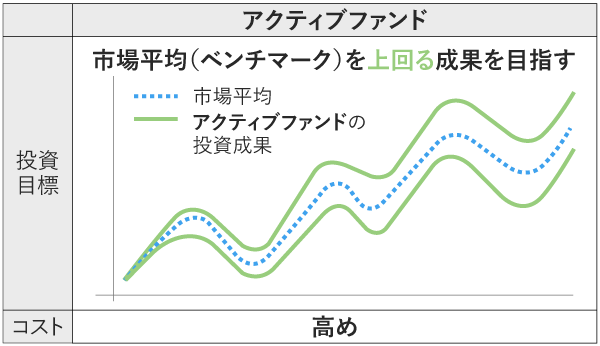

2)アクティブファンド

ファンドマネージャーが独自の企業調査や分析などを行い、運用を行う投資信託です。インデックスファンドとは異なり、市場平均を上回る運用成果を目指します。運用方針は目論見書に書かれているので、チェックしましょう。

インデックスファンドに比べると、アクティブファンドの信託報酬は高めに設定されているのが一般的ですが、その分ファンドマネージャーが手間暇かけて運用を行っているとも言え、結果として市場平均を大きく上回るリターンを手にする可能性があります。ただし市場平均を必ず上回るとは限りません。場合によってはインデックスファンドよりも高い手数料を支払ったにも関わらず、インデックスファンドを下回る運用成果となる可能性もあるため、運用会社の過去の実績や運用方針などを見極める必要があります。

以上、投資信託選びで欠かせない基礎知識をご紹介しました。つみたてNISAや確定拠出年金などで投資信託を選ぶ際の前提知識としても活用できますので、この機会にぜひ押さえておきましょう。

>>後編はこちら