老後資金2,000万円問題が話題になった2019年。これをきっかけに老後資金作りの重要性を再認識した方も多いのではないでしょうか。ただ「今のうちにやれることはやっておきたい」と思っていても、日々の生活がついつい優先になってしまい、老後のことは正直後回しになっているという方もいらっしゃるかもしれません。

しかし、老後資金作りの鍵となるのは「なるべく早く始めて時間をかけること」。後ほど詳しく解説しますが、この大きなの武器である「時間」を賢く使わない手はありません。今回は老後資金作りの上で大事なポイントを3つ解説しますので、これから始める方も、すでに始めている方も、ぜひポイントを押さえた賢い老後資金作りを目指しましょう。

前編では「老後資金2,000万円問題」の背景と考えるべきポイントを解説しています。

老後資金作りをいざ始めようとすると、「毎月いくら貯蓄するのか?」、「どんな商品で運用するのか?」、「NISA? iDeCo?国の制度は使うべきか?」など細部から検討される方がいらっしゃいます。間違いではないのですが「難しくではじめられない」となってしまっては残念です。細部を検討する前に理解しておきたいのが以下の3つのポイントです。

1)ゴール(何歳までにいくら)を明確にしておく

2)なるべく早く始めて「時間」を味方にする

3)税制優遇制度を上手に活用する

それでは順番に見ていきましょう。

老後資金対策の第一ステップは、ゴールとなる老後資金として、「何歳までにいくら」という目標を明確にしておくことです。一見当たり前のようですが、例えば「毎月○万円は貯蓄する」などと継続的に貯蓄はできていても、「最終的にいくら貯めるかまで決めていない」という方もいらっしゃるのではないでしょうか。そのままでは、せっかくコツコツと貯蓄をしていても、老後への不安がなかなか拭えないかもしれません。

現在の年齢によっては、実際に資金が必要となるのは数十年先という方もいらっしゃるかもしれません。 今のうちから計画的に老後資金作りを行うのであれば、最初の段階で、目標となる年齢と金額を決めておきましょう。もちろん将来を正確に予想するのは簡単ではありませんから、病気や介護のリスクを加味した金額を目標にするのが理想です。

前編でもご紹介したように、ご自身のライフスタイルに合わせて目標を設定してください。もし一人で考えるのに行き詰まったら、ファイナンシャルプランナーなどに相談するのも一つの手段です。老後の生活費の基盤となる公的年金がいくらもらえるのかなどから具体的に検討することができます。

冒頭でも紹介した「なるべく早く始めて時間をかけること」は老後資金作りの肝になるといっても良いでしょう。具体的な数字を確認してみましょう。

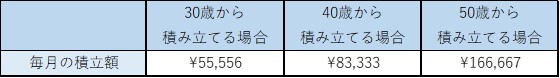

例えば、老後資金の目標額を2,000万円とし、それを60歳までに貯めるとします。 金利0%と仮定すると毎月の積立額は下記の通りです。

※端数は四捨五入

積立期間が長くなればなるほど、毎月の貯蓄額は当然少なくなります。積立額が大きくなればなるほど途中で挫折してしまう可能性も懸念されることから、なるべく早くスタートするのがオススメです。

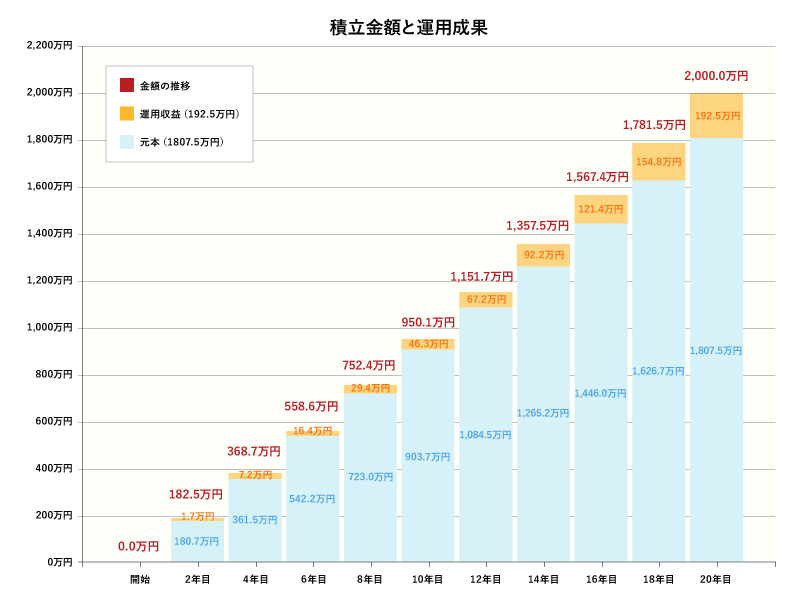

さらに、時間をかけるメリットはもう一つあります。先ほどは金利が0%での試算でしたが、貯蓄しながら金利がついた場合を見てみると、より時間をかけたときの効果が見えてきます。下記の表を見てみましょう。

※端数は四捨五入

例えば40歳から積み立てる場合、金利0%であれば毎月約8.3万円の積立が必要ですが、金利1%で運用しながら貯蓄を行うと毎月約7.5万円の積立で済む計算になります。それが金利3%になれば約6.1万円ですから、大きな差になることがわかります。

金利1%の場合

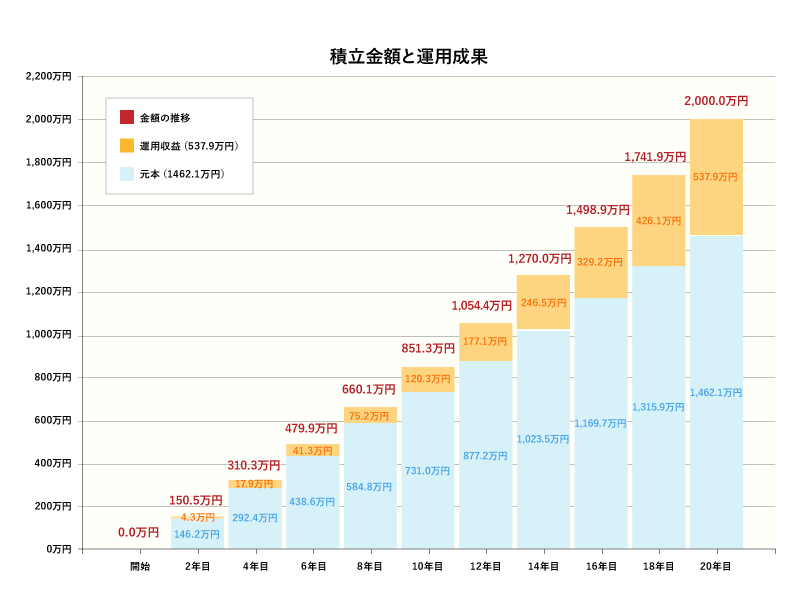

金利3%の場合

金利3%で運用した場合、積み立てる元本は約1,460万円で、500万円以上は金利で増やす計算になります。

これが50歳の方の場合は、金利0%なら毎月約16.7万円、金利3%でも毎月約14.3万円の積立が必要であり、40歳から積立を始めた場合ほど金利による大きな差は発生しないことがお分かりいただけるかと思います。

このように時間を味方につけることで、金利の力でより効率的に貯蓄ができる可能性もありますから、なるべく早く始めて時間を味方につけることを意識してください。

貯蓄効率を考える上で欠かせないのが「運用」という観点。前述の例のように時間と金利を味方につけられれば、貯蓄効率を大幅にアップできる可能性があります。ただ、リターンにはリスクがつきものですから、老後を迎える段階で損失が生じる可能性もあります。資産運用については最低限必要な知識を得たうえで、商品や投資するスタンス・金額を慎重に検討しましょう。

>「「確定拠出年金」や「つみたてNISA」の商品選びにも役に立つ! コツコツ積み立てる資産運用の基礎知識」で資産運用の基礎知識を紹介しています。

今回は実際の運用の商品ではなく、老後資金対策として使える「制度」をご紹介します。これは所得税や住民税、運用益に対する税金など、税制的にメリットがある制度です。それぞれの特徴を理解して、上手に活用しましょう。

確定拠出年金は、60歳までの期間に積み立て・運用した資金を、60歳以降に一時金や年金形式で受け取ることができる年金制度です。積み立てた資金はご自身の運用に対する考え方によって、定期預金や年金保険での運用や、資産の成長を目指して投資信託で運用することが可能です。

確定拠出年金には個人型(iDeCo)や企業型があり、掛金の上限金額等は皆さんの状況(職業やお勤め先の年金制度等)によって異なりますが、掛金は全額所得控除の対象となるため、所得税・住民税を軽減できる可能性があります。また、運用益も非課税となるため、税制面で有利な制度といえるでしょう。

>「老後資金対策の切り札?個人型確定拠出年金(iDeCo)とは(1/2)~基本と仕組み~」 で個人型確定拠出年金(iDeCo)の基本と仕組み詳しく紹介しています。

こちらは、つみたてNISA口座で資金を積み立て、運用する場合には、運用益が非課税になる制度で、最大20年間非課税メリットが受けられます(非課税期間は2037年まで、2019年12月時点)。運用する商品は国が選定した積立にふさわしいとされる投資信託が中心です。

通常、運用益に対しては20.315%の税金が課せられるところ、つみたてNISA口座を使えば税金がかかりません。先ほどの例のように、長い時間をかけて積み立てて運用して利益が出た場合、税金が抑えられるメリットは大きいですから上手に活用したい制度の一つと言えます。

もし、60歳になる前に積み立てた資金を使いたい場合でも、積立の途中で投資信託を売却して引き出すことができます。この点は、60歳まで原則引き出しができない確定拠出年金よりも柔軟といえるでしょう。

最後にご紹介する「個人年金保険」は、生命保険料控除の一つ「個人年金保険料控除」の対象になり、こちらもiDeCo同様に所得税・住民税の負担を軽減する効果が期待できます。個人年金保険は元本を確保する形で安定的に運用しているタイプが一般的ですから(運用要素を取り入れた変額個人年金もありますが、その場合は株価や為替の変動により損失が生じる可能性があります)、安定的に老後資金作りを行いたい場合には有効です。

>>「活用できていない人が約半数!?生命保険料控除を知ろう!(1/3)~基本と仕組み~」で、個人年金保険について詳しく紹介しています。

以上、老後資金作りで活用したい代表的な3つの制度をご紹介しました。今回ご紹介した3つのポイントを意識して、安心できる老後資金作りをスタートしましょう。