皆さんは老後資金対策を始めていますか?近年では、つみたてNISAやiDeCoなど、税制メリットを受けながら老後資金対策ができる制度も増えていますので、すでにそういった制度を活用して将来に向けた取り組みを始めていらっしゃるかたも少なくないかと思います。

老後資金対策を考える上でぜひ押さえておきたいのが「目標金額をいくらに設定するか」という点です。もちろん将来の生活を正確に予想するのは難しいかもしれませんが、「すでに老後を迎えているかたがどんな生活をしているか?」「金銭的な状況はどうか?」などを知っておくと、ご自身について考える際の判断材料の一つとなり得るはずです。今回はそういった点にスポットを当て、今老後を迎えているかたの状況を確認しながら改めて老後資金とどのように向き合うかを考えていきます。

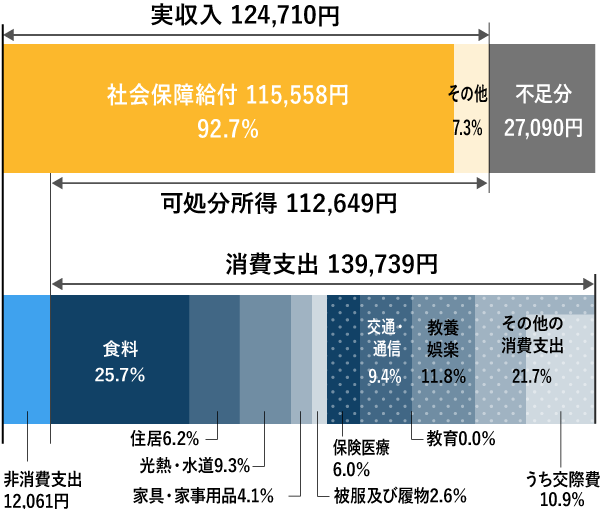

実際に老後を迎えたかたの収支の状況を見てみましょう。

ここからは2019年のデータを見ていきます。

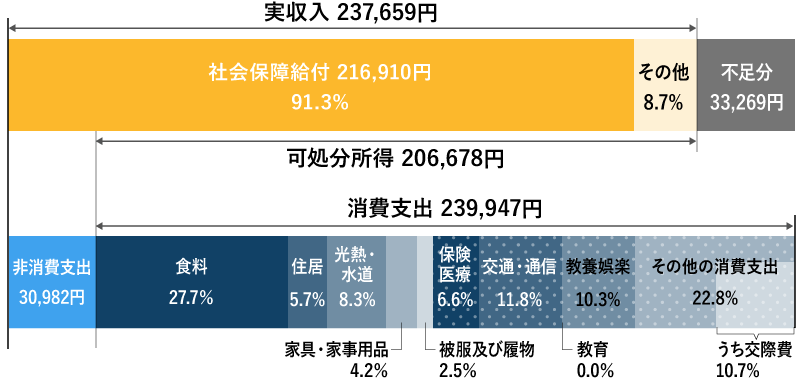

まずは「高齢夫婦無職世帯(夫が65歳以上、妻が60歳以上で働いていない夫婦のみの世帯)」についてです。

※

1 高齢夫婦無職世帯とは、夫 65 歳以上、妻 60 歳以上の夫婦のみの無職世帯である。

2 図中の「社会保障給付」及び「その他」の割合(%)は、実収入に占める割合である。

3 図中の「食料」から「その他の消費支出」までの割合(%)は、消費支出に占める割合である。

4 図中の「消費支出」のうち,他の世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

5 図中の「不足分」とは、「実収入」から「消費支出」及び「非消費支出」を差し引いた額である。

出典)総務省「家計調査報告(家計収支編)2019年(令和元年)」

まず収入については、社会保障給付(公的年金)が約21.6万円で、収入の9割以上を占めています。支出は、食費、光熱・水道費、交通・通信費など、私たちの今の暮らしとあまり変わらない項目が並んでいますが、ここでは2つのポイントに着目していきましょう。

一つ目は「非消費支出」です。非消費支出とは、税金や社会保険料などのことで、約3万円の支出です。老後の生活とはいえ、所得税や住民税などの税金に加え、健康保険や介護保険などの社会保険料の支払いは続いていきます。データによると収入の1割強は税金や社会保険料の支払いに充てられるというわけです。

二つ目に押さえておきたいのが「住居費の占める割合」です。住居費は全体の約5.7%を占めており、金額では月約13,625円です。しかし、これはあくまでも平均の金額であり、「すでに住宅ローンを完済しているか?」「まだ住宅ローンの返済中か?」「賃貸住宅に住んでいて毎月家賃が必要か?」など、老後を迎えた時の住宅の状況によって大きく変わるはずです。ちなみにこの住居費とは、誤解されがちですが、家賃や住宅の維持費などを指しており、住宅ローンなどの返済の費用は含まれていません。現在老後を迎えているかたのうち、約8割は持ち家のため、住居費に一定以上の金額が必要なかたは比較的少ないようです。

しかし、住宅ローンの返済が退職後も続くかたや、賃貸で住宅を確保するかたにとっては、この数字以上の金額が必要になることが想定されます。そういったかたの場合、住居費は毎月の支出の中でも占める割合が大きくなりがちですから、老後の生活費を考える際に、「家をどうするか?」という視点から考え始めるのも良いでしょう。

次に、収支状況を見てみます。

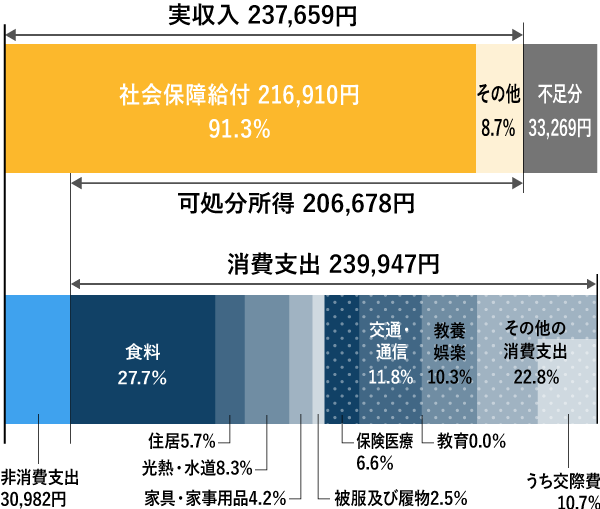

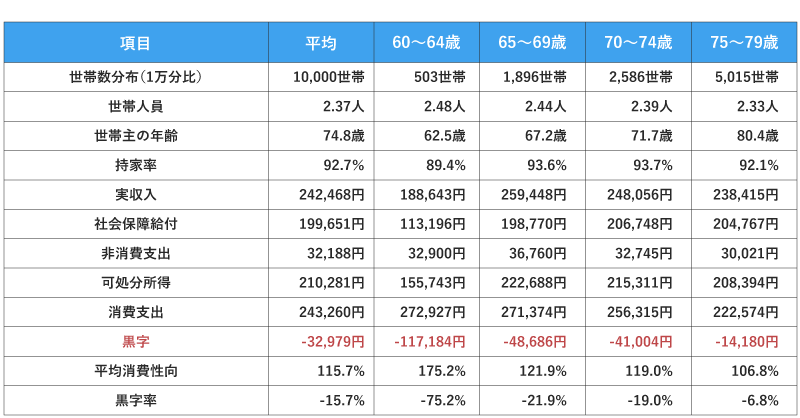

まずは、二人以上の世帯のうち高齢無職世帯の家計収支(世帯主が60歳以上の無職世帯)からです。

※高齢無職世帯とは、世帯主が60歳以上の無職世帯である。

出典)総務省「家計調査報告(家計収支編)2019年(令和元年)」

実収入約24.2万円に対して支出(非消費支出+消費支出)約27. 5万円と支出の方が多いため、毎月赤字(不足額)が約3.2万円発生しています。

この分はこれまでに貯めてきた資産や退職金などを切り崩して充てていることになります。

年代別の収支状況に目を向けると、60〜64歳については月間の収支がマイナス約11.7万円と赤字が特に大きくなっています。これは公的年金の一般的な受給開始年齢が65歳であるため社会保障給付の金額が少ないこと、それに対し消費支出は、複数の要因から表内の他の年代よりも比較的大きいことが理由であると考えられます。

早めに会社を退職して第二の人生を楽しみたいと考えるかたなどは、特に公的年金が受給される前までは、ご自分で準備するべき老後の生活費が多く必要になることも想定されます。ご自身の人生プランに合わせて、金銭的な準備ができると良いでしょう。

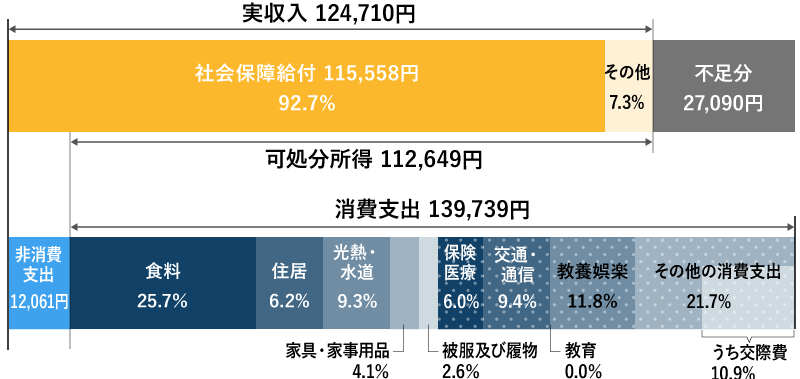

また、高齢単身無職世帯(世帯主が60歳以上で一人暮らしの世帯)の収支は以下の通りです。

※

1 高齢単身無職世帯とは、60 歳以上の単身無職世帯である。

2 図中の「社会保障給付」及び「その他」の割合(%)は、実収入に占める割合である。

3 図中の「食料」から「その他の消費支出」の割合(%)は、消費支出に占める割合である。

4 図中の「消費支出」のうち、他の世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

5 図中の「不足分」とは、「実収入」から「消費支出」及び「非消費支出」を差し引いた額である。

出典)総務省「家計調査報告(家計収支編)2019年(令和元年)」

以前話題になった「老後資金2,000万円問題」を覚えていらっしゃいますでしょうか。金融庁が2019年6月3日に発表した「人生100年時代」を見据えた資産形成を促す報告書に基づく内容として、老後の生活費として2,000万円の準備が必要と世間で報じられ、その金額の大きさに驚いたかたもいらっしゃったかと思います。

ただし、実際の報告書における2,000万円という金額は、上記で示したような「月間の不足額」と「老後の年数」を掛け合わせて金融庁が計算した金額に基づく一例でした。その金額の基となった2017年のデータを見ていきましょう。

高齢夫婦無職世帯(夫が65歳以上、妻が60歳以上で働いていない夫婦のみの世帯)

実収入:209,198円

実支出:263,718円

不足額:54,520円

月約5.5万円が不足した場合、老後の生活が30年間続くとしたら、以下のように計算できます。

月5.5万円×12ヶ月×30年間=1,980万円

この金額を基に、老後に2,000万円必要、と言われていたのです。

もちろん老後の生活費として毎月いくら不足が出るか、または老後の期間を何年と仮定するかによっては金額が異なります。「およそ2,000万円」という数字はあくまで当時の全国平均額にすぎません。

ご自身が、そしてご家族がどんな人生を歩まれるかによって実際に老後に必要な金額は大きく変わるため、まずはご家族で今後の人生について話し合ってみるのをおすすめします。

また、大まかにでも「老後資金準備」の目標が決まったら、なるべく早く対策をスタートしましょう。準備の手段として有効なのが「つみたてNISA」、「確定拠出年金」、「個人年金保険」の3つの柱です。詳細についてはそれぞれまとめた記事がありますので、制度・商品の仕組みやメリット・デメリットは各ページでご確認ください。

・つみたてNISA

つみたてNISA口座で資金を積み立て、最大20年間運用益が非課税になる制度。運用する商品は国が選定した積立にふさわしいとされる投資信託が中心です。

>>詳しくはこちら

合計1,400万口座突破!NISA・つみたてNISA制度の違いと特徴

・確定拠出年金

60歳までの期間に積み立てて、運用した資金を60歳以降に一時金や年金形式で受け取ることができる年金制度。個人で加入する「個人型確定拠出年金」のことを「iDeCo(イデコ)」と呼びます。

>>詳しくはこちら

・個人年金保険

元本を確保する形で安定的に運用する保険商品の一つ。生命保険料控除の一つ「個人年金保険料控除」の対象になり、こちらもiDeCo同様に所得税・住民税の負担を軽減する効果が期待できます。

>>詳しくはこちら

以上、老後の生活費の実態と老後資金対策についてご紹介しました。遠い未来の生活について考えるのは、簡単なことではありません。金銭的に不安に思う気持ちから、将来について考えるのが億劫だと感じるかたもいらっしゃるかもしれませんが、金銭的に準備をするには時間を要するのも現実です。

早めに対策が取れれば、選択肢もより多くなりますから、今一度老後資金対策についてぜひポジティブに捉えていただけると幸いです。