近年の不動産価格や物価の上昇の影響で、住宅購入を迷っている方や、現在返済している住宅ローンの金利を心配される方も多いと思います。

住宅ローンを返済していくうえで、金利上昇によって返済額が増加すると、家計への負担も増加してしまいます。

今回は、住宅ローン金利が上昇する要因や、金利上昇が返済額に与える影響、返済額が変動するリスクを軽減するための方法について解説します。

住宅購入を検討されている方だけでなく、住宅ローンを見直したい方もチェックしてみてください。

住宅ローンの金利タイプには大きく分けて、「全期間固定金利型」「変動金利型」「固定金利期間選択型」の3つがあります。

主な特徴として「全期間固定金利型」と「固定金利期間選択型」の適用金利は長期金利に連動し、「変動金利型」は短期金利に連動します。

ここでは、住宅ローンのこれら3つの金利タイプの特徴について詳しく紹介します。

全期間固定金利型とは、借入時点で借入金利が確定し、完済まで金利が変動しない金利タイプの住宅ローンをいいます。例えば、独立行政法人住宅金融支援機構のフラット35が全期間固定金利型の住宅ローンにあたります。

全期間固定金利型の住宅ローンの借入時点の金利水準は、「長期金利」に連動しやすい特徴があります。代表的な長期金利の指標としては「10年物国債金利」があり、10年物国債金利が上昇すれば、全期間固定金利型の借入時点の金利も上昇する傾向があります。

変動金利型とは、景気動向や金融情勢による市場金利の変化に伴い、借入期間中に借入金利が変動する金利タイプの住宅ローンをいいます。

変動金利型の住宅ローンの借入金利は「短期金利」が基準となっており、短期金利の指標である「短期プライムレート」に連動して金利が決まることが一般的です。短期プライムレートとは、銀行が業績や財務状態などから最優良と判断した企業に対し、1年以内の短期融資を行う際に適用する金利であり、日本銀行の金融政策による影響も受けます。そのため、金融政策の変更などを受けて短期プライムレートが変動すると、変動金利型の住宅ローンの金利も変動する傾向があります。

固定金利期間選択型とは、変動金利型のうち、特約により一定期間借入金利が固定される金利タイプの住宅ローンをいいます。

固定金利期間選択型の住宅ローンの借入金利は、各固定金利期間に応じた「円金利スワップレート」が基準となっていることが一般的です。円金利スワップレートとは、固定金利と変動金利を交換する「金利スワップ」という取引において、短期金利に上乗せされる金利レートのことをいいます。この上乗せ分は、いわば固定金利期間中の金利変動リスクを回避するための「保険料」のようなものです。

この金利スワップレートは長期金利と似た動きをします。そのため長期金利(10年物国債金利)が上昇すれば金利スワップレートも上昇し、これに伴って固定金利期間選択型の住宅ローンの金利も上昇する傾向があります。

>>あわせて読みたい 住宅ローンの金利とは?特徴と種類、選択時のポイント

住宅ローンの借入金利は、そのタイミングの市況や経済状況によって変動するといわれていますが、詳しい理由を特定するのは困難です。

近年は、コロナ禍やロシア情勢、世界的な利上げ傾向の影響により、政策金利の利上げや消費者物価指数が上がり、長期金利も上昇傾向にあります。

ここでは、2023年時点の住宅ローンの借入金利が上昇する要因や、金利が上昇した場合のシミュレーションについて詳しく解説します。

住宅ローンの借入金利の変動にはさまざまな要因が複雑に作用しているため、金利が上昇する理由を一つに特定することは難しい部分があります。

特定が難しい理由は、住宅ローンの変動金利が短期プライムレートに連動し、固定金利は日本国債10年債の金利に連動するためそれぞれの金利から影響を受けているからです。

各金利タイプの借入金利の基準となっている政策金利と市場金利の上昇が、住宅ローンの借入金利の上昇につながる傾向があるといえます。

2020年9月時点で、日銀は短期金利と長期金利の両方をコントロールする金融政策を行っており、金利は低い水準で推移していました。

その後、金融政策の効果もあり、長期金利が2023年8月には0.6%を超える金利となり、11月には1%近くまで上昇が続きました。

さらに、2023年11月の消費者物価指数は、前年同月比2.8%の上昇が見られ、物価高が押し寄せる状況となっており、横ばいになっている短期金利にも影響が出てくるものと予想されます。

日銀は今後も経済緩和を継続すると明言しているため、一般的には住宅ローンの借入金利は低く抑えることが期待されます。

借入期間中に住宅ローン金利が上昇した場合、月々の返済額や総返済額はどのくらい増加するのでしょうか。ここでは次のような条件で実際にシミュレーションを行い比較してみます。

〈共通条件〉

借入金額:4,000万円

借入期間:35年

返済方法:元利均等返済・ボーナス返済なし

金利タイプと借入金利

①全期間固定金利型/年1.3%

②変動金利型/当初年0.5%、以後10年ごとに0.5 %上昇

③変動金利型/当初年0.5%、以後10年ごとに1.0%上昇

④変動金利型/当初年0.5%、以後10年ごとに1.5%上昇

| 借入金利(年率 | 月々の返済額 | 総返済額 | |

|---|---|---|---|

| ①全期間固定金利型 (35年間変動なし) |

1~35年目 1.3% | 118,592円 | 49,808,848円 |

| ②変動金利型 (ゆるやかに上昇) |

1~10年目 0.5% | 103,834円 | 46,384,842円 |

| 11~20年目 1.0% | 110,334円 | ||

| 21~30年目 1.5% | 114,435円 | ||

| 31~35年目 2.0% | 115,875円 | ||

| ③変動金利型 (上昇) |

1~10年目 0.5% | 103,834円 | 49,338,134円 |

| 11~20年目 1.5% | 117,086円 | ||

| 21~30年目 2.5% | 125,771円 | ||

| 31~35年目 3.5% | 128,920円 | ||

| ④変動金利型 (大きく上昇) |

1~10年目 0.5% | 103,834円 | 52,472,838円 |

| 11~20年目 2.0% | 124,088円 | ||

| 21~30年目 3.5% | 137,851円 | ||

| 31~35年目 5.0% | 143,001円 |

(住宅金融支援機構のシミュレーションツールを使用してSBIマネープラザが作成。手数料、その他の諸費用は計算に含まれていません)

①の全期間固定金利型の場合、月々の返済額は35年間一定で、毎月118,592円の返済となります。

②③④の変動金利型の場合、借入当初の月々の返済額は①に比べると少ないですが、借入後に住宅ローン金利が上昇していくとこの差は縮まり、③④は返済途中で逆転します。さらに④では総返済額も①を上回ります。

変動金利は借入当初、借入残高の多い時期に金利水準が低いことが有利に働き、10年間ごとに1.0%以内の金利上昇ペース(②③のケース)であれば総返済額で全期間固定金利型を下回ります。

将来の金利がどのように変動するか予測は難しいですから、金利タイプの選択ではこのようなリスクを考慮したうえで、金利が上昇した場合に貯蓄などで備えておくとよいでしょう。

住宅ローンの金利はさまざまな要因によって変動するため、理由を1つに特定するのは難しいことを説明しました。

2023年に入り、長期金利の上昇は住宅ローンの金利に影響を与えていますが、短期金利はここ2〜3年変化がありません。

日銀の金融緩和による金融緩和修正によるものや物価上昇の効果が表れているため、金利は今後も上昇傾向にあると予想されます。

物価上昇や市場金利上昇をきっかけに住宅ローンの見直しを検討される方は多くなっています。

ここでは、固定金利と変動金利の今後の動向について解説します。

住宅金融支援機構によると、2023年4月の住宅ローン利用者の実態調査において、変動金利を利用している方は全体の72.3%でした。

変動金利は固定金利よりも適用金利が低いこともあり、毎月の支払い負担を減らしたい方に選ばれています。

さらに、短期金利が直近2〜3年変動していないことから、メガバンク、ネット銀行の適用金利も横ばいになっています。

民間銀行では変動金利を優遇金利にすることが多く、集客のためにも優遇金利幅を大きく変動させるようなことは考えにくいでしょう。

固定金利は長期金利(10年国債金利)に連動しており、日銀のイールドカーブ・コントロール施策の影響を受けています。

2019年から2021年の間、長期金利はマイナス金利となっていましたが、日銀は2022年12月に、長期金利の上限目標を0.25%から0.5%に引き上げました。

さらに、2023年8月には0.6%だったものが、上昇傾向の影響で11月には1%近くまで引き上げられました。

固定金利は長期金利に連動するため、フラット35の適用金利も2023年8月から11月まで上昇傾向となっていました。

日銀の長期金利は今後も徐々に引き上げられると予想されるため、それに伴う固定金利の上昇も予想されるでしょう。

変動金利は短期プライムレートに連動していますが、直近2〜3年変動が見られず、横ばい状態になっているため、金利の変動幅も少ない傾向にあります。

加えて、2023年時点の政策金利が-0.1%であること、日銀も金融緩和政策の維持を明言していること、円安や物価高が続いていることから、一気に上昇する可能性は低いといえます。

しかし、世界的に金利上昇が進んでいるため、日本も利上げの可能性は否定できず、変動金利も上昇していくかもしれません。

このように、住宅ローン金利はさまざまな要因で変動するため、プロにとっても判断は非常に難しいです。

住宅ローンの月々の返済負担を軽減するためには、金利上昇に備えて対策を取る必要があります。

金利が上がる具体的な要因を判明することは難しいですが、住宅ローンを見直し、借り換えを行うのも良いでしょう。

金利の上昇に伴う返済額の増加に備えるには、次のような方法がありますので、詳しく解説します。

金利上昇リスクを避けるために、全期間固定金利での借入を選択するのも1つの方法です。

全期間固定金利は、住宅金融支援機構のフラット35や銀行の全期間固定金利タイプを選ぶことで金利変動リスクを回避する方法としては、借入金利の変動しない「全期間固定金利型」を選択することが考えられます。ほかの3つの方法も後述しますが、金利変動リスクを回避する方法としてはそれらの中で最も効果があると考えられます。

ただし、全期間固定金利型は現状、変動金利型よりも借入時の金利が高く設定されていることが一般的ですし、市場金利の下落局面に恩恵を受けることもありません。

変動金利型の住宅ローンには金利変動リスクがあるものの、将来金利が上がるかどうかは「不確実」です。一方で全期間固定金利型の住宅ローンには金利変動リスクはありませんが、借入時点では変動金利型よりも高い金利を負担することが、ほぼ「確実」と言えます。

借入時点において、今後どの程度の返済額の増加なら許容できるのか考慮しておくことがポイントとなります。先程のシミュレーションにおいて、④の10年ごとに1.5%ずつ借入金利が上昇するケースでは、①の全期間固定金利型より総返済額が上回ります。不確実な要素ではありますが、このような金利上昇時に返済額の増加を許容できない場合には、全期間固定金利型を選択しておいたほうが無難と言えるでしょう。

既に変動金利型で返済していて将来の金利上昇が不安な場合、金利タイプを変更するなどの対応が考えられます。金融機関による違いはありますが、変動金利型から固定金利期間選択型への変更はいつでも可能であることが一般的です。ただし、金融機関や商品によっては、当初設定されていた金利の優遇が活用できない場合などがありますので、注意が必要です。

また、全期間固定金利型の住宅ローンであるフラット35に借換えて、残りの返済期間の返済額を確定させることも選択肢となるでしょう。

>>あわせて読みたい(フラット35に借換える際の流れと注意点についてFPが解説)

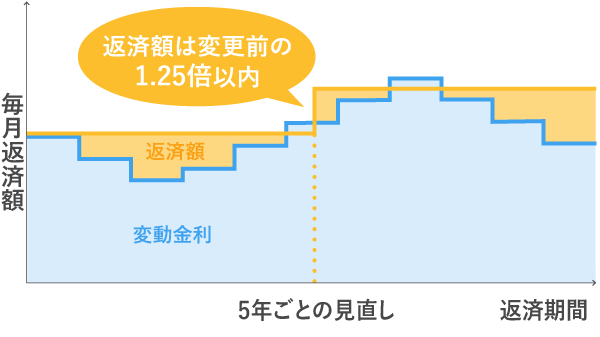

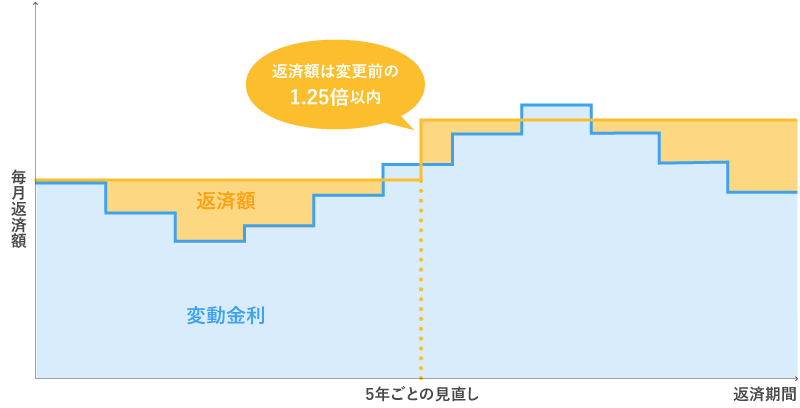

変動金利型の住宅ローンを元利均等返済方式で返済を行う場合、月々の返済額は一定期間(例えば5年など)ごとに見直されます。見直し後の返済額には、見直し前の返済額の1.25倍(125%)を上限とする「125%ルール」が適用されるタイプの住宅ローンがあり、このタイプは金利がどれだけ上昇しても、見直し期間後に「返済額が何倍にもなる」ということはありません。

この「125%ルール」は、元金均等返済方式を選んだ場合や、一部の金融機関では適用されません。返済額の大幅な増加が心配だという人は、125%ルールを採用している金融機関や商品を利用し、元利均等返済方式を選ぶこともひとつの対策となります。

【125%ルールのイメージ】

ただし、125%ルールが適用された場合、本来増額されるはずだった125%を超える部分(未払利息)については免除されるわけではなく、次の見直し以降の返済額に上乗せして返済する必要があります。次の見直しでも再度125%を超える返済額となる場合など、完済までに未払利息が解消できなければ、完済時にまとめて精算しなければならなくなります。将来の金利動向は予測できず、大幅な動きが生じることもありますので、このようなリスクがあることは知っておきましょう。

繰上返済をすると住宅ローンの元金が減るため、金利上昇による利息の増加を抑える効果があります。繰上返済には「期間短縮型」と「返済額軽減型」の2つの方法がありますが、将来の金利上昇への備えという観点では、金利変動の影響を避けやすい、期間短縮型のほうがリスク軽減効果は高くなると言えます。

また、これから住宅ローンを新規で借入れる場合には、頭金を多めに入れ、当初の借入金額を減らすことでも、同様の理由から金利上昇リスクは軽減できます。ただし、頭金を増やせば手元資金は少なくなり、借入金額によっては住宅ローン控除額が減るなど、デメリットもあります。手元資金と頭金とのバランスを考慮し、住宅ローンの控除期間終了後や金利が上昇したタイミングで繰上返済を行うのもひとつの方法です。

>>あわせて読みたい(住宅ローンの繰り上げ返済のメリットは?しない方が得?借換えと比較)

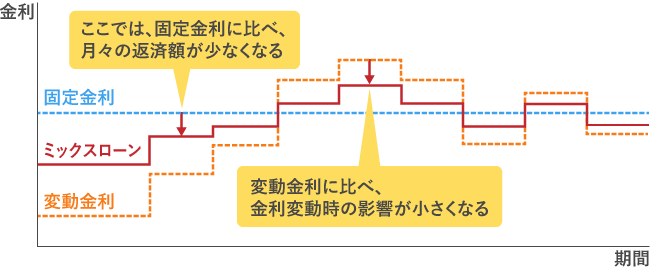

金融機関や商品によっては、変動金利型と固定金利型(固定金利期間選択型)を組み合わせて住宅ローンを組むことができる場合があります。これはミックスローンと呼ばれることがあり、異なる金利タイプを組み合わせることで、全額を変動金利型の住宅ローンで借入れるよりも金利上昇リスクを抑えることが可能になります。

【ミックスローンのイメージ】

今回は、長期金利や短期金利の上昇は住宅ローンの金利上昇につながり、返済額に影響を与えることを解説しました。

ロシア情勢や世界的な利上げ傾向の影響により、長期金利とそれに影響を受ける固定金利は上昇傾向になることが考えられます。

一方、変動金利は直近2〜3年大きな変動がなく、多くの金融機関で横ばいとなっております。

ただし、変動金利についても上昇傾向になると予想されるため、住宅ローンの見直しを早めに検討することをおすすめします。

金利の影響を受けずに住宅ローンを返済するには、全期間固定金利に借り換える、月々の返済額の増額に上限があるローンにする、繰上返済を行う、ミックスローンを活用するといった対策があげられます。

現在の適用金利では返済額が増加する心配がある方、最近の金利上昇傾向に対し今の金利では不安がある方は、SBIマネープラザの店頭で住宅ローン無料相談を行うことをおすすめします。

SBIマネープラザでは、住宅ローンに精通しているスタッフが、借り換え診断、無料相談にてお客さまの住宅ローン問題をお手伝いします。