住宅ローンの借換えを検討されているかたなら、フラット35という住宅ローンを一度はお聞きになったことがあるのではないでしょうか。

フラット35は様々な金融機関で取扱われているうえに、現在よりも高い金利で借入れたフラット35から、金利が下がった現在のフラット35への借換えも可能(※)なため、住宅ローンの借換先にフラット35を検討するかたも多いかもしれません。

※ フラット35(保証型)からフラット35(保証型)への借換えができない場合があるので取扱金融機関にお問合せください。

今回は、住宅ローンの借換先としてフラット35を利用する際の流れと注意点について、銀行員として20年勤務した後、現在はファイナンシャルプランナー、住宅ローンアドバイザーとして活躍される、愛媛住宅ローン相談プラザ 代表の片上さんに解説いただきました。

まずは、フラット35の特徴と、フラット35を利用するための手続きについて説明します。

フラット35は、独立行政法人住宅金融支援機構と全国300以上(2020年6月現在)の民間金融機関が提携して取扱う住宅ローンです。

フラット35の「フラット」は、借入時の金利が変動しない、金利がフラット(平ら)ということと、マンションのことを英語で「フラット」と呼ぶことがあることをかけているとされています。フラット35は、変動金利型の住宅ローンのように借入金利の変動がない全期間固定金利型のため、金利変動による総返済金額の増減がありません。毎月の返済金額が一定なので、中長期的なライフプランが組みやすいと言えるでしょう。

また、フラット35の「35」は最長35年の返済期間という意味です。返済期間は、新規借入れの場合、原則として最短15年(申込人または連帯債務者が満60歳以上のかたは10年)から、「80歳 - 申込人(※)の申込時の年齢(1年未満切上げ)」、もしくは35年のいずれか短い年数(1年単位)を設定することができます。

※ 親子リレー返済の場合は後継者になります。

そして、フラット35は新規借入時だけでなく、次の要件を満たすことで借換時にも利用できます。ただし、返済期間などの要件が、新規借入時の要件と異なりますので、注意が必要です。

原則として、既存の住宅ローンの債務者と借換えの申込者は同一人物となります。債務者の変更を行う場合には贈与税の発生や住宅ローン控除の扱いなどに注意が必要になりますので、詳しくは税理士や管轄の税務署にご相談ください。

また、借入時の年齢は70歳未満(親子リレー返済は70歳以上も可)で、日本国籍のかた、永住許可のあるかた、または特別永住者のかたが利用できます。

そして、借換後のフラット35及び、そのほかの借入れを含むすべての借入れの年間返済額が年収に占める割合(総返済負担率)が、次の基準以下であることが必要です。

年収400万円未満:30%以下

年収400万円以上:35%以下

借換えにフラット35を利用する場合の借入期間は、原則として最短15年(申込人または 連帯債務者が満60歳以上のかたは10年)から、以下の①か②のいずれか短い年数(1年単位)までを上限として設定できます(※1)。

① 80歳 - 申込人(※2)の申込時の年齢(1年未満切上げ)

② 借換前の住宅ローンの経過期間を35年から引いた年数(1年未満切上げ)

ただし、②の期間が15年(申込人または連帯債務者が満60歳以上のかたは10年)未満となる場合は、②の期間が借入期間の上限となります。

※1 金融機関によっては借入期間の上限を②によらない場合があります。

※2 親子リレー返済の場合は後継者になります。

【例】

債務者:40歳6ヶ月

借換前の住宅ローン:当初借入期間30年で現在5年3ヵ月経過

①満80歳となる前までの期間

=80歳-41歳(40歳6ヶ月の切上げ)

=39年

②借換前の住宅ローンの経過期間を35年から引いた年数

=35年-6年(5年3ヶ月の切上げ)

=29年

①39年 > ②29年

この債務者の場合は、15年~29年の間で借入期間を設定できます。

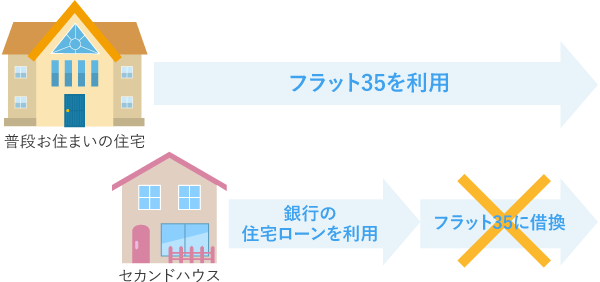

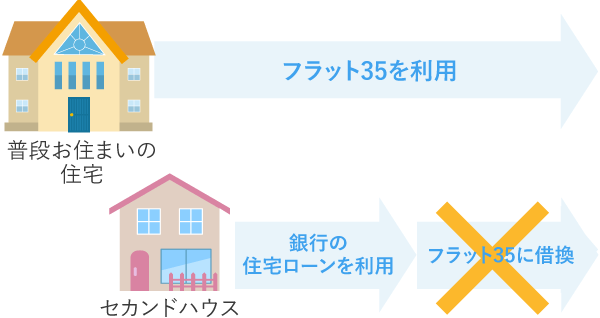

資金使途は、フラット35の申込者が所有し、本人または親族が居住する住宅のための借換資金であることが必要です。住宅ローン以外の借入れ(自動車ローンなど)や、リフォームのみを対象とするローンの借換えなどには利用できません。そのほか、借換えの結果、フラット35の借入れが二重とならない場合は、セカンドハウスの借換えにもフラット35の利用が可能です。

【フラット35の借入れが二重になる借換えは不可】

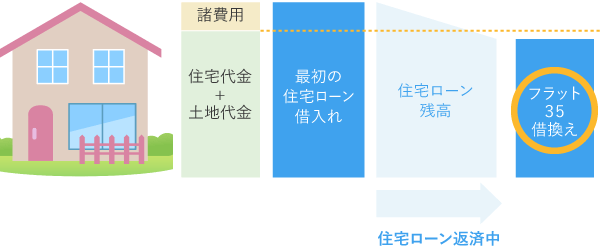

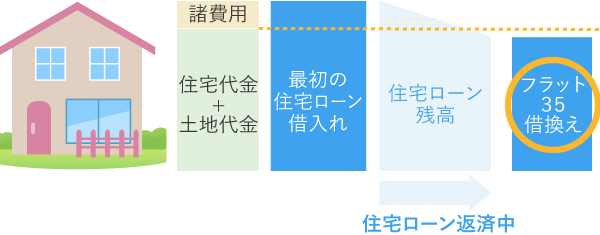

借換えの対象となる住宅ローン(借換前の住宅ローン)は、借入時点の住宅ローンの借入額が8,000万円以下で、なおかつ、土地購入費を含んだ住宅の建築費または購入金額の100%以内であることが原則です。

ただし、最初の借入時点の借入れが諸費用を含んでいて、住宅ローン残高が住宅の建築費または購入金額と土地購入費の合計以下の場合は、借換えの対象となります。その際、借換先金融機関へ、借入当時の諸費用の領収書等の提示が必要な場合があります。

また、借換えの対象となる物件は、住宅金融支援機構が定める技術水準を満たす住宅で、床面積が一戸建てで70㎡以上、マンションなどの共同建てで30㎡以上の物件が対象です。住宅が建っている敷地の面積に関する要件は特にありません。

そのほか、借換前の住宅ローンを借入れて(金銭消費貸借契約締結日)から、借換えの申込日まで1年以上経過していることも条件で、直近1年以内で返済を延滞しているとフラット35に借換えできません。

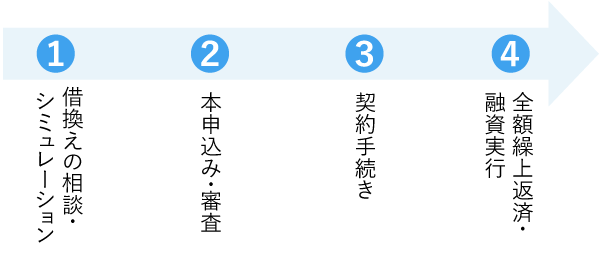

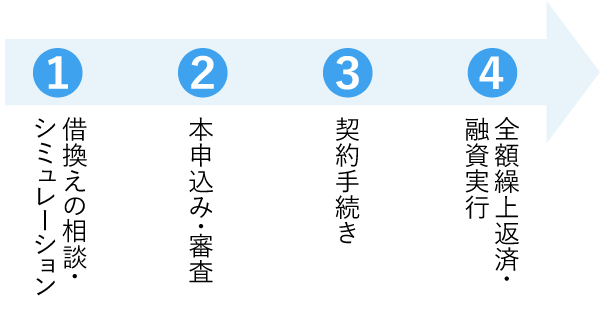

まずは、現在借入れている住宅ローンをフラット35に借換える際の、おおまかな流れを確認しましょう。下記の図に沿って説明します。

最初に、ご自身が現在借入れている住宅ローンからフラット35に借換えることでメリットがあるのか、シミュレーションツールなどを使用して計算してみましょう。この際、借入れている住宅ローンの返済予定表を用意しておくと比較しやすいでしょう。

また、この記事の後半でも説明しますが、借換えには融資手数料などの様々な諸費用が必要となります。諸費用がどのくらい必要なのかを確認して、総支払金額や毎月の支払金額がどのくらい変わるのかを計算するとよいでしょう。

もし、シミュレーションや諸費用についてわからないことがあれば、金融機関に相談することも選択肢のひとつです。また、相談の際にも上記の返済予定表の他、収入がわかる書類(前年分源泉徴収票など)があるとよいでしょう。

フラット35に借換えるメリットがあると確認できたら、次に本申込みを行います。新規借入れとは異なり、借換時においては事前審査がありません。

本申込みとは、審査のために必要な書類を提出することで、住宅金融支援機構が定める基準に基づき審査が行われます。フラット35の審査では申込者本人の返済能力だけでなく、購入物件の担保価値や団体信用生命保険に加入する場合には申込本人の健康状態などが審査されることが一般的です。

本申込みに必要な書類のひとつとして、対象物件が新築時に建築基準法に適合することが確認された場合に交付される、「確認済証」か「検査済証」があります。そのほか、新築時の年月日、床面積を確認するために、登記事項証明書等も提出が必要な場合があります。

この審査が承認となると、住宅ローン契約締結の手続きに進むことができます。

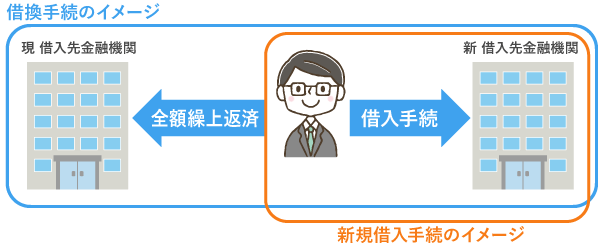

審査が承認されると、既存の住宅ローン借入先の金融機関へ、全額繰上返済する旨の申請を行い、利息計算の書面を借換先に提出します。

その後、本申込みをした金融機関との間で金銭消費貸借契約と、担保となる物件の土地・建物に住宅金融支援機構の抵当権を設定するための抵当権設定契約を締結します。

契約書類に不備がなければ、本申込みを受付けた金融機関から融資金の振込日時などが通知され、後日、フラット35の利用者の指定口座へ融資金が振り込まれます。その融資金で借換前の住宅ローンを全額繰上返済し、既存の借入先金融機関の抵当権を抹消します。

フラット35に借換えを検討される場合には下記の点に気を付けて、事前によく確認しておくとよいでしょう。

フラット35へ借換時には融資手数料や印紙税、抵当権設定抹消費用、司法書士報酬などの諸費用が発生します。つまり、借換えの金利差により減少した支払利息の金額以上に諸費用がかかり、かえって総支払金額が大きくなる場合があるので、注意が必要です。事前のシミュレーションなどで、よく確認しておくとよいでしょう。

住宅ローンの借換えによって、住宅ローンの年末時点の残高が変わる場合は、住宅ローン控除によって優遇される控除額に影響する場合があります。

また、住宅ローン控除を利用している期間中に借換えを行う場合には、借換後の住宅ローンの返済期間が10年未満となると住宅ローン控除が受けられなくなります。フラット35の借入期間の下限は原則15年(60歳未満のかたは10年)ですので、借換後すぐさま住宅ローン控除を利用できなくなることはほとんどありませんが、借換後に繰上返済をして当初の契約により定められていた最初に返済した月から、その短くなった返済期間の最終の返 済月までの期間が 10年未満に短縮される場合は、住宅ローン控除を利用できなくなるため、注意が必要です。

住宅ローン控除については、こちらの記事(「住宅ローン控除とは?所得税・住民税の負担を抑える減税制度」)をご覧ください。

現在よりも高い金利でフラット35を借入れている場合でも、金利の下がった現在のフラット35への借換えが可能です(※)。2016年以降のマイナス金利政策の影響もあって、それ以前に住宅ローンを借入れていた場合、現在の住宅ローン金利のほうが低いというケースは少なくないと考えられます。借換えの条件によっては、借換時の諸費用を借入金額に上乗せして借換えしても毎月の返済金額を下げることができる場合があります。

※ フラット35(保証型)からフラット35(保証型)への借換えができない場合があるので取扱金融機関にお問合せください。

また、2017年10月、フラット35に付帯する団体信用生命保険の制度が変わりましたので、団体信用生命保険を見直すためにフラット35を借換えるということも選択肢になり得るのではないでしょうか。(ここでは便宜上、2017年10月より前の団体信用生命保険を「旧機構団信」、2017年10月以降を「新機構団信」と呼びます)

新機構団信の保障内容としては、従来と同じく死亡時に備えられることに加え、旧機構団信では規定がなかった「身体障害保障」で、所定の障害状態に備えることができるようになりました。

この身体障害保障とは、身体障害者福祉法に定める障害の級別が1級または2級の障害に該当し、身体障害手帳の交付を受けたときに、以後の住宅ローン返済が免除されるものです。一定の障害状態に対する保障は、旧機構団信でも所定の高度障害状態を保障の対象としていましたが、保障の対象となる状態が異なります。例えば、旧機構団信では「両眼の視力を全く永久に失ったもの(矯正視力が0.02以下になって回復の見込みのない場合)」を保障の対象としていましたが、新機構団信の場合は身体障害者福祉法に定める基準「視力の良い方の眼の矯正視力が0.02以上0.03以下(身体障害2級に該当)」などが条件となっており、この点は条件が緩和されたと言えるでしょう。

そのほか、旧機構団信では月々の返済とは別で年1回支払っていた特約料を、新機構団信では月々の返済に上乗せして支払う仕組みに変更されましたので、特約料を支払いやすくなったと感じるかもいるかもしれません。

フラット35の金利は、住宅金融支援機構から毎月の月初めに金利の範囲が発表され、各取扱金融機関は、その範囲内で金利を設定しています。このため、同じ時期でも金融機関によってフラット35の金利が異なる場合があります。

また、金利以外にも融資手数料などの諸費用も異なる場合がありますので、様々な金融機関のフラット35の条件を調べてみるとよいでしょう。

前述の通りマイナス金利が2016年に導入され、低金利で借換えできる可能性が高まりましたが、借換えによるメリットは利息軽減効果だけとは限りません。より具体的なライフプランを立てるために、変動金利型の住宅ローンからフラット35へ借換えることや、付帯する団体信用生命保険などの保障を見直すことなど、フラット35への借換えの目的は利息軽減効果以外にもあると言えるでしょう。ただ、同時に注意すべき点があることも忘れてはいけません。

また、借換えのシミュレーションに不安がある場合や、団体信用生命保険の保障内容について確認したい場合などは、金融機関に直接聞いてみるのも選択肢のひとつではないでしょうか。