2022年に制度改正が行われるiDeCo(イデコ・個人型確定拠出年金)。2017年の制度改正では会社員や公務員などを中心に加入対象者が拡大し、多くのかたにとってより身近な老後資金作りの手段となりましたが、今回の制度改正では「加入可能年齢の引き上げ(60歳から65歳)」、「受け取り開始可能年齢の拡大(70歳から75歳)」、「全ての会社員がiDeCoの加入可能」など、長いセカンドライフを見越した利便性が高められる内容が盛り込まれています。

今回は、2022年の本改正のポイントをご紹介します。

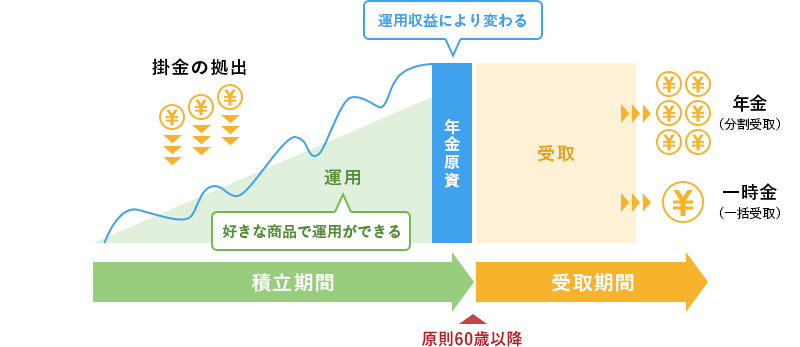

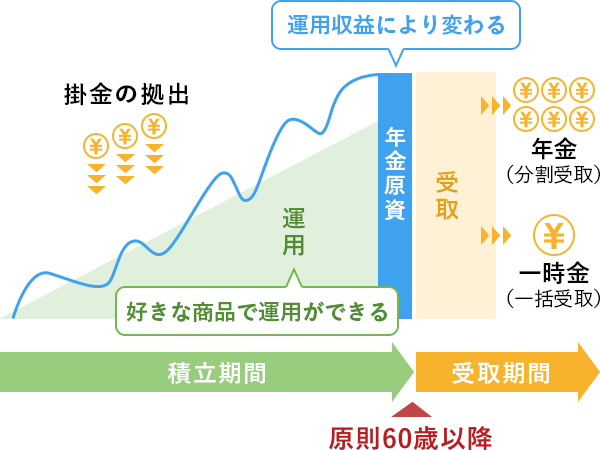

iDeCoは、公的年金の上乗せとなる年金制度で、毎月・毎年掛金を積み立てて、老後にその資金を受け取る「老後資金対策」の手段です。

iDeCoの正式名称は「個人型確定拠出年金」です。確定拠年金には個人で加入する「個人型」以外にも、会社が福利厚生の一環で提供する「企業型」がありますが、基本的に仕組みは同様です。

積み立てた掛金は、各金融機関が準備する運用商品の中からご自身で選択して運用します。元本を確保する安定型から、株式型の投資信託などで運用する積極型まで、さまざまな運用商品プランが準備されています。積み立てた資金は60歳以降に一括で引き出したり、年金形式で受け取ることも可能です。

※上記図は確定拠出年金の運用イメージであり、何らかの運用実績等を保証するものではありません。

制度を知る上で、押さえておきたい特徴は以下の3点が挙げられます。

iDeCoの特徴として挙げられるのが「税制メリット」です。毎月・毎年の掛金は全額所得控除の対象となり、所得税の減税効果が期待できます。「自分の老後のための積み立てを行いながら、年末調整でお金が戻ってくる」といったかたも多く、還付された所得税をさらに貯蓄・運用できれば、効率よく老後資金対策ができます。

また、運用で得た利益は全額非課税で、受け取り時にも一時金受け取りの場合、年金受け取りの場合でそれぞれ税制メリットがあります。

一見いいことづくめのように見えますが、注意しておきたい点もあります。それが「60歳まで引き出しが制限される」点です。一度積み立てた金額は原則引き出しができないため、60歳を迎える前に資金が必要となっても、引き出しができません。その分、老後に向けてしっかりと貯蓄できるとも言えますが、老後資金以外にもまとまった資金が必要になりそうな場合には、計画的に利用したい制度と言えます。

iDeCoの制度ついては、以下の記事も合わせてご覧ください。

2022年に行われる制度改正では、大きく以下の3点が変更されます。いずれも利用者の利便性向上に繋がる内容と言えますが、注意しておきたい点もあります。すでにiDeCoに加入されているかたも、まだ検討中のかたも押さえておきたい内容です。

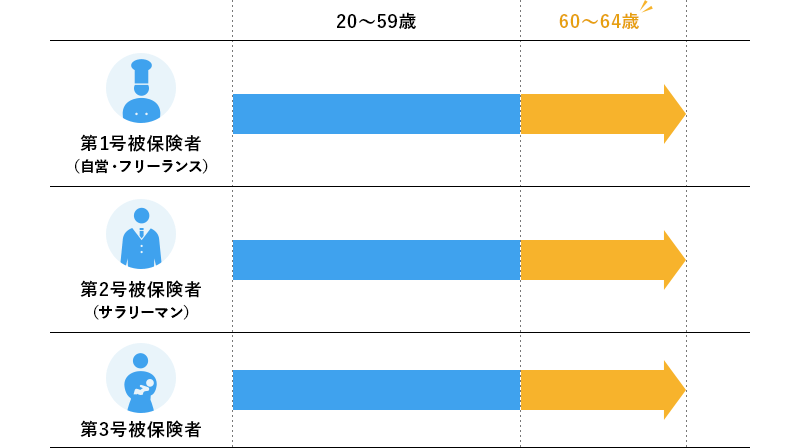

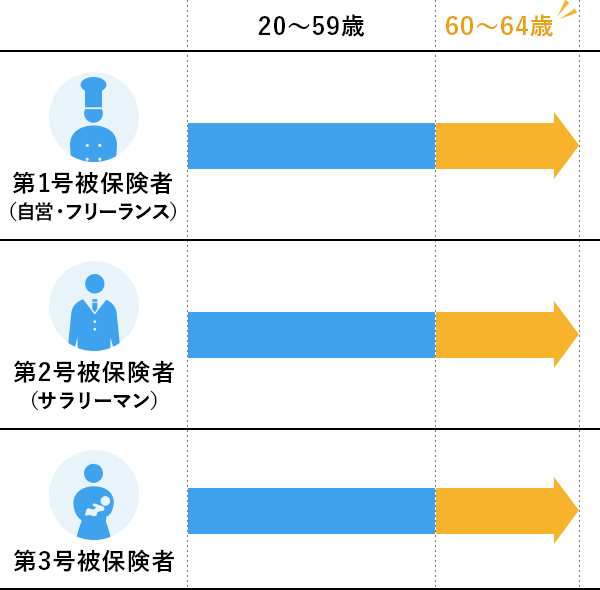

これまでは60歳までであった加入可能年齢(積み立てができる年齢)が、2022年5月から「65歳」に引き上げられます。これにより、60歳以上の会社員や公務員などのかたや、国民年金に任意加入者として加入しているかた(60歳以降も国民年金の加入を希望して、保険料を支払っているかた)などは、65歳まで継続してiDeCoでの積み立てが可能です。もちろん、所得控除などの税制メリットも受けられますので、60歳以降も働いて収入を得るかたなどには朗報と言えるでしょう。

※第一号被保険者、第3号被保険者は、国民年金任意加入被保険者が対象

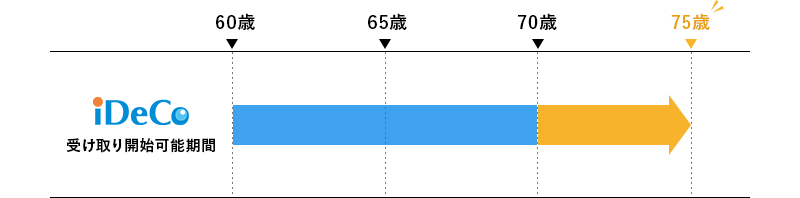

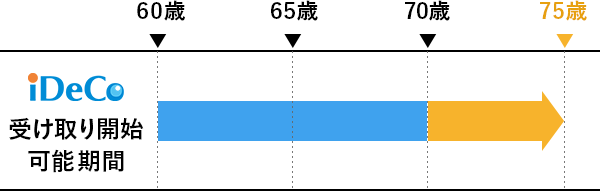

これまでは、60歳までに積み立てた資金を「60歳以降70歳の間」で受け取る必要がありましたが、2022年4月からその上限が70歳から75歳に拡大し、「60歳以降75歳の間」に受け取ることとなります。

公的年金も原則65歳を基準として、繰り上げや繰り下げなどが可能ですから、収入や貯蓄の状況に合わせて、公的年金やiDeCoの資金をどう受け取るか、その選択の幅がより広がることになります。特にiDeCoで比較的リスクをとって運用している場合、受け取りのタイミングで相場の状況が良くないことも考えられます。

今回の制度改正により、マーケット環境に応じて「今はまだ現金化しないで置いておく」といったような選択がしやすくなるとも言えます。

注意したい点としては、iDeCoは口座に資金を置いている間や、年金受け取りをしている間にも、口座管理費用がかかる点です。運用益が非課税になるというメリットなどを考慮しながら、ご自身にとって有利な出口戦略が取れると良さそうです。

これまではお勤めの会社に企業型確定拠出年金(DC)がある場合、iDeCoへの加入にはハードルがありました(企業型確定拠出年金の会社掛金の上限を引き下げる労使合意や規約変更がなければ、iDeCoへの加入は認められていませんでした)。今回の法改正によりそれらの条件が緩和され、2022年10月より全ての会社員がiDeCoに加入できるようになります。

ただし、マッチング拠出(企業型確定拠出年金に上乗せして、自身で掛け金を拠出する制度)がすでに認められている場合、マッチング拠出とiDeCoの併用はできません。

企業型確定拠出年金に加入しているかたが金額を上乗せしたい場合には「マッチング拠出」か「iDeCo」かの2つの手段から選択することになります。それぞれ掛金の上限が異なるだけでなく、iDeCoにご自身で加入する場合には口座管理費用などの手数料も必要になります。そのため上乗せしたい金額や選択できる商品などを鑑みて、ご自身にメリットのある方を選択できると良さそうです。

iDeCoを始めるには、iDeCo制度を取り扱う金融機関をご自身で選択し、専用口座を作る必要があります。金融機関によって口座管理手数料や提供される運用商品などが異なるため、ご自身の考えに合いそうな金融機関をいくつか選択し、比較すると良いでしょう。

iDeCo口座開設から運用開始までの手続きの流れは以下の通りです。

(本記事では、2021年4月からweb上でもお申し込み可能となったSBI証券のweb申し込みの例をご紹介します。)

①加入診断および必要書類を確認

iDeCoへの加入要件を満たしているかの確認や、本人確認書類など必要書類を確認します。その際、年金基礎番号(年金手帳に記載)なども必要ですので、お手元にご準備ください。

また、会社員や公務員のかたは、別途「事業主の証明書」が必要です。SBI証券の場合は、必要書類がダウンロードできるようになっており、その書類は会社側に記入してもらう必要があります。

②必要書類のアップロードおよびお申し込みフォームへのご入力

必要書類が揃ったら、申し込みフォームに必要事項を記入し、必要書類をアップロードします。

③ID・パスワードを受領

国民年金基金連合会で加入資格等の確認が取れ次第、SBI証券のiDeCo「加入者サイト」にログインするためのIDおよびパスワードが記載された「ID・パスワード」が発送されます。加入者サイトでは、運用商品の設定・変更などが可能です。

SBI証券では、iDeCo専用のサポートデスクが準備されており、手続きのサポートを受けることができます。必要書類を揃えてから運用開始まで、2〜3ヶ月程度かかる可能性もあります。加入を検討されているかたは、早めに手続きを始めると良いでしょう。

以上、2022年に制度改正が行われるiDeCoについてご紹介しました。老後資金対策がよりしやすくなる本改正をきっかけに、改めてiDeCoの活用を検討してみてはいかがでしょうか。