2019年6月に公表された金融庁の報告書をきっかけに「老後2000万円問題」が話題となり、老後の生活費を心配する人が増えています。退職金は老後生活資金として重要なものですが、退職金制度のない会社もあります。

今回の記事では、退職金制度のない会社の割合と退職金がない場合の老後資金の準備方法を中心に、西岡社会保険労務士事務所の西岡代表に解説していただきます。老後資金準備は長期間にわたって計画的に行うことが重要であるため、定年が近づいてから慌てないように早めに準備をしましょう。

退職金制度は会社によってさまざまで、中には退職金の制度がない会社もあります。まずは、退職金制度の概要と退職金の相場について見ていきましょう。

退職金とは、会社などを退職する際に雇い主から従業員に支払われる賃金のことです。従業員の福利厚生などを目的に、会社が就業規則に退職金規定を設けて支給するのが一般的です。会社が退職金を支払う制度のことを、「退職給付制度」「退職金制度」などと呼びます。

退職金の種類は受け取り方によって、「退職一時金制度」と「退職年金制度」の2つに分けられます。それぞれ簡単に説明します。

退職時に一括して退職金を受け取る制度です。退職金には所得税と住民税がかかりますが、退職所得控除により税金は軽減されます。また、次で説明する退職年金の場合では、会社が倒産してしまった際に途中から退職金が受け取れなくなる等のケースも想定されますが、一時金で受け取っておけばこのような心配はありません。

退職後に複数回にわたり年金という形で退職金を受け取る制度です。退職年金は雑所得として所得税と住民税がかかりますが、公的年金と合算して公的年金等控除額を受けられます。年金受け取りしか選択できないというケースは稀で、一時金受け取りのいずれかから選択できることが一般的です。

主な退職年金制度は次の3つです。

● 確定給付企業年金:企業が掛け金を支払い、生命保険会社などが運用・管理する制度

● 中小企業退職金共済(中退共):主に中小企業などが利用する退職金共済

● 企業型確定拠出年金:企業が掛け金を支払い、従業員が資金を運用する制度

退職一時金と退職年金を併用する会社や、退職金を支払う代わりに退職金積立金に相当する金額を給与に上乗せする会社などもあります。

次に、実際の退職金はいくらくらいなのか、平均的なデータを紹介します。

退職金の金額は「勤続年数」「退職時の基本給」「退職理由(自己都合退職か会社都合退職か)」などを基に決められますが、算出方法や支給額は会社ごとに異なります。

厚生労働省の「平成30年就労条件総合調査」によると、平成29年の1年間に給付された退職金の平均額は次の通りです。対象は勤続20年以上かつ45歳以上の退職者です。

(退職理由別の退職金の平均額)

| 定年退職 | 会社都合 | 自己都合 | 早期優遇 | |

|---|---|---|---|---|

| 大学・大学院卒 | 1,983万円 | 2,156万円 |

1,519万円 |

2,326万円 |

| 高校卒(1) | 1,618万円 |

1,969万円 | 1,079万円 | 2,094万円 |

| 高校卒(2) |

1,159万円 |

1,118万円 |

686万円 |

1,459万円 |

※大学・大学院卒と高校卒(1)は管理・事務・技術職。高校卒(2)はその他の現業職。

出典:厚生労働省「平成30年就労条件総合調査」 を基にSBIマネ―プラザが作成

会社都合退職や早期優遇退職の場合は、退職金の上乗せなどによって定年退職よりも退職金の平均額が高くなっています。一方、自己都合退職の場合は減額規定のある会社も多いため、平均額は低めです。

退職金の相場について説明しましたが、退職金の制度がない会社もあります。

退職金制度がない場合、老後生活に影響するだけでなく転職活動をする際にお金に困ることもあります。退職金のない会社が実際にどのくらいあるかを確認しておきましょう。

退職金制度の導入有無や支給要件、支給金額について法律上の定めはないため、退職金制度がなくても違法ではありません。退職金制度を設けるかどうかは、会社が独自で判断するものです。

しかし、実際には「従業員の福利厚生」や「長期勤続のインセンティブ」などを目的に、多くの会社が退職金制度を導入しています。厚生労働省の「平成30年就労条件総合調査」によると、制度導入状況は次の通りです。

(企業規模別の退職金制度導入状況)

| 従業員数 | 退職金制度あり | 退職金制度なし |

|---|---|---|

| 全企業平均 | 80.5% | 19.5% |

| 1,000人以上 | 92.3% |

7.7% |

| 300~999人 |

91.8% |

8.2% |

| 300~999人 |

91.8% |

8.2% |

| 100~299人 |

84.9% |

15.1% |

| 30~99人 |

77.6% |

22.4% |

出典:厚生労働省「平成30年就労条件総合調査」を基にSBIマネ―プラザが作成

退職金制度がある会社は平均80.5%で、残りの19.5%、約5社に1社は退職金制度がない計算になります。大企業ほど退職金制度の導入率が高く、逆に企業規模が小さいほど退職金制度のない企業の割合が高くなります。

自分の会社に退職金制度があるかどうかがわからなければ、就業規則で確認できます。労働基準法では、退職金制度がある場合は就業規則に明記するように義務付けられています。人事などの各社の担当部門に問い合わせると、より詳しく確認できるでしょう。

退職金制度がない場合は、自分で老後資金を形成する方法について、より計画的に検討する必要があるでしょう。具体的な方法を紹介します。

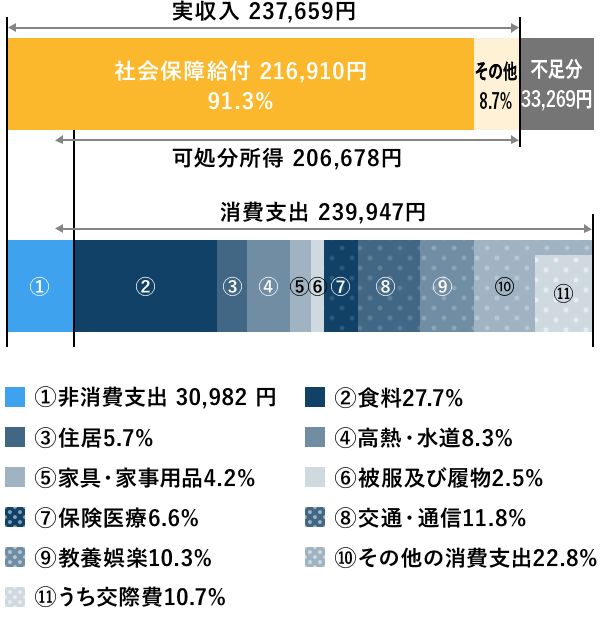

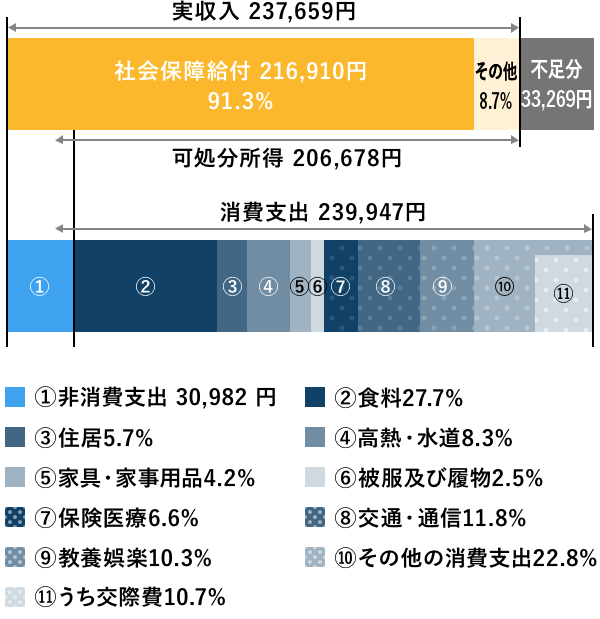

対策の1つ目は、現役時代から計画的に貯蓄を行い、老後の生活に必要な資金を貯めることです。老後生活の必要資金の目安として、総務省の「家計調査報告」のデータを紹介します。

(高齢無職世帯の家計収支・2019年)

引用:「家計調査年報(家計収支編)2019年(令和元年)Ⅱ 総世帯及び単身世帯の家計収支」(総務省)

この調査によると、平均的な家計収支の場合、年間の赤字額は約40万円で赤字分は貯蓄等から切り崩すことになるため、老後の赤字分の累計額を準備しなければなりません。65歳以降の老後期間を20年と仮定すると赤字の累計額は約800万円、100歳まで生きる可能性を考えると累計額は約1,400万円です。

高齢化社会においては、老後生活の必要資金は高額となりやすいため、長期間にわたる計画的な積み立てと、リスクと利回りに考慮した資産運用方法の選択が重要です。

公的年金額は個人ごとに違うため、自分がもらえる年金額は次の方法で確認しましょう。

※50歳未満の人の見込額は「これまでの加入実績に応じた年金額」で、今後支払予定の年金保険料は年金額に反映しません。

参考:「令和2年度「ねんきん定期便」(50歳以上の方)」(日本年金機構)

対策の2つ目は、公的年金とは別に個人年金保険や個人型確定拠出年金(iDeCo)などの私的年金に加入し、公的年金だけでは不足する月々の生活費を私的年金でカバーすることです。

個人年金保険や個人型確定拠出年金は満期後に、資金を一括または分割で受け取れるので、その時点での資金ニーズに応じて受け取り方を選択できます。

積立期間中は毎月または毎年、掛け金を支払う必要がありますが、個人年金保険料は最大で掛金の1/2、個人型確定拠出年金は掛け金の全額が所得控除されます。また、受け取れる金額や受給年齢、受給期間などを制度で定められる範囲内で、ある程度自由に選べるというメリットもあります。

対策の3つ目は、公的年金・私的年金以外の収入源を作ることです。公的年金以外に収入があれば、老後の家計収支は安定しやすくなります。毎月の赤字がなくなればより理想的ですが、赤字額が減少するだけでも、65歳までに準備すべき老後の必要資金を減らすことができます。

老後の収入を得るためには、次の方法が考えられます。

退職金制度を設けるかどうかは、会社の判断次第です。厚生労働省の調査では約5社に1社は退職金制度がありませんし、退職金制度があってもその規定内容は様々です。気になるかたは、ご自身の勤務先はどうなっているのか、確認してみましょう。

退職金は老後生活を支える重要な資金であるため、自分の会社に退職金制度がない場合は、退職金に代わる資金の準備が必要です。貯蓄や私的年金で資金準備をする場合、長期間の積み立てが必要であることを理解して、早めに対策をスタートすることが重要です。

将来の老後の生活資金や公的年金額、退職金額などを予測して、老後の収支を大雑把にでも把握することから始めましょう。