大学にかかる費用は、入学金(初年度のみ)・授業料・施設設備費・実習費などがあります。大学受験を控えているお子さんがいる保護者の中には、実際にどのくらいの費用がかかるのか把握が難しく、心配されているかたもいらっしゃるでしょう。

特に入学時には授業料に加えて入学金等もかかり、より大きな金額となるため、あらかじめよく調べておき、支払に備えておきたいところです。

今回は、大学にかかる費用の中の入学金や進学に係る費用、大学無償化などについて、教育費に詳しいファイナンシャルプランナーに伺います。

国公立大学と私立大学では、入学金が異なります。まずは、それぞれの金額を見ていきましょう。

また、入学金の納入時期や知っておくべき注意点について解説していきます。

国立大学の入学金の平均金額は約28万円、公立大学は約39万円です。入学する学部によって違いはありません。

一方、私立大学は、文科系の学部が約23万円、理科系学部は約25万円、医歯系学部では、約107万円となっています。私立大学の場合は学部による違いがあります。学部によって、入学金に差があることがわかりますね。

参考:文部科学省「令和元年度私立大学等入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

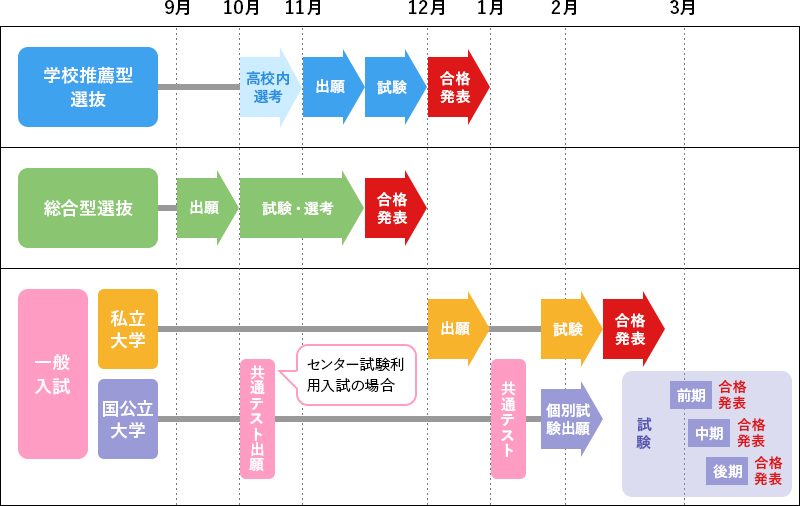

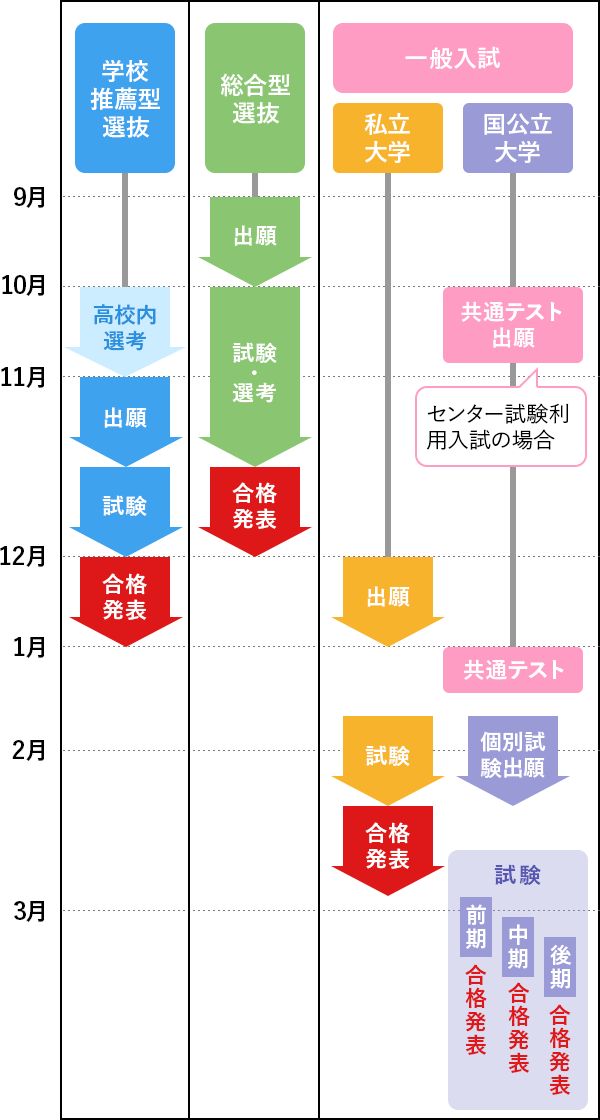

入学金の納入時期は、一般的には合格発表後2週間前後となっておりますが、受験方法によって、納入時期は異なります。

それでは、おおまかな受験方法とスケジュールを確認してみましょう。

※上記スケジュールは一例になります。大学や学部によってスケジュールは異なりますので、詳細は各大学にご確認ください。

スケジュールをみるとわかるように、入試の種類によって試験の時期、合格発表の時期が異なります。

例えば、総合型選抜の入学試験時期は10月~11月で、合格発表は11月末となっています。したがって、入学金の納入時期は11月末前後になるということになります。

一方、一般選抜の場合は入学試験が1月から3月になるため、入学金の納入時期は2月から3月となるのです。入試の種類によって、入学金の納入時期が、4カ月程度差があることになります。

一般受験の場合、一般的に第一希望の大学の他に併願校を数校受験する傾向にあります。注意したいのが、併願校の入学金の納入期限が志望校の合格発表の日より早い場合です。

この場合、志望校の合否に関係なく併願校の入学金を納める必要が生じることがあります。

その際は、合格した併願校に入学金を納めない限り、万が一、志望校が不合格の場合でも合格していた併願校に入学はできません。

そして、併願校の入学金を払ったあとで志望校に合格した場合は、さらに入学する大学の入学金を支払うことになります。

なお、私立大学の文系の入学金は平均約23万円ですので複数の入学金が必要な場合は、入学金だけで約50万円以上支払うこともあります。事前に、受験校の入学金納入期限と合格発表の時期を確認しておくといいでしょう。

自宅外から通う学生は、入学金や学費など大学にかかる費用の他に、引っ越し代や家賃、生活用品の購入などがかかります。 日本政策金融公庫の教育費負担の実態調査(令和2年3月)によると、自宅外通学を始めるための準備したアパート代や家財道具の購入費などの金額は、平均約39万円となっています。

また、生活費は毎月の仕送りや奨学金、アルバイトなどでやりくりしていくことになりますが、初めの数カ月分は生活が慣れないこともあり、事前に準備しておくことをおすすめします。

参考:日本政策金融公庫「教育費負担の実態調査結果(令和元年)」

2020年度から始まった、新しい高等教育の就学支援制度をご存知でしょうか。この制度は、経済的に不安がある世帯の学生も格差なく教育を受けられるようにすることを目的としており、「授業料減免」と「給付型奨学金の拡充」の2つの支援内容となります。

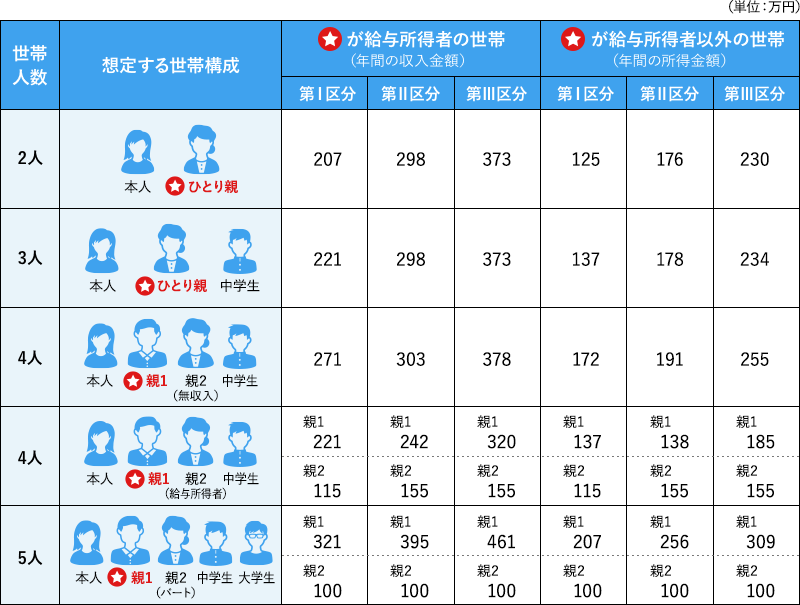

高等教育等の修学支援新制度の対象は、住民税非課税世帯やそれに準ずる世帯で、申込には学力基準と家計基準、どちらも満たしている必要があります。

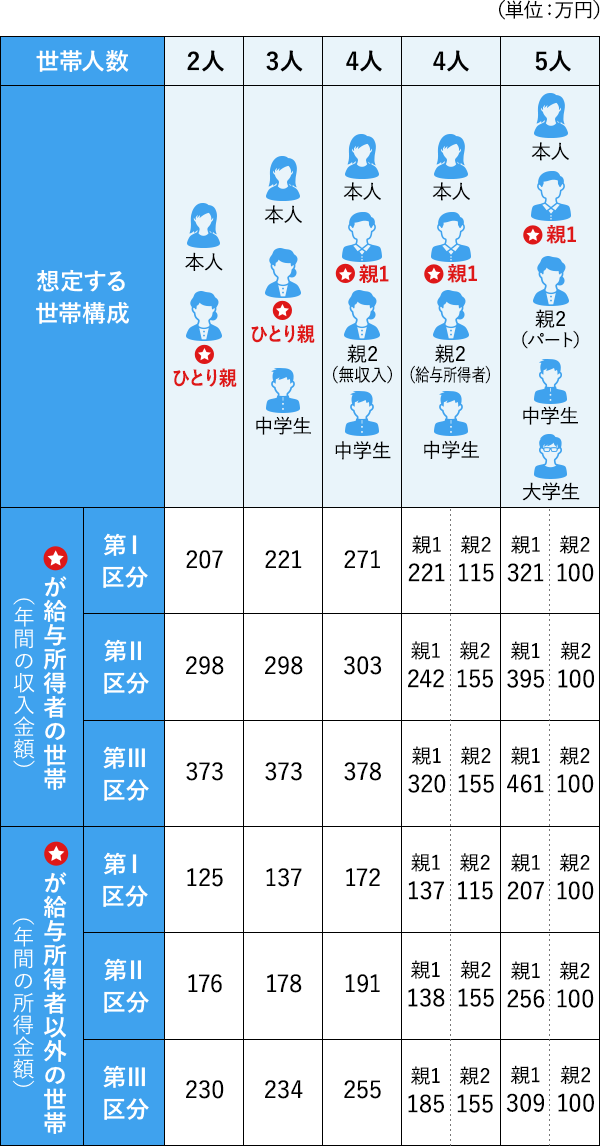

このうち、家計基準は収入基準と資産基準に分けられ、収入基準の目安は、以下の表の通りです。(授業料減免と給付奨学金の支援対象の基準は同じ)

出典:独立行政法人日本学生支援機構「給付奨学金案内(2021年度版)」

なお、収入基準は3つに区分されていて、区分ごとに授業料減免の金額や奨学金の給付額が異なります。

学力基準は以下のいずれかに該当する必要があるとされています。

基準がわかったところで、具体的な支援の内容を見ていきましょう。

授業料減免については、収入基準に基づいて減免金額の上限が決められています。

収入基準の第Ⅰ区分は全額免除、第Ⅱ区分は3分の2免除、第Ⅲ区分は3分の1免除となっています。

国公立大学で入学金約28万円、私立大学は約26万円が上限です。なお、入学金が上限を下回る場合は入学金は全額免除になります。 給付奨学金の月々の金額は、国公立大学か私立大学で異なり、さらに自宅生と自宅外生で異なります。

国公立大学の場合は、自宅生29,300円(生活保護世帯33,000円)、自宅外生66,700円です。一方、私立大学の自宅生は、38,300円(生活保護世帯42,500円)、自宅外生75,800円となっています。収入区分によって全額、3分の2、3分の1の金額が、毎月学生の口座に振り込まれます。

高等教育等の就学支援新制度を利用する際の注意することが3点あります。

1点目は、申込時期。

制度の申込は、在学中の学校経由で行います。高校3年生の春に申込をする予約採用と大学1年春と秋に申込みをする在学採用があります。

2点目は、この制度の対象となる大学は、文部科学省で決められていること

進学を希望する大学が対象なのか事前にチェックをしておきましょう。なお、大学だけでなく短大や専門学校もこの制度の対象校となります。

3点目は、授業料減免や給付奨学金の受け取り時期が入学後であること。

入学金や前期分の授業料は一度支払い、入学後に返還されるか後期分の授業料と相殺されるのが一般的です。したがって、入学前に入学金や学費についての費用を準備しておく必要があるでしょう。どうしても手元に現金を捻出できない場合は、教育ローンなどを利用することも検討しましょう。

場合によっては複数校分必要ともなる大学の入学金ですが、どのように準備をすればいいのでしょう。

一般的に学費を積み立てる方法というと、学資保険や最近よく耳にするNISA制度などが思い浮かびます。入学資金を準備する方法を3つ紹介します。

学資保険とは、子どもの教育資金を準備するための貯蓄型の保険です。名称は扱っている金融機関によって異なりますが、子どもの教育費を積立し、保護者に万一のことがあったときでも保障される育英年金が付加されているものやほぼ貯蓄機能に特化した商品もあります。

一般的には、子どもの年齢が17歳や18歳22歳などになったときに満期になるので大学の入学費用を積み立てることには向いています。ただし、近年は予定利率が低下しているため貯蓄性のメリットは以前に比べて低いといえるでしょう。

近年よく耳にする投資信託や株で運用します。長期間の運用が可能なため、商品によっては利益が期待できるものもあります。ジュニアNISAやつみたてNISAで出た運用益は非課税というメリットがあります。

ただし、教育費を必要とするタイミングと損失がでるタイミングが重なる可能性があること認識しておきましょう。元本の保証がないので、リスクの高い商品で教育費資金を準備するときは慎重に考える必要があります。

祖父母などから教育資金を一括で贈与されるときに、1,500万円まで贈与税が非課税になる制度です。金融機関等の営業所を経由して教育資金非課税申告書を提出することで、贈与税は非課税になります。

この制度を利用するためには、教育資金口座から入学金等の支払いを行った場合は、金融機関への領収書などの書類を期限以内に提出しなければいけないなどの決まりがあります。祖父母からの贈与の予定があるご家庭には、検討できる制度でしょう。

1項や2項で記載したように、大学に入学する際には入学金だけでなく、さまざまな費用がかかります。

日本政策金融公庫の教育費負費の実態調査(令和2年3月)では、入学しなかった大学へ支払う費用も含め入学費用は約83万円となっています。そのうえ、後期分の授業料や教材費なども負担があります。

大学入学初年度の納付金は他の年度に比べて大きくなるのが一般的です。また、授業料減免や給付奨学金、貸与奨学金などを利用する場合でも、受け取る時期は入学後になります。初年度の費用は、計画的に準備して確保しておくことが大切でしょう。