自身の将来を見据えて投資に挑戦してみたいというかた、また、この記事をご覧のかたの中には、商品性やリスクなどもよくわからないまま運用しているというかたもいらっしゃるかもしれません。

今一度、資産運用の基礎知識を学び、ご自身にあった商品を選べるように資産運用の方法を確認していきましょう。

今回は、投資初心者のかたが投資をする際に知っておきたい基礎知識や、リスクなどをファイナンシャルプランナーの川部紀子さんに解説いただきます。

資産運用とは?投資のリスクとは?投資を始める前に知っておきたい投資の基礎知識を確認していきましょう。

資産運用とは、資産を預貯金や金融商品等を利用して増やしたりすることです。「貯蓄」と「投資」の両方を指しています。しかし、あえて「資産運用」という言葉を使っている場合は、貯蓄よりも主に「投資」を指していることが多いです。

投資といっても、購入できる資産は株式や投資信託、債券などさまざまです。そこで、今回は主に金融商品それぞれのリターンとリスクを確認していきましょう。

普段の生活の中でリターンと聞くと「戻る」という意味なので、投資のもうけ・収益かな?リスクは「危険」なので、元本割れや危なっかしい商品かな?とイメージされませんか。

どちらも会話としては成り立ちますが、投資の世界では必ずしもそうではありません。

投資の世界で「リターン」は、投資によって得られる損益のことを指します。

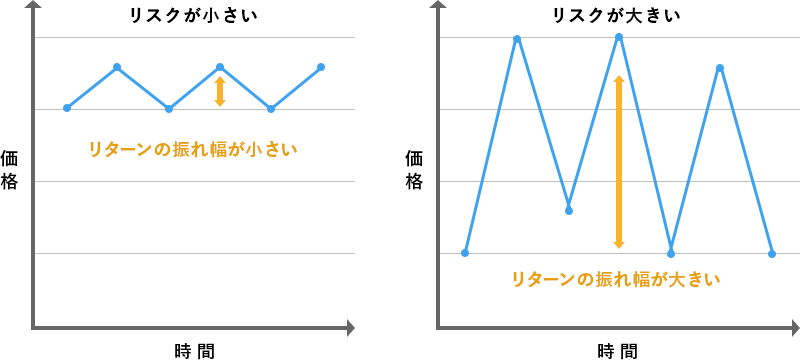

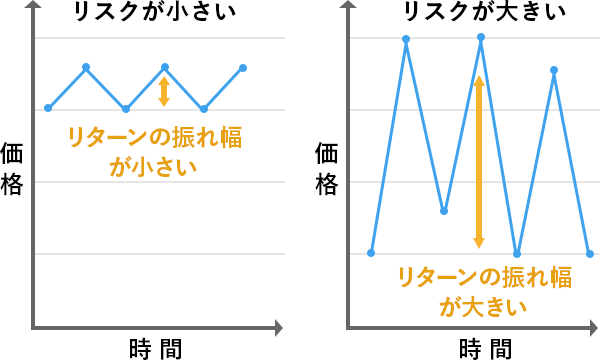

リスクとはリターンの振れ幅ですから、リスク=値動きと考えてもいいでしょう。この意味を知ると、ハイリスクであればハイリターン、ミドルリスクであればミドルリターンというふうに考えることでき、リスクとリターンは切っても切れない関係だということも分かります。

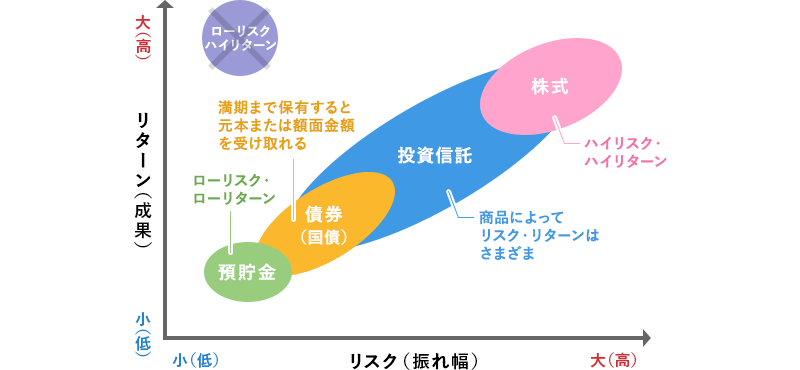

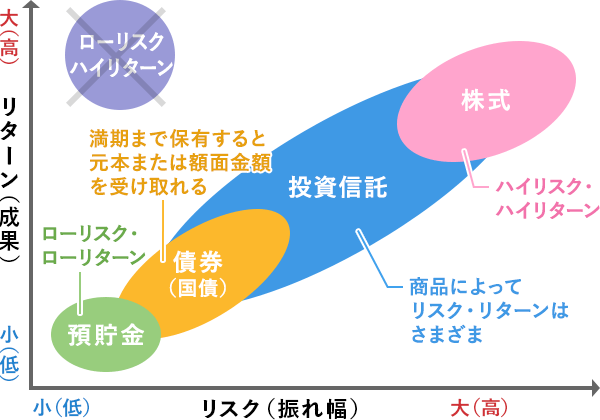

投資の代表的な資産・商品でリターン・リスクが小さいものから順に並べると、債券、投資信託、株式と一般的に言われています。

最低限この順番を覚えておくと仕組みや商品を選びやすくなると思います。 また、同じ資産でも国内のものと外国のものがありますが、外国のものの方が、円高と円安の関係で発生する値動きである「為替リスク」が加わる分、リターン・リスクが大きくなると考えるのがセオリーです。

このように、リスクとリターンは比例するため、リスクが小さくリターンが大きい=ローリスク・ハイリターンの商品はないと考えたほうがよいでしょう。

※上記図は一般的なイメージであり、全ての金融商品が当てはまるものではありません

投資初心者がいちばん気になることは元本割れのような、マイナスの値動きではないでしょうか。完全にマイナスを回避することはできませんが、初心者でも値動きを抑える効果が期待できる方法を3つご紹介します。

「長期投資」とは、金融商品を10年や20年と長期的に保有し続けることで短期投資と比較して値動きの安定化が期待できる方法です。

金融商品は日々値動きしていますが、長期的に保有することで価格の変動幅が平準化されるため安定的な運用が望めます。

「分散投資」とは、投資先をひとつに限定せずに国内外の債券、株式・投資信託など異なった値動きをする商品に分散して投資をすることで値動きの安定化が期待できる方法です。

特定の資産のみに投資をしてしまうと、その資産の値動きに運用資産全体が左右されてしまいますが、投資先を分散しておくことでリスクを抑える効果があります。

「時間の分散」とは、1回でまとめて商品を購入するのではなく、複数のタイミングで購入する(積立投資)ことで値幅を平準化する方法です。

例えば100万円を一度に投資をする場合、タイミングがとても難しいと思いませんか?それなら、毎月1万円を100ヵ月に分けて投資する方法があります。値動きのあるものは、このように時間を分散することで、買うなら魅力的な安い日にはたくさん、高くてあまり買いたくない日には控えめに投資をすることになります。

投資初心者が始めやすい資産運用の方法について紹介します。メリット・デメリットについても確認していきましょう。

まず、「NISA」と「iDeCo」の2つを紹介します。

証券投資をする際、通常は収益(売却して得た利益や受け取った配当、利息)に約20%の税金がかかるのですが、その税金が非課税になる制度として投資が初めての方にも人気上昇中の制度です。

NISAには、成人したかたが活用できる「NISA」、「つみたてNISA」の2つの種類があります。「NISA」は年間の投資額が120万円までで期間は5年間、「つみたてNISA」は年間の投資額が40万円までで期間は20年というのが基本事項です。太く短く「一般NISA」、細く長く「つみたてNISA」と考えるとわかりやすいのではないでしょうか。

「つみたてNISA」では株式投資ができないので、株式会社○○の株式に投資をしてみたい!ということであれば、「一般NISA」一択ですが、給料など定期的な収入からコツコツ長く投資をする予定であれば「つみたてNISA」が使いやすいと思います。

また、老後の資産形成が目的であれば、「iDeCo」は原則、途中で引き出せないため老後までに資金を作るには有効です。

税制優遇面では、NISAよりもiDeCoに軍配が上がります。「iDeCo」(企業型確定拠出年金も同様)は積み立て中の掛金にも税金がかからないことで、ご自身の所得にかかる所得税と住民税が下がる効果も加わるからです。(受取時に課税されますが、一定額までは非課税の優遇があります。)

iDeCoについて詳しくは▼こちら

投資が初めてのかたは、投資信託を検討してみてはいかがでしょうか。なぜなら、税制優遇を受けられる「制度」であるNISAとiDeCoの両方で選択できるからです。

投資信託は、運用会社を通じて債券やREIT(不動産投資を行う仕組み)株式などに間接的に投資をする方法でとてもポピュラーです。

投資信託のカテゴリーはざまざまです。例えば、「国内株式型」の商品であれば、その商品を購入した人たちのお金をまとめた大きな金額で、運用会社が日本のたくさんの株式会社の株を選んで投資をしてくれます。「外国REIT型」の商品であれば、運用会社が外国のたくさんの不動産投資法人に投資をしてくれます。

「バランス型」といって、運用会社が国内外の債券や株式などさまざまな資産に幅広く分散投資をしてくれる商品もあります。

投資信託を利用した運用はNISAやiDeCoを通じなくても行うことができます。今はロボアドバイザーといってAIが商品を選んで投資をしてくれるサービスも登場しています。

手堅いものでは、「個人向け国債」があります。「個人向け国債」は国が発行し、投資家が国にお金を貸す仕組みを個人向けに商品化されたものです。原則、満期時の元本のお返しも、半年毎の利子の支払いも国が責任を持って行います。(経済環境等による)日本国が発行しているため商品の信用度は高く、額面1万円から購入が可能なので投資が初めてのかたでも手に取りやすいのではないでしょうか。

名の知れた投資の仕組みの中で非常にリスクが大きいものといえば、「FX」が思い浮かびます。これは円高・円安といった為替の値動きを利用したものですが、為替の値動きに加え、さらに何倍もの動きをする仕組みをかけ合わせており、為替の知識なしで挑戦するとギャンブルのように感じてしまう可能性が高いです。

資産運用と言っても、元本割れのリスクが小さいぶんリターンも小さいものから始まり、リスクは大きくリターンも大きいものなどさまざまな商品があります。

まずは、投資が初めてのかたでも挑戦しやすい「NISA」や「iDeCo」等の制度を活用してみるのはいかがでしょうか。 徐々にご自身の目的にあった制度や仕組み、商品を自分でも見つけられるようになっていきますので、さらなる知識や情報の習得をはかりながら運用方法を模索してみてください。

FP・社労士事務所 川部商店 代表

大手生命保険会社で勤務した後にFP事務所を開業。現在はファイナンシャルプランナー、社会保険労務士として相談業務はもとより、講演・セミナー講師、大学の非常勤講師、各種執筆、テレビ・ラジオ出演、YouTubeでの動画配信などを通じて身近なお金に関する気付きを提供するさまざまな活動も行っている。

近著に『得する会社員 損する会社員』(中央公論新社)がある。

【保有資格】社会保険労務士/CFP®