自宅で過ごす時間が増えたため、資産形成や投資に興味を持つ人が増えているようです。中でも、関心が高まっているのが「つみたてNISA(積み立て型の少額投資非課税制度)」です。

金融庁が2021年6月に発表した利用状況調査によると、制度がスタートした2018年から2年で約3倍に口座数は増えていて、2021年6月現在で400万口座を突破しています。今回はつみたてNISAのメリット・デメリット、一般NISAとの違いについてみていきましょう。

※記事内では「NISA」と「つみたてNISA」を比較するために、NISAは「一般NISA」と表記しております

つみたてNISAとはどのような制度なのでしょうか。まずはつみたてNISAのしくみと特徴をみていきます。

| 利用できる方 | 日本にお住まいの20歳以上の方(※1) (口座を開設する年の1月1日現在) ただし、つみたてNISAと一般NISAはどちらか一方を選択して利用可能 |

| 非課税対象 | 一定の投資信託への投資から得られる分配金や譲渡益 |

| 口座開設可能数 | 1人1口座(※2) |

| 非課税投資枠 | 新規投資額で毎年40万円が上限(※3) (非課税投資枠は20年間で最大800万円) |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2042年 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託※4 |

*1 …2023年1月からは18歳以上、0歳~19歳(23年からは17歳)の方は、ジュニアNISA口座の利用可能。ただし、ジュニアNISAの口座開設は23年まで。

*2 …NISA口座を開設する金融機関は1年単位で変更可能。また、NISA口座内でつみたてNISAと一般NISAを1年単位で変更も可能。

*3 …未使用分があっても翌年以降への繰り越しは不可

*4 …対象商品についてはこちら

つみたてNISAとは少額からの長期・積立・分散投資を支援することを目的とした非課税制度です。

一定の条件を満たした投資信託やETF(上場投資信託)に積立投資が可能で、投資を開始した年から最長20年にわたって受け取る普通分配金や解約したときの利益が非課税になります。1年間に投資できる非課税枠の上限は40万円で、非課税投資額の総額は最大で800万円となります(年40万円×20年)。

対象商品は長期・分散投資に適した商品の中でもETFと公募株式投資信託に限定されています。具体的には、株式に投資する投資信託や、株式を含むバランス型のファンド等が対象で、債券やREIT(上場不動産投資信託)のみに投資する投資信託には投資できません。幅広い対象に投資ができる商品や、特定の株価指数に連動するタイプの投資信託(=インデックスファンド)が多くを占めています。

また、対象となる投資信託の購入時手数料は無料(ノーロード)です。なお、保有中にかかる運用管理費用(信託報酬)も一定水準以下に設定されています。

ネット証券では1銘柄につき100円といった少額から積立投資を行うことができます。また、家計の状況に応じて積立額はいつでも変更できます。指定した銀行や証券会社の口座から積み立てていく方法のほか、クレジットカードで投資信託の積立ができる金融機関もあり、ポイントが付与される会社もあります。

非課税期間は投資した年を含めて最長20年です。例えば、保有する投資信託を、20年を超えて保有する場合は、時価で課税口座(特定口座か一般口座)に払い出してそのまま保有することになります。(その場合はそれ以降に売却した際の利益は課税されます。)また、必要なときにすべてあるいは一部を解約してお金を引き出すことも可能です。

ここまでつみたてNISAについてみてきましたが、成人が利用できるもう一つの非課税制度である一般NISAについて見ていきましょう。両者はどのような違いがあるのでしょうか。

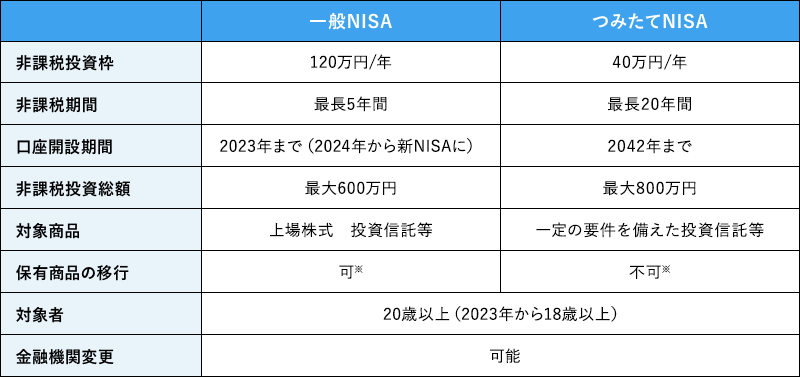

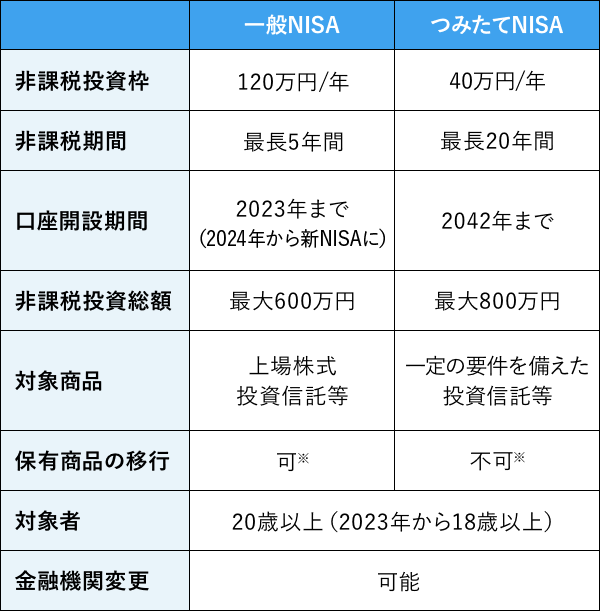

一般NISAは口座内で上場株式等を購入すると、本来約20%課税される配当金や普通分配金に対して税金がかからず、売却したときの利益も非課税になる制度です。つみたてNISAとは対象商品、年間の投資枠、非課税期間、購入方法などが異なります。図表につみたてNISAと一般NISAの違いをまとめました。

※一般NISAからつみたてNISAへのロールオーバー、つみたてNISAから一般NISAへのロールオーバーも制度上認められていません。

対象商品は上場株式等(日本株式・外国株式)や公募株式投資信託、ETF、REIT(上場不動産投資信託)などで、つみたてNISAより幅広い商品をカバーしています。また、年間の投資枠は120万円までで、非課税運用できる期間は投資した年を含めて最長5年になります。購入方法は積み立てでも、一括で購入することも可能です。

5年の非課税期間終了時に何もしないと課税口座(特定口座か一般口座)に時価で払い出されます。長期で保有するには、新たなNISA口座に資産を持ち越す(ロールオーバー)ための手続きを行う必要があります。(一般NISAは2024年から2階建ての新NISAに衣替えされ、5年延長される予定です)

これから長期間の投資信託の積み立てを始める場合には、仕組みがシンプルで非課税期間の長いつみたてNISAの利用をおすすめします。ただ、つみたてNISAは対象商品が限られるため、株式投資をしたいかたなどは一般NISAの利用を考えてもいいでしょう。

それでは、つみたてNISAを利用する際のメリットとデメリットにはどのようなことがあるでしょうか。始めるにあたって気を付けておきたいことをまとめました。

まずはメリットからみていきます。

①20年間運用益が非課税

つみたてNISAの運用益は最長20年間非課税となります。通常は、利益を得た場合は運用益に対して20.315%課税されます。しかしつみたてNISAは20年間非課税となるため、本来差し引かれる税金分も利益として受け取ることができます。

②少額から始められる

金融機関によりますが、つみたてNISAは毎月の積立額を100円からと少額で投資を始められます。初心者のかたも無理なくご自身の予算にあわせて投資が可能です。

③「貯めながら増やす」仕組みとして利用しやすい

つみたてNISAはご自身で設定した間隔で自動に買付されるので手間がいりません。

資産形成をするにはお給料の一部を積立貯蓄や積立投資に振り向ける仕組みを早めに作ることがポイントです。

その際、長く利用ができて非課税制度であるつみたてNISAを優先したいところです。

一方、デメリットもあります。

①年間の非課税投資の上限は40 万円

つみたてNISA口座で保有している投信を売却しても売却部分の非課税投資枠の再利用はできません。なお、1年間に40万円まで利用しなかった場合でも、未使用分の非課税枠を翌年に繰り越すことはできません。

②損益通算ができない

つみたてNISA口座で保有する投資信託を売却して損がでた場合、特定口座や一般口座といった課税口座で保有する金融商品の売却益と相殺すること(損益通算)はできません。また損を翌年以降に繰り越すこともできません。

つみたてNISAを始めるには金融機関をひとつ選択し、口座開設の申し込みが必要です。

例えば、ネット証券の場合にはウェブ上から書類を取り寄せ、口座開設届出書当を提出します。その際、NISA口座だけを開設することはできず、併せて課税口座(特定口座か一般口座)を開設する必要があります。

口座が開設できたら、つみたてNISA対象ファンドの中から投資信託を選択します。(1銘柄でも複数銘柄でも可)。購入設定の際は目論見書を確認し内容を理解したうえで、積立コース(毎月か毎日かなど)やボーナス月の増額の有無などを設定しましょう。あとは指定した銀行口座(または証券口座)から自動的に設定した投資信託の買付が行われます。

このように、つみたてNISAは、長期に分散された投資信託を活用して資産形成をするみなさんを応援しますよ、という制度です。これまで投資をしたことのないかたや初心者のかた、そして長期的に積立投資を行うことで資産形成をしていく現役世代を特に意識した制度設計になっています。

万一に備えるお金の準備ができたら、積立貯蓄と並行して積立投資を行うことが資産形成への近道です。その際、税優遇のあるつみたてNISAやiDeCo(個人型確定拠出年金)を優先的に利用してみてはいかがでしょうか。