住宅ローンの返済期間は20年、30年と長くなる場合も少なくありません。そのため、借入れの当初は最善の選択をしたと思っていても、後から「こうするべきだった」と気付くこともあるでしょう。

今回は、住宅ローンを利用したことがある1,000人のかたがたを対象に、住宅ローンの選択に関する意識調査を行いました。どのような部分に着目して住宅ローンが選ばれているのか、もし改めて検討できるのであればどのような点を重視したいかなど、経験者ならではの声が多く集まりました。

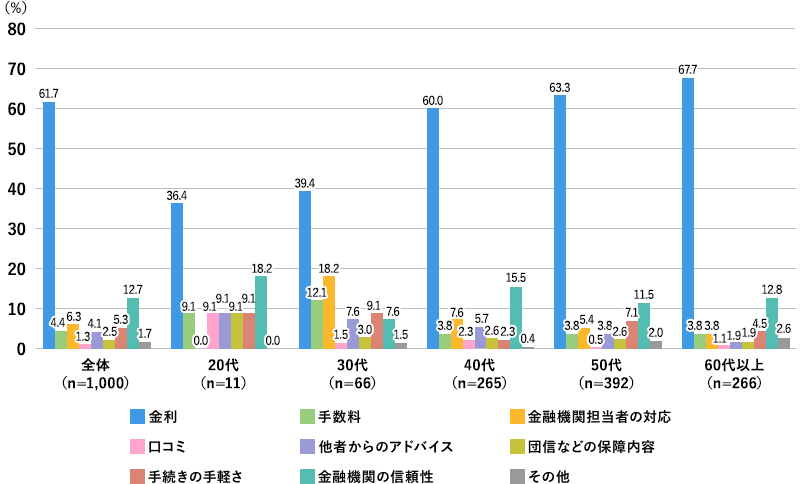

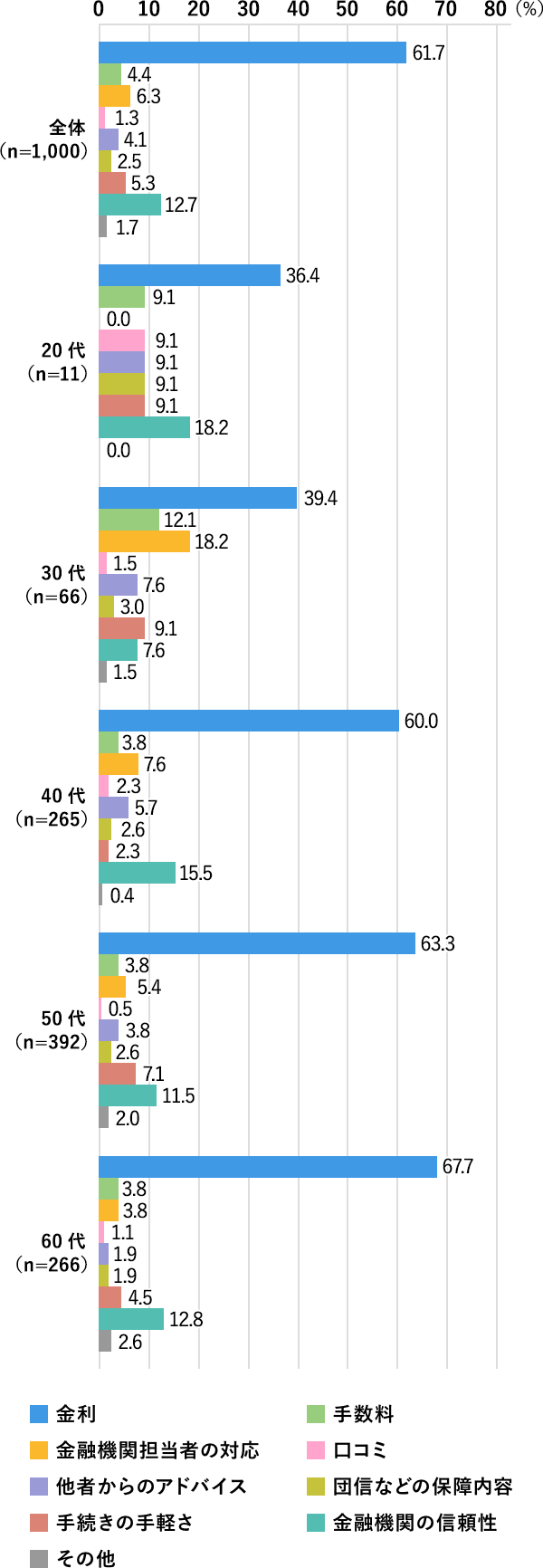

今回の調査対象者は全員が住宅ローン利用経験者ということで、住宅ローンを選んだ際に最も重視したことを伺いました。

第一位は「金利(61.7%)」となり、続く第二位「金融機関の信頼性(12.7%)」の5倍近い回答が集まりました。また、第三位には「金融機関担当者の対応(6.3%)」が続きました。

住宅ローンの返済額に直結する金利を重視して選択されたかたが多いことが分かります。わずかな金利の違いで、総返済額が何十万円、何百万円単位で変わる可能性があるため、少しでも有利な金利条件を提示する住宅ローンを選択するかたが多いようです。

また、第二位、第三位では共通して「金融機関」に関することが挙げられました。完済まで数十年単位と長く付き合うからこそ、金融機関そのものの信頼性に加え、担当者の誠実さ、迅速さ、説明の分かりやすさなどの対応面が重視されているようです。カスタマーサポートなどの借入後のサービス面も意識されているのかもしれません。

年代別に見てみると、20代・30代では「金利」を重視されたかたが4割弱と相対的に少ない結果となりました。一方、他の年代に比べ「手続きの手軽さ(20代・30代ともに9.1%)」を重視する割合が高くなっていますが、オンラインで相談や手続きが可能な金融機関も増えており、借入れまでに何度も金融機関に足を運ぶといった手間を省きたいかたが増えているためではないかと推測されます。

また、「その他(1.7%)」を挙げたかたの回答としては、「不動産屋にまかせた(50代女性)」「指定があり、選べなかった(50代女性)」などといった、住宅の購入先から指定された住宅ローンを契約したという回答も見受けられました。

「もしも改めて住宅ローンを検討し直せるとしたら」という視点で、複数の項目についてどのように考えるかの質問を行いました。調査した項目は「借入金額」、「金利」、「返済期間」、「団体信用生命」についてです。

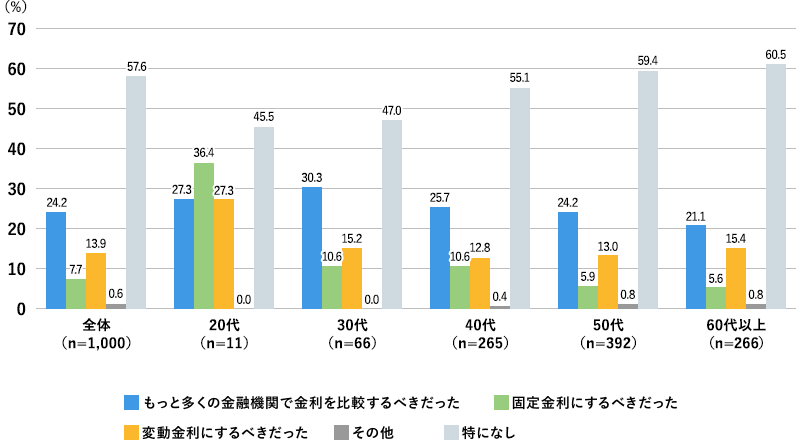

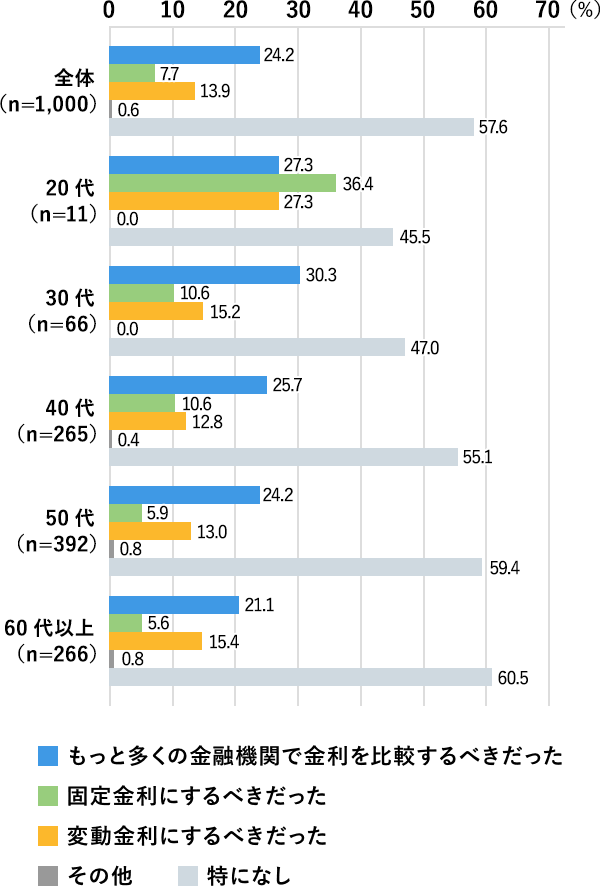

上記調査項目の全てで、検討し直したいことは「特になし」と回答したかたは、全体の43.9%でした。言い換えると「半数以上が何かしら検討し直したいことがある」といえますが、中でも「金利」については検討し直したいというかたが多くなりました。

ではその内訳について見てみましょう。

上位から、「もっと多くの金融機関で金利を比較するべきだった(24.2%)」、「変動金利にするべきだった(13.9%)」、「固定金利にするべきだった(7.7%)」という回答でした。

住宅購入の際、住宅ローンを検討する時間が限られていて、比較に時間をかけられない場合があります。また、金融機関ごとの金利の比較だけではなく、審査自体が通るのかという重要な観点もあります。それに加え、ご夫婦であればどちらの名義で借入れを行うかなど、限られた時間の中で多くの選択が求められます。

これから住宅ローンの利用を検討されるかたは、なるべく早めに情報収集を始めること、事前審査など物件購入の手続きとは別に進められるものは進めておくことなどを意識すると良さそうです。

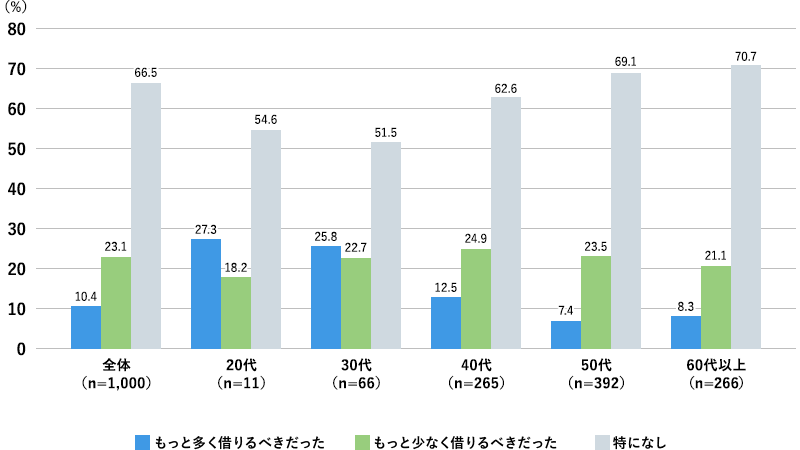

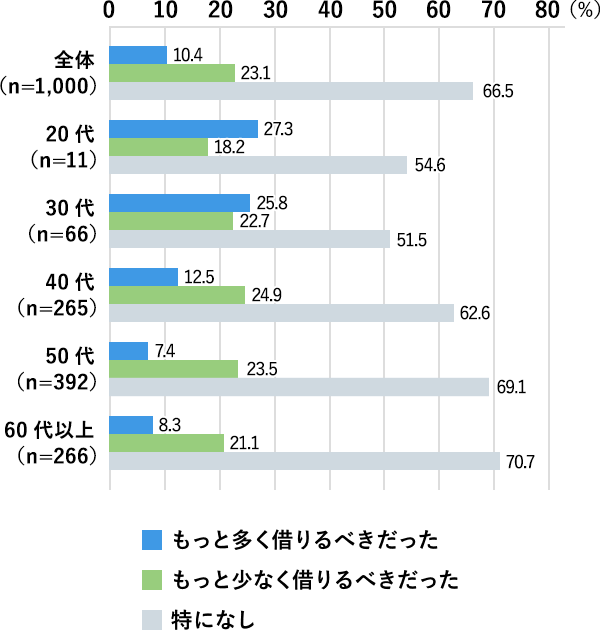

次に、「借入金額」について内訳をみてみましょう。

検討したいことがあるかたのうち、全体では「もっと少なく借りるべきだった(23.1%)」が「もっと多く借りるべきだった(10.4%)」を上回る結果となりました。ただし、年代別で回答が逆転している点が特徴的と言えます。20代・30代では「もっと多く借りるべきだった」が「もっと少なく借りるべきだった」を上回る回答数で、40代以上の年代とは反対の結果となりました。

20代・30代の若いうちはこれからの子育てなどのために手元資金を確保しておきたいところもあり、物件価格を抑え、借入金額を少なめにした結果、後になって手狭となって問題と感じることなどがあるのかもしれません。一方、40代以上の世代においては、返済を続けていく中で、「もう少し借入れを減らしていた方が生活に余裕があった」と感じるかたが増える、などと推測されます。

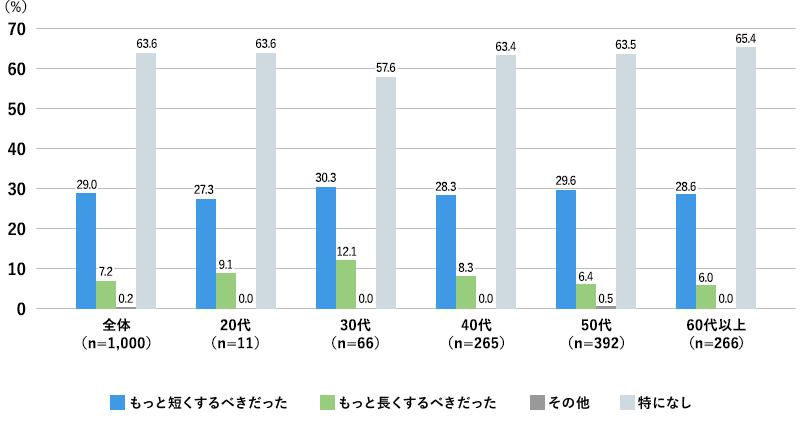

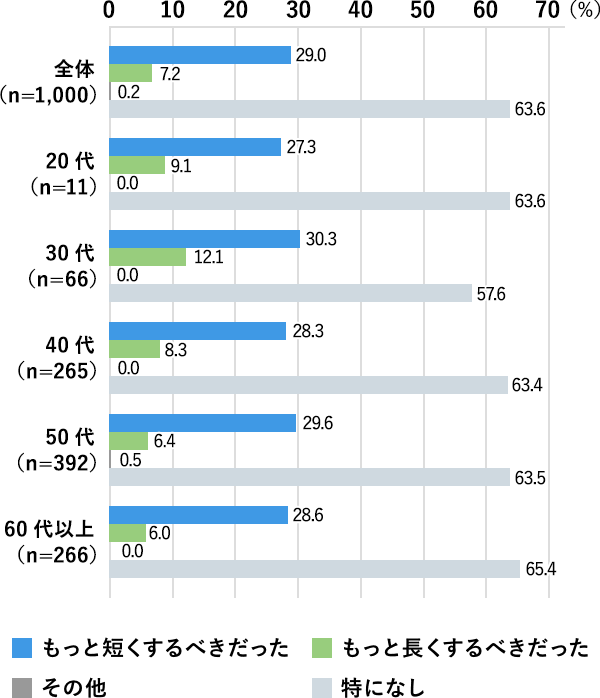

続いて「返済期間」についてみてみましょう。

「もっと短くするべきだった(29.0%)」が「もっと長くするべきだった(7.2%)」よりも多い結果となりました。こちらの結果は年代による差異はあまりみられず、早めに住宅ローンを完済したいという声が全年代で共通して多くなっています。

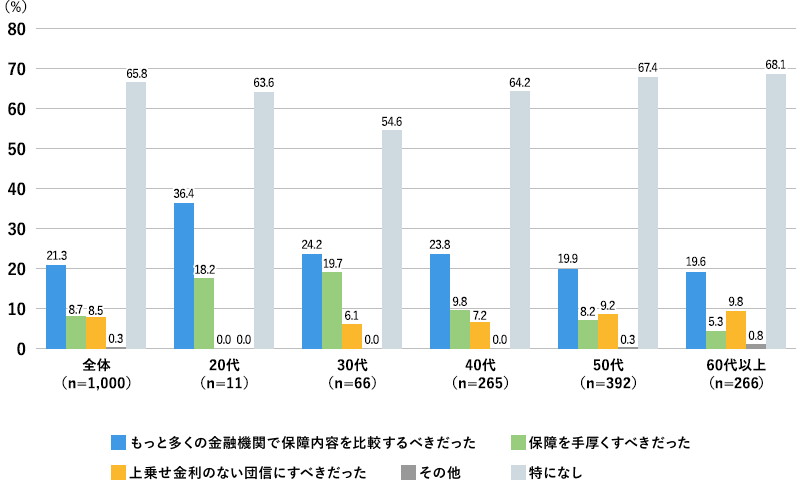

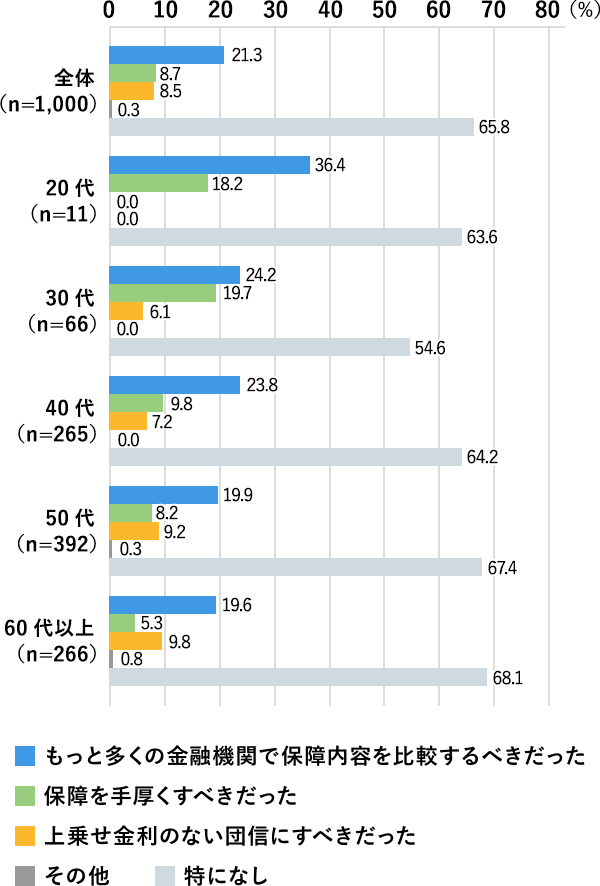

最後に「団体信用生命保険」についてみてみましょう。

検討し直したいことがあるかたのうち、「もっと多くの金融機関で保障内容を比較するべきだった(21.3%)」が最も多く、続いて「保障を手厚くすべきだった(8.7%)」、「上乗せ金利のない団信にすべきだった(8.5%)」となりました。

20代・30代は他の年代に比べて、「特になし」と回答したかたがわずかながら少ない結果となりました。若年層のほうがまだ借入れから日が浅いかたが多い分、万一の際の保障が十分なものなのか気になるかたが多いのかもしれません。

団体信用生命保険は金融機関や住宅ローン商品によって保障内容や支払いの条件などが異なることがありますが、経験者の声によると、このようなポイントを比較する視点も大切と言えそうです。

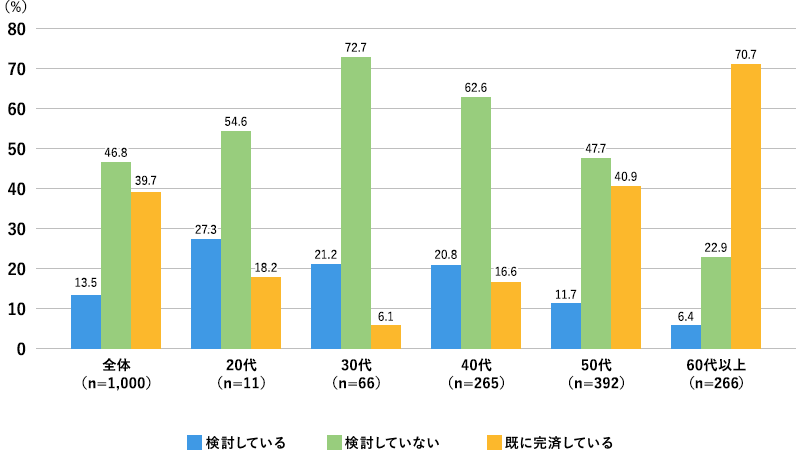

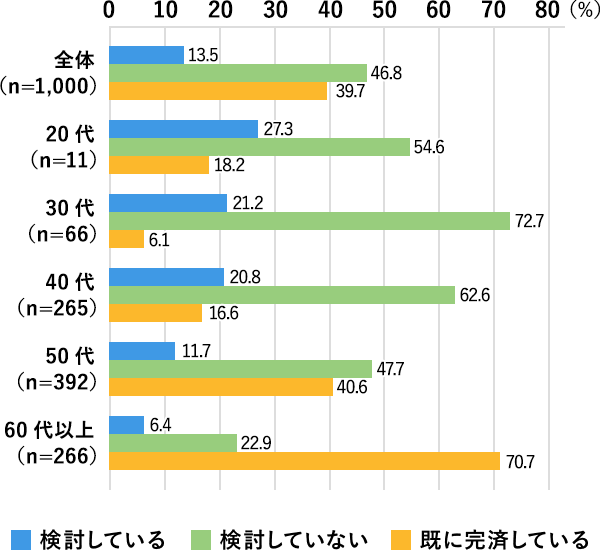

「借換えを検討している」と回答したのは全体の13.5%、既に完済したかたを除けば、5人に1人程度の割合で借換えを検討していることがわかります。第2章のアンケートでは半数以上が何かしらやり直したいことがある、と回答しているものの、実際に借換えを検討しているかたはそこまで多くないようです。

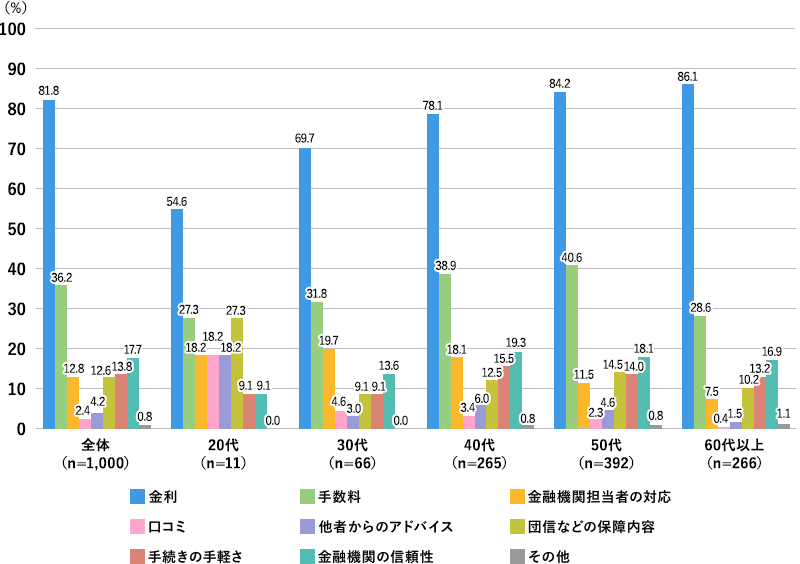

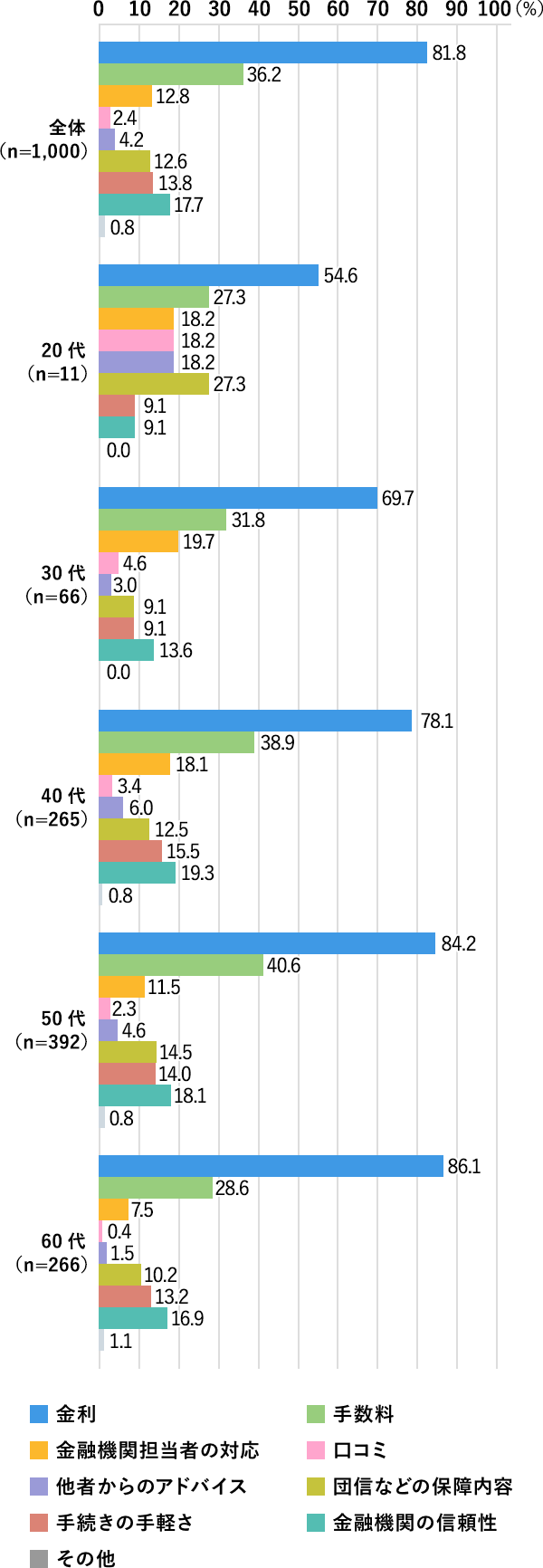

続いて、借換時に重視したいことについて伺いました。

借換時に重視する点は「金利(81.8%)」、「金融機関の信頼性(17.7%)」などが回答として多く上がっており、この点は借入時とあまり変わりがありませんが、借換えの場合は「手数料(36.2%)」、「手続きの手軽さ(13.8%)」などが上位に位置していることが特徴的といえます。

新規の借入時よりも金利や手数料に回答が集まる結果となったことから、借換時のほうがより金銭的なメリットが重視される傾向がある、といえそうです。

また、借換えの場合は「現在借入れをしている銀行での完済手続き」と「借換先の住宅ローンの契約」の2つの手続きが必要なため、手続きの手軽さも重視されるポイントです。これから借換えを検討されるかたは、金利面に加えてこういった部分も比較のポイントとして押さえておくと良さそうです。

以上、「住宅ローン利用経験者1,000人に調査! 借入時に考えておくべきだったこととは?」でした。特にこれから住宅ローンを利用したいと考えているかたにとっては、経験者の声は参考になるのではないでしょうか。

<住宅ローンの選択に関する意識調査>

調査会社:株式会社CINC

調査期間:2021年3月~2021年4月

調査対象:住宅ローンを利用したことのある、25歳以上65歳以下の男女1,000人

調査方法:インターネット