住宅ローンを利用する際に、「保証料」が費用として必要な場合があります。保証料は借入条件によっては100万円を超えることもありますが、これはいったい何を保証するものなのでしょうか?

今回は、住宅ローンの保証料の仕組みと、保証料の2種類の支払方法について、住宅ローンアドバイザーとして活躍される、愛媛住宅ローン相談プラザ代表の片上さんに解説していただきました。

住宅ローンの諸費用のひとつである「保証料」、まずはその仕組みと支払方法から見てみましょう。

住宅ローンにおける保証料とは、住宅ローンを利用するために必要となる場合がある諸費用のひとつで、住宅ローンの債務者がやむを得ず金融機関へ住宅ローンを返済できなくなった際、保証会社に代わりに返済してもらうため、保証会社と保証契約を結ぶ費用です。金融機関や商品によっては、保証料が不要な場合がありますが、その場合は貸倒れのリスクを金融機関が負うことになりますので、その他の条件が厳しくなる可能性があります。

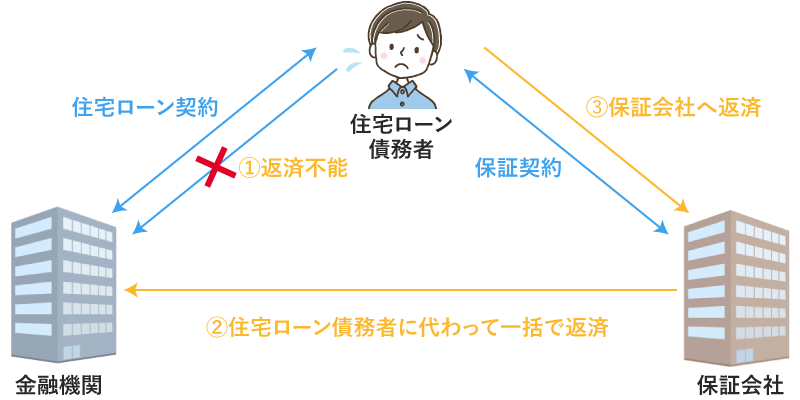

【住宅ローンにおける保証契約のイメージ】

上記の図のように、住宅ローンの債務者がなんらかの事情で返済不能となった場合に、保証会社は債務者に代わって金融機関に残額を一括返済します。ただし、保証会社の返済によって住宅ローン債務者の返済義務がなくなるものではありません。住宅ローン債務者は、返済先が金融機関から保証会社に変更されて、住宅ローンの債務を返済していくこととなります。

フラット35のように、金融機関や商品によっては保証会社による保証が必要ない(=保証料が0 円の)住宅ローンもあります。このような住宅ローンを「融資手数料型」の住宅ローンと分類する考え方があり、その詳細についてはこちらの記事(融資手数料型の住宅ローンのメリット・デメリット│保証料型との違い)で解説しています。

住宅ローンの保証料の支払方法には以下の2 種類があります。

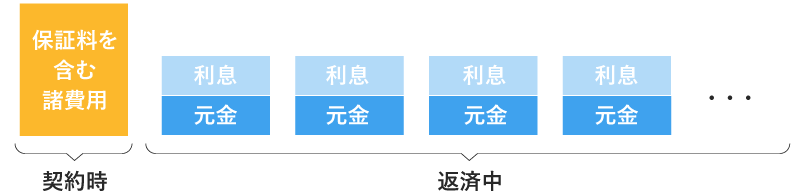

① 一括前払い型(外枠方式)

住宅ローンの契約時に保証料を一括払いする方法です。(以下、「外枠方式」と表記)

【外枠方式のイメージ】

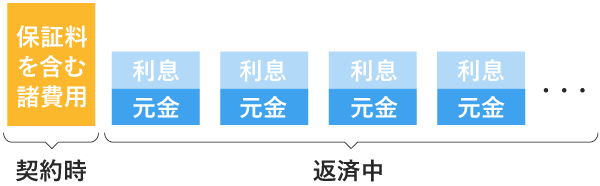

② 金利上乗せ型(内枠方式)

住宅ローンの金利に上乗せして、保証料を毎月の返済額に含めて支払う方法です。(以下、「内枠方式」と表記)

【内枠方式のイメージ】

それぞれの支払方法のメリットとデメリットについて詳しくは、次の章で見ていきましょう。

ここでは、保証料の支払方法である「外枠方式」と「内枠方式」の、メリット・デメリットを見てみましょう。

保証料を契約時に一括で支払うので、内枠方式よりも住宅ローンの毎月の返済金額を抑えられます。また、保証料以外の借入条件・返済方法が同じ場合、内枠方式に比べ保証料の合計金額が小さくなることが一般的です。

住宅ローン契約の際に一括で支払うための、ある程度まとまった資金が必要になります。したがって、他の優先したい支出を予定している場合などには、注意が必要でしょう。

保証料を金利に上乗せして毎月支払うので、外枠方式に比べて借入時に準備する諸費用を抑えることができます。

保証料以外の借入条件・返済方法が同じ場合、外枠方式に比べ保証料の合計金額が大きくなることが一般的です。

それでは、外枠方式と内枠方式の返済金額の総額は、どちらが大きくなるのか、下記の条件であると仮定して試算してみましょう。

【共通条件】

借入金額:3,000 万円

金利:年率1.5%(全期間固定金利)

借入期間:35 年

返済方法:元利均等返済、ボーナス返済なし

①外枠方式 借入金額の2.0%

②内枠方式 借入金利に0.2%を上乗せ

| ①外枠方式 | ②内枠方式 | |

|---|---|---|

| 契約時の保証料 | 600,000円 | 0円 |

| 毎月の返済額 | 91,855円 | 94,822円 |

| 保証料を含めた総返済額 | 39,179,007円 | 39,825,335円 |

※住宅金融支援機構のシミュレーションツールを使用して計算。保証料以外の諸費用は計算に含めていません。

上記の条件で計算すると、保証料を含めた総返済額は外枠方式のほうが少なくなることがわかります。ただし、実際の条件における支払総額の差額については、取扱金融機関にご確認ください。

なお、返済期間中に繰上返済を行うケースにおいては、両方の支払方法ともに保証料を含めた総返済額が変動するので注意が必要になります。外枠方式を選択した場合は、繰上返済によって短縮された期間分に相当する保証料が返戻される場合がありますが、手数料との差し引きで返戻がない場合もあり、その際は当初の負担が減少しません。内枠方式においては、繰上返済によって元金が減少し、以後の保証料の支払額も少なくなります。

繰上返済については、こちらの記事(「住宅ローンの繰上返済とは?」メリット・デメリット、借換えと比較)もご覧ください。

住宅ローンの保証料の支払方法は、ご自身の現在の資金状況や将来の支出の計画に基づいて、よりご自身に合った方法を選択しましょう。

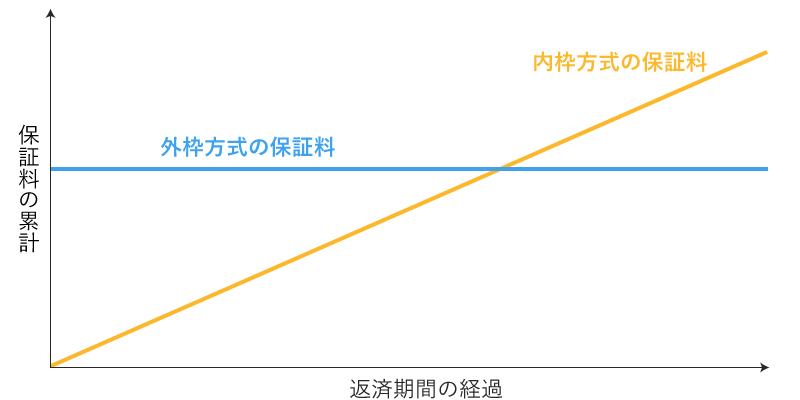

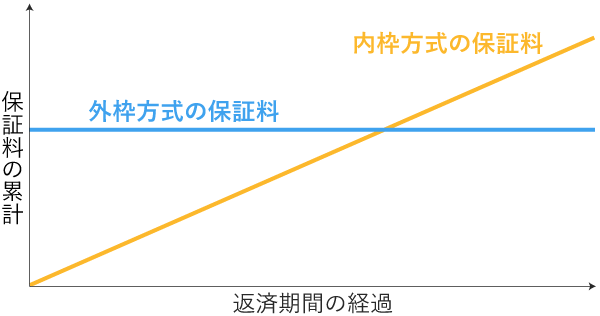

まずは、前の章までで説明した外枠方式と内枠方式の特徴をまとめましょう。外枠方式の場合、相対的に借入時の諸費用は高額になりますが、毎月の返済額を抑えることができます。反対に内枠方式の場合は、相対的に借入時の諸費用は抑えることができる代わりに、毎月の返済額は大きくなります。

【保証料の累計のイメージ】

外枠方式の場合は、内枠方式に比べて毎月の返済額が少ないため、教育資金や老後資金の積立てなど、中長期的に安定した貯蓄をしやすくなります。また、一括で保証料を支払うため、住宅ローンの契約時に資金の余裕があるかた向けの支払方法と言えるでしょう。

内枠方式の場合は、外枠方式に比べて借入時点で準備する資金が少なくて済むため、住宅ローンの借入後に急な出費が発生しても対応しやすくなるでしょう。例えば、借入後に子どもの進学が控えている状況では、私立校に進学するのか公立校に進学するのかなどによって支出額が予想しにくいので、手元資金を多めに残しておくという考え方もあるでしょう。ただ、もし将来、住宅ローンが返済不能になる状況となるならば、教育計画なども見直さざるをえなくなると考えられます。全体的に無理のないライフプランであるか、しっかりと検証しておくべきと言えます。

外枠方式か内枠方式か、いずれにしても、借入時点の手元資金や、将来予定される支出などのライフプランを考慮し、ご自身に合った支払方法を選択することが重要となります。

内枠方式と外枠方式を比較するうえでは、「どの時点で、いくら必要なのか」を知っておくことが大切です。そのためには、銀行などの金融機関が提供するシミュレーションツールなどを使って、返済計画を立てるとよいでしょう。

最後に、保証料に関連して住宅ローンを比較する際のポイントについてお伝えします。

複数の住宅ローンを比較する際には、保証料だけではなく融資手数料(融資事務手数料や事務取扱手数料等と呼ばれることもある)などの、全体の諸費用がいくらかかるのか把握することが大切です。

保証料あるいは融資手数料のみが相対的に高いからといって、必ずしも住宅ローンの諸費用も含めた総返済額が大きくなるとは限りません。保証料や融資手数料、団体信用生命保険の保険料などの諸費用、そして金利水準も比較してシミュレーションし、検討することが重要となります。

そして、今後のライフプランに照らしあわせ、返済に余裕を持てる借入方法の選択をされることが望ましいでしょう。