住宅ローンの「借換え」とは、住宅ローンの返済期間中に、利息軽減などの効果を得るため、別の住宅ローンに借り直し、現在借りている住宅ローンを一括返済することを指します。

しかし、借換後の住宅ローンの借入金利が現在の借入金利より低い場合でも、必ずしも借換えによってメリットが生じるとは限らないため、効果を事前に試算することが大切になります。そのために、まずはある程度の条件の目安を知っておくと判断しやすくなるでしょう。

今回は、住宅ローンの借換えを判断する際に目安となる条件や、借換えのメリットと注意点について、株式会社住宅相談センターの吉田貴彦社長に、ご説明いただきました。

住宅ローンの借換えによってメリットが生じるかどうか検討する際、「金利差」「残りの返済期間」「住宅ローン残高」の3つの条件に基づいて確認すると判断しやすくなる、と吉田社長は話されます。

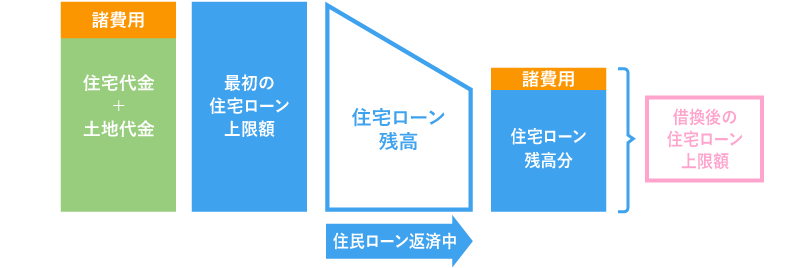

後半で詳しく説明いただきますが、住宅ローンの借換えには手数料などの諸費用が必要です。したがって、【借換えによる利息軽減効果 > 借換えにかかる費用】とならなければ、借換えによるメリットが生まれません。これを知るための目安として、上記3つの条件が挙げられるということです。

それでは1つずつ、具体的に吉田社長に解説いただきましょう。

2016年以降のマイナス金利政策の影響もあって、それ以前に住宅ローンを借入れていた場合、現在の住宅ローン金利のほうが低いというケースは少なくないと考えられます。返済中の住宅ローンの金利が、検討している借換後の住宅ローンの金利と比較して高い場合は、借換えをすることで利息が軽減されて総返済額を減らすことができる場合があります。

目安としては、借換後の住宅ローンの金利が、借換前の金利よりも年1.0%以上低いことが、条件の一つ目となります。

住宅ローンの借換えにかかる費用は、金融機関や条件により異なりますが数十万円かかることがあります。これを上回る利息軽減効果を得るための目安が、年1.0%以上ということです。

住宅ローン借入時より現在の金利水準のほうが低い場合でも、住宅ローンの残りの返済期間が短くなると、借換えによる利息軽減の効果が小さくなってしまう場合があります。

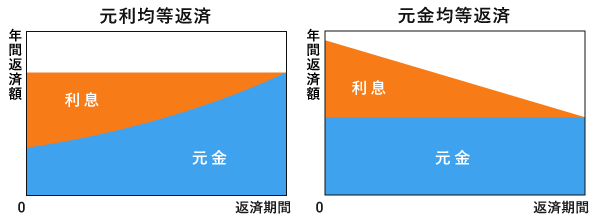

これは、下のイメージ図の通り、元利均等返済方式、元金均等返済方式ともに、住宅ローンの返済開始当初から返済が終わりに近づくにつれて、支払利息額が少なくなるためです。なるべく早めの、支払利息額が多いタイミングで借換えをすることで、メリットが出やすくなります。

【返済額内訳のイメージ】

目安としては、残りの返済期間が、10年以上あることが、条件の二つ目となります。

残りの返済期間が10年未満の場合、借換以降に軽減できる利息が少なくなるため、支払利息の軽減メリットが借換えにかかる費用をカバーできないことが多くなります。ご検討の際は、しっかりと事前に試算しましょう。

住宅ローン残高が少ない場合、借換えによる利息軽減効果を得られないことがあります。これは、「条件② 返済期間」が10年未満の場合と同様、住宅ローンの借換えをしても借換えにかかる費用をカバーできない場合があるためです。

目安として、住宅ローン残高が1,000万円以上あることが、条件の三つ目となります。

残高が1,000万円未満の場合、残りの返済期間で支払う利息が小さくなり、比較すると借換えにかかる費用の方が大きいことが多くなりますので、こちらもよくご確認ください。

上記の3つの条件はあくまで目安であることに注意が必要です。現在の借入条件と借換後の条件によっては、いずれかを満たしていなくてもメリットが生じる場合があります。逆に、目安とする範囲内であっても、メリットとならない場合もあります。

実際の借換えによるメリットの計算は、金融機関によってはホームページ上にシミュレーションを公開しているところもあるので、それを利用して試算してみるのも良いでしょう。また、金融機関に相談するのも選択肢のひとつです。

前章では、主に住宅ローンの借換えによる利息軽減の効果が生じる条件について見てきましたが、それ以外にも次のメリットが期待できます。同じく吉田社長に説明いただきました。

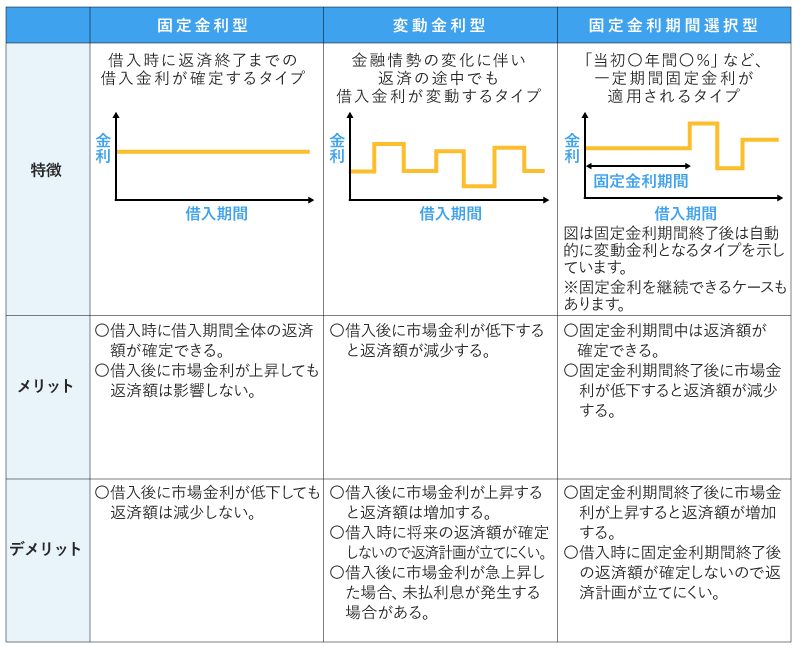

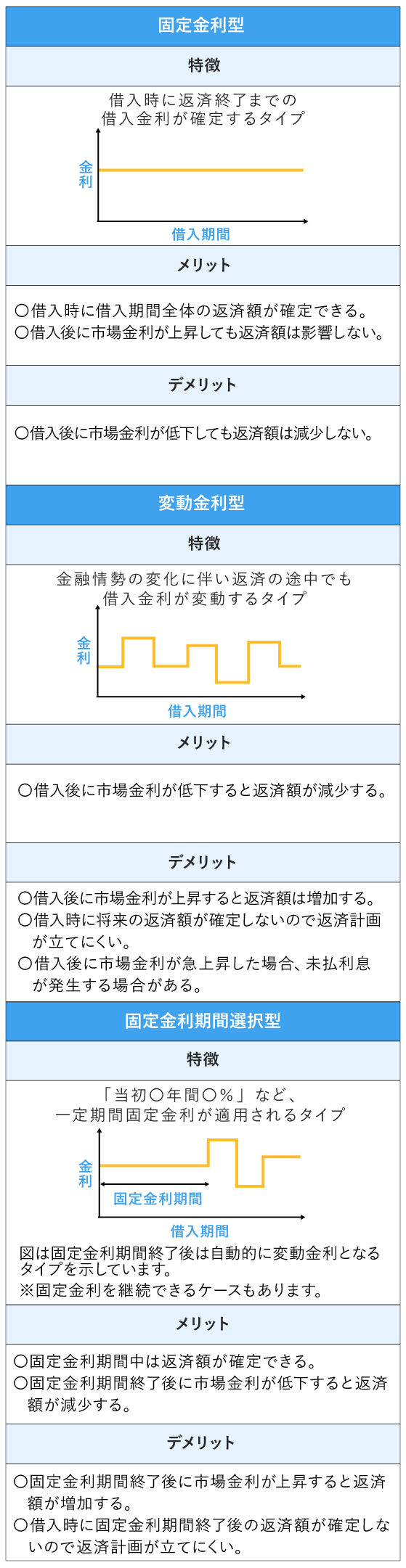

借換えでは、現在利用している住宅ローンの金利タイプを、別の金利タイプの住宅ローンに変更することができる場合があります。例えば、金利動向を見て今後金利が大幅に上昇する可能性が高いと予想されるなら、変動金利型からフラット35などの固定金利型の住宅ローンに借換えることで、金利変動リスクを軽減できます。

反対に、今後金利上昇の可能性が低いと予想される場合に、固定金利型から変動金利型に変更するという考え方もあるでしょう。

なお、フラット35を利用中のかたは、より金利の低いフラット35に借換えることもできます(※)が、フラット35以外の住宅ローンをご利用中のかたは、同一金融機関内での借換えができない場合があるのでご注意ください。

金利タイプの詳細についてはこちらの記事(「住宅ローンの金利とは? 特徴と種類、選択時のポイント」)もご覧ください。

※ フラット35(保証型)からフラット35(保証型)への借換えはできない場合があります。

(出所:住宅金融支援機構ホームページを基にSBIマネープラザが作成)

団体信用生命保険(以下、「団信」)とは、住宅ローンの契約者が返済期間中に死亡または所定の高度障害状態となるなどの所定の状況となった場合に、住宅ローンの残高が保険金で完済されて0円となり、その後の返済が不要になる制度です。

住宅ローンを借換える場合、借換先金融機関の団信へ加入し直すことが条件であることが一般的です。金融機関が変われば取扱いの団信などの保障内容も異なり、死亡や高度障害状態以外の要因でも、住宅ローンの返済が全額または一定期間免除される場合があります。

3大疾病に加えて、糖尿病や高血圧症などにも対応する8大疾病保障付き団信などを取扱いしている金融機関もあるようです。

ただし、団信によっては年齢や申込時点での健康状態によっては加入できず、借換え自体も不可となる場合や、団信加入のために借入金利に0.1%~0.3%程度上乗せされる場合があり、注意が必要です。また、借換前の金融機関の団信のほうが手厚い保障内容であることもあり得るのでこの点も注意しましょう。

金融機関によっては、現在利用している住宅ローンの残りの返済期間を、より長く設定して借換えできる場合があります。例えば、現在の残り返済期間が20年である場合に、借換えによって返済期間を5年間延長して25年とするようなケースです。

このように返済期間を延ばすことで、毎月の返済額を下げることができますが、返済する利息の合計額が増えることで総返済額が大きくなることに注意が必要です。

金融機関によっては、リフォーム工事の費用について、住宅ローンの借換えに合わせて、上乗せして融資を受けられる場合があります。

リフォーム費用を含めて住宅ローンを借換える場合、金融機関が様々な条件を定めています。リフォーム費用の支払いが「いつ・いくら」必要か工事業者に確認しておき、金融機関の定める条件で利用できるのか事前に把握しておきましょう。

次に、住宅ローン借換えの際の注意点について見ていきましょう。借換えのメリットだけではなく次の注意点についても吉田社長に説明いただきました。

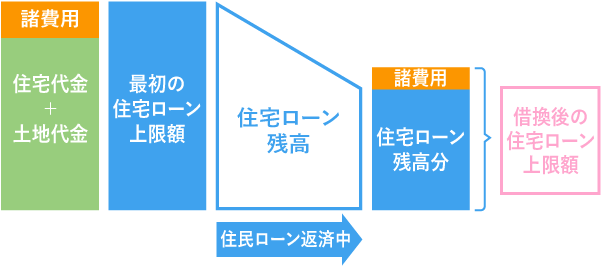

住宅ローンの借換えには、借換先の住宅ローンに関する費用の他に、現在借入れている住宅ローンの完済に関する費用が必要になります。条件によっては、諸費用の額が利息軽減効果の額を上回るケースがあるので注意が必要です。

一般的な住宅ローンの借換えに必要な諸費用は、次のものが挙げられます。

以上の費用のうち一部は金融機関や商品によっては不要な場合もあります。元金、または利息に含めている場合もありますので、ご確認下さい。また、現在返済中の住宅ローンの借入時に保証料を一括支払いしている場合、返戻金が発生する場合もあります。実際に必要な費用等はそれぞれの金融機関にご確認ください。

原則、新規の住宅ローンの借入れと同様に、借換時にも審査を受けなければなりません。その際、住宅ローンの担保となる住宅の価値が購入時と比較して変動している場合や、転職などで申込人本人の収入が変わった場合などには注意が必要です。

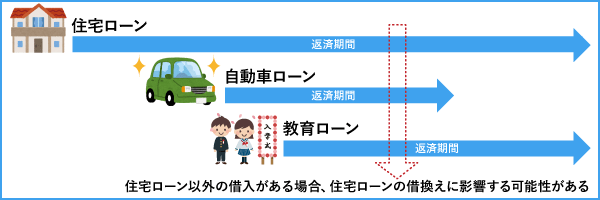

また、現在利用している住宅ローンの審査を受けた時期以降に、教育ローンや自動車ローンなどを新たに借入れた場合には、借入可能額が減少する場合があります。

前述の、「2-2.団体信用生命保険などの保障内容を見直すことができる」でも触れた通り、住宅ローンを借換える場合、借換先の金融機関で団信へ加入し直すことが条件である場合が一般的です。そのとき申込者の健康状態によっては加入できないことがあります。この場合、取扱条件を団信加入必須としている住宅ローンでは、その住宅ローンは利用できません。

団信加入が任意の住宅ローンとしては、住宅金融支援機構のフラット35などが挙げられますが、選択肢は狭まりますので注意しましょう。また、団信に加入せず住宅ローンを利用した場合、返済中に万が一のことがあれば家族に返済義務が残るので、この点も気を付けておきたいポイントです。

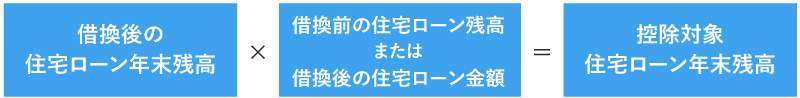

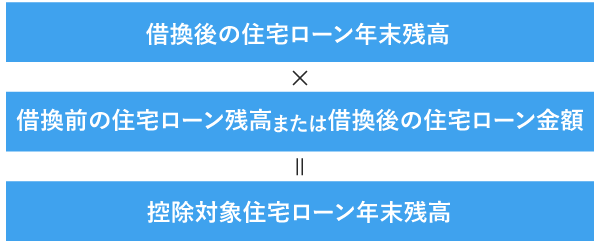

住宅ローンの諸費用などを元金に含めて借換えて住宅ローンの借入額が増えた場合、あるいは借換時に借入額を減らして借換えた場合など、住宅ローンの借入額が増減する場合は、控除対象額の再計算が必要です。

【借換えによって住宅ローンの借入額が増える場合】

調整後の控除対象額は次の計算式によって計算し、控除申告書の年末残高欄に記入します。

※1円未満の端数が出た場合には特に規定がないため、切り上げ、切り捨てどちらでも問題ありません(住宅ローン控除額は100円未満を切り捨てるため端数処理による影響はないため)。

借換えによって住宅ローン残高が減った場合は、借換後の住宅ローンの年末残高がそのまま控除対象額になります。

その他、住宅ローンの借換えに関する手続きについては、こちらの記事(「住宅ローン借換えの流れ メリット・デメリットから注意点まで」)でも紹介していますので、あわせてご覧ください。

この記事では、住宅ローンの借換えによって利息軽減のメリットが生じる目安として3つの条件について説明しましたが、他にもライフスタイルの変化にあわせて住宅ローンの借換えを検討する、という考え方もあるのではないでしょうか。

例えば、お子様が誕生したときや進学したとき、ご自宅のリフォームを検討されるとき、お子様が独立して別々に暮らすようになったときなどがポイントになるかもしれません。住宅ローンは毎月の固定費ですから、こうした家計の状況が変わるようなタイミングに、住宅ローンの借換えを検討されるのもよいのではないでしょうか。

また、ここに記載したこと以外にも、借換えに関することでいろいろお知りになりたい場合は、金融機関にご相談されることも選択肢となるでしょう。

住宅ローンを借換える「目安」や「条件」を知りたいかたへ

SBIマネープラザの店舗では、住宅ローンに詳しいスタッフがわかりやすく説明します。ご予約することで待ち時間もなくご相談いただけます。