近年は「資産運用」という言葉を見聞きする機会が増えたと思いませんか?少し前なら「投資」という言葉が使われていた場面でも、「資産運用」に置き換わってきた印象があります。

今回は、「資産運用」が気になっているので検討したいなと思っている皆様に、資産運用とは何なのか?リスクの考え方は?自分に合った商品は?など社会保険労務士の川部紀子さんにご説明いただきます。

まずは資産運用とは何なのか、なぜ資産運用が今注目されているのかを考えていきましょう。

資産運用とは、自分のお金などの資産を預貯金やその他金融商品等を利用して貯めたり増やしたりすることです。大きく分けて「貯蓄」と「投資」があり、本来はどちらも資産運用の方法ですが、主に「投資」を指すことが多いです。

「投資」は、未経験の人も多く、難しそう、リスクが心配、お金持ちのやることでは?などさまざまなハードルを感じているかたもいるかもしれません。「投資」という言葉より「資産運用」の方がマイルドに感じる効果もあるかもしれませんね。

筆者が考える「投資が注目されている理由」の中から3つをご紹介します。

①資産を「増やしたい」と考える人が増えてきた

「昔の定期預金は5%、6%が当たり前だった!」と聞きますが、今は預金に預けても金利が低くほとんど増えません。また、かつてほど給料は上がりませんが、物価が上がっているものが多く、税金や社会保険料の負担額も上がっています。そのため将来が心配なかたも多いのではないでしょうか。

②国が「投資をしやすい仕組み」の整備を進めている

税金面での優遇のある制度が拡充しています。

NISA、確定拠出年金(iDeCo、企業型)は税制優遇があります。

これらの制度を国や金融機関、専門家が積極的に紹介することで知られてきました。

③ネット証券会社など少額でも投資ができる環境が充実してきた

投資というとお金持ちが証券会社に出向くイメージがありませんか?今は、身近な銀行などの金融機関やネット証券会社などを通じ、証券会社に出向くことなく少額でも投資をできる環境が拡がっています。

資産運用と聞くと「リスクが心配」というかたは多いのではないでしょうか。資産運用における「リスク」は日常生活で使う「危険」と違う意味合いを持っているので確認していきましょう。

「リスクが心配」というかたは多いのではないでしょうか。資産運用における「リスク」は日常生活で使う「危険」と違う意味合いを持っているので確認していきましょう。

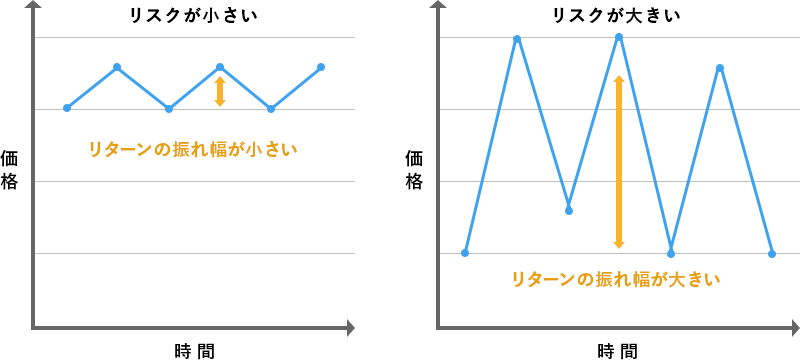

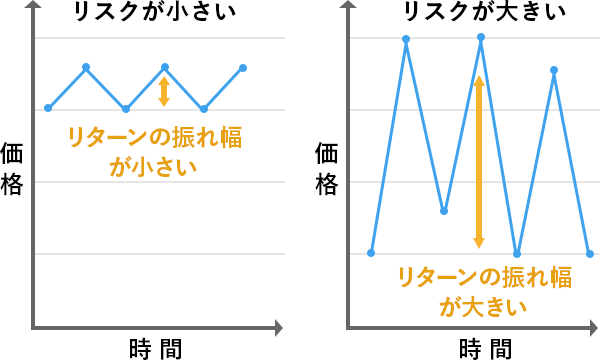

投資運用の世界でリスクとは、「リターンの振れ幅」、つまり値動きの大きさを指すことが一般的です。一方、「リターン」は、投資によって得られる損益のことを指します。

リスクとリターンは比例する傾向があるため、ハイリスクであればハイリターン、ミドルリスクであればミドルリターン、ローリスクならばローリターンと言われています。

投資する「資産の種類」としてあげられる主なものには、リスクが小さいと考えられる順に預貯金、債券、REIT(リート、不動産投資をする仕組み)、株式があります。それぞれの内容を詳しくわからずとも、この順番を覚えておくと仕組みや商品を選びやすくなります。

また、同じ資産でも国内と外国のものがあります。外国のもの(外貨預金、外国債券、外国REIT、外国株式など)の方が、円高と円安の関係で発生する値動きの「為替リスク」が加わるため、リターン・リスクが大きくなると考えるのがセオリーです。

仮想通貨(暗号資産)も話題になりましたが、値動きの大きさなどから投資というより投機と考えるべきでしょう。

先に挙げた債券、不動産(REITを含む)、株式などの資産を直接購入する方法もありますが、さまざまな仕組みを活用する便利な方法もあります。

・債券投資とは?

国、都道府県や市町村、会社などにお金を貸す方法です。約束の利子を受け取り、約束の期日に返してもらうのが基本です。途中で売却すれば、利益が出ることも損失が発生すること

・不動産投資とは?REIT投資とは?

土地や建物を購入して地代や家賃を受け取ったり売却する伝統的な方法があります。

また、今は直接購入するのではなく小口化された「REIT(リート)」に投資をする方法もあります。これは、私たち投資家は、多くの不動産を持ち運用する特別な法人(不動産投資法人)に投資をし、その法人が得た家賃や売却益などを受け取るものです。

・株式投資とは?

株式会社に出資すること。株式会社で利益が出れば配当としてお金を受け取れる可能性があります。また、売却するのであれば、その日の株価によって利益が出ることも損失が発生することもあります。

債券、不動産(REITを含む)、株式を選んで直接購入する投資の方法もありますが、「投資信託」という仕組みを活用する方法があります。投資信託は、運用会社を通じて間接的に投資をする方法でとてもポピュラーです。

投資信託のカテゴリーはざまざまです。例えば、「国内株式型」の商品であれば、その商品を購入した人たちのお金をまとめた大きな金額で、運用会社が日本の株式会社の株を選んで投資をしてくれます。「外国REIT型」の商品であれば、運用会社が海外のREITに投資をしてくれます。

「バランス型」といって、運用会社が国内外の債券や株式などに幅広く分散投資をしてくれる商品もあります。

資産運用の中でも非常にリスクが高い仕組みといえば、「FX」が挙げられます。為替の値動きを利用した商品で、値動きに加えてさらに何倍もの動きをする仕組みが組み込まれているため知識なしで活用するのは難しいと考えられます。

はじめての投資であれば、税制面での優遇が受けられる次の制度を活用する方法があります。

①NISA(NISA、つみたてNISA、ジュニアNISA)

通常は投資の収益(売却して得た利益や受け取った配当に)対して約20%の税金がかかるのですが、この税金がかからない制度です。

成人をされたかたは、NISAかつみたてNISAのいずれかをを選ぶ必要があります。株式を購入したい場合はNISAのみで買付可能です。投資信託はいずれでも買付可能です。

②確定拠出年金(企業型、個人型=iDeCo)

NISA同様の税制優遇がありますが、確定拠出年金には投資信託と元本確保型の商品もあり、元本確保型商品の利息などにも約20%の税金がかかりません。加えて掛金に税金がかからないという優遇もあります。 最短60歳まで引き出せないので老後資産の形成に活用ができる制度です。

通常の預貯金とは別に、初めて投資に挑戦することを前提にご自身に合った資産運用の方法を考えるポイントをお伝えしていきます。

本来であれば投資の収益には約20%の税金がかかります。しかし、税制優遇があるNISAや確定拠出年金(企業型・個人型=iDeCo)制度を活用することで、その税金はかかりません。

また、確定拠出年金は老後に受け取る際に一定額を超えると税金がかかりますが、積み立てている間の掛金にも税金がかからない優遇もプラスされます。投資を行っているときの税制優遇は、確定拠出年金、NISA、その他金融商品の順となるでしょう。

「増えたらすぐ使いたい」「老後の資産形成の準備をしたい」など目的はそれぞれですが、考えるポイントは「期間」です。短い期間であれば、スマートフォンなどで売買しやすいネット証券での投資、その次に一般NISA、少し長く考えるならつみたてNISA、老後を目指すなら確定拠出年金(企業型・個人型=iDeCo)の順で考えると良いでしょう。

商品を決める際に役立つのはリスク許容度という考え方です。一般的にリスク許容度が高い、つまり値動きに耐えられるのは、年齢が若いなど長くできるかた、預貯金が多いなど資金面に余裕があるかた、本や記事などをよく読んでいるなど知識豊富なかた、値下がりしても冷静でいられるかたはリスク許容度があると考えられています。その場合、前述のリターン・リスクの順を参考にご自身にあったリスクの商品を採用する方法があります。

初めての投資を検討しているかたを想定して、資産運用についての大枠をお伝えしました。

次の段階としては、制度や仕組みごとのルールや手数料なども確認した上でアクションとなるでしょう。

投資は、自分の資産形成のためだけでなく、日本や世界の経済成長に貢献するという意味でも社会的にも意義のあることだと考えられます。

正しく理解して、ご自身に合った方法でスタートできることを願っています。

FP・社労士事務所 川部商店 代表

大手生命保険会社で勤務した後にFP事務所を開業。現在はファイナンシャルプランナー、社会保険労務士として相談業務はもとより、講演・セミナー講師、大学の非常勤講師、各種執筆、テレビ・ラジオ出演、YouTubeでの動画配信などを通じて身近なお金に関する気付きを提供するさまざまな活動も行っている。

近著に『得する会社員 損する会社員』(中央公論新社)がある。

【保有資格】社会保険労務士/CFP®