2,000万円の住宅ローンを組むにはどれくらいの年収が必要なのでしょうか。目安となる年収はあるものの、実際の返済の負担は、住宅ローンの適用金利や返済期間などの条件によって変わります。そのため、適正な住宅ローン返済額についての考え方を理解することが大切です。

また、住宅ローンの返済は長期間に及ぶため、家計の変化や金利上昇の可能性も含めて判断する必要があります。

本記事では、2,000万円の住宅ローンを組むために必要な年収の目安と併せて、次の点についても解説します。

・2,000万円の住宅ローンに必要な年収の決まり方

・2,000万円の住宅ローンの返済シミュレーション

・住宅ローン審査に通りやすくなるポイント

・無理なく返済するコツ

ぜひ参考にしてください。

2,000万円の住宅ローンを組むために必要な年収の目安はどれくらいなのでしょうか。

年収に対していくらまで住宅ローンを借りられるか(借入可能額)は、それぞれの金融機関の審査基準によって異なります。

2,000万円の住宅ローンの場合、年収が250~260万円程度あれば借りられる金融機関もあります。ただし、余裕をもって返済するためには、年収330万円以上が理想です。

借入可能額はあくまで金融機関の基準によって決まるものであるため、それが必ずしも無理なく返済できる金額であるとは限らない点には注意が必要です。

また、住宅購入の資金として、物件の購入費用以外に不動産会社への仲介手数料や登記費用、住宅ローン手数料などの諸費用も必要となります。準備できる自己資金と併せて、無理なく返済できる借入金額となっているかをしっかりと確認しましょう。

2,000万円の住宅ローン返済に必要な年収はどのように決まるのでしょうか。

住宅ローンの借入金額に対して必要な年収を知る基準として、「年収倍率」と「返済負担率」があります。

年収倍率とは、住宅の所要資金が世帯収入の何倍かを示す指標です。住宅金融支援機構のフラット利用者調査によると、購入する物件によって違いはあるものの、年収倍率は5.7倍~7.7倍となっています(出典:住宅金融支援機構「2023年度フラット35利用者調査」)。

ただし、これは、土地、建物の取得費用に対する倍率です。マイホーム購入時に一定の頭金(自己資金)を準備していることから、住宅ローンの借入金額が年収の何倍かで考えると5倍~7倍が目安といわれています。

ただし、年収倍率には、実際に住宅ローンを組む際の適用金利や借入期間などの条件は反映されません。そのため、あくまでも目安として考えておくとよいでしょう。

一方、金融機関の審査項目としても取り入れられている基準が「返済負担率」です。

返済負担率とは、1年間の返済額が年収に占める割合です。

返済負担率(%)=年間の返済額÷前年度年収×100

たとえば、年収400万円で住宅ローンを含めた返済額が年間120万円の場合、返済負担率は30%(120万円÷400万円×100)となります。

一般的に、無理なく返済できる返済負担率の目安は25~30%以内とされています。

2,000万円の住宅ローンを借り入れする際の毎月の返済額や年間の返済額は、適用金利や返済プラン(返済期間など)によって変わるため、返済負担率が無理のない範囲に収まっているか確認してみましょう。

一方、融資する側である金融機関の審査では、多くの場合、年収区分ごとに返済負担率を設けています。たとえば、住宅金融支援機構のフラット35では、返済負担率を次のように設定しています。

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 返済負担率 | 30%以下 | 35%以下 |

各金融機関によって基準が異なるため、利用する住宅ローンによっては、希望する金額での借り入れが難しい場合もある点には注意しましょう。

年収別の借入可能額の目安を知りたい方は、こちらの記事もご覧ください。

>> 【早見表】住宅ローンの借入可能額は? 計算方法と借入適正額の決め方

それでは、現在(2024年9月)の金利水準で2,000万円の住宅ローンを借りる場合、どのくらいの総返済額となるのでしょうか。頭金がある場合とない場合で返済期間別にシミュレーションしました。

【毎月の返済額と総返済額のシミュレーション】

下表は、変動金利、年率0.375%で2,000万円を借り入れた場合の返済額をまとめたものです(返済方法は元利均等返済・ボーナス返済なし)。

| 返済期間 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 25年 | 6万9,850円 | 2,096万円(総利息額96万円) |

| 30年 | 5万8,747円 | 2,115万円(総利息額115万円) |

| 35年 | 5万819円 | 2,135万円(総利息額135万円) |

返済期間25年と35年を比べると、毎月の返済額の差はおよそ1万9,000円です。返済期間が短いほど毎月の返済額が多くなる一方、総返済額は利息負担が減る分およそ39万円少なくなります。

返済期間が短ければ完済時期も早まります。なかには定年やリタイア時期に合わせて短い返済期間で住宅ローンを組みたいと考える方もいるでしょう。

そのような方も、長期間に及ぶ住宅ローン返済においては、金利上昇のリスクを含め、住居費の負担が大きくなり過ぎないかをしっかりとチェックすることが大切です。

借入当初は問題なくても、家庭によっては子どもの進学など、教育資金が必要となる時期もあるでしょう。そのため、長期の視点で返済計画を考える必要があります。

また、返済期間が短いほど年間の返済額が増え、返済負担率も上がります。返済期間は住宅ローン審査にも影響する点を踏まえておきましょう。

【頭金を500万入れた場合の毎月の返済額と総返済額のシミュレーション】

下表は、500万円の頭金を入れた場合(住宅ローン借入金額1,500万円)の返済額です。前掲と同様に、変動金利、年率0.375%(返済方法は元利均等返済・ボーナス返済なし)でシミュレーションしてみました。

| 返済期間 | 毎月の返済額 | 総返済額 |

|---|---|---|

| 25年 | 5万2,388円 | 1,572万円(総利息額72万円) |

| 30年 | 4万4,060円 | 1,586万円(総利息額86万円) |

| 35年 | 3万8,114円 | 1,601万円(総利息額101万円) |

500万円の頭金を入れることで、頭金なしの場合と比べ、毎月の返済額をおよそ12,000円~17,000円抑えることができます。借入金額が少ない分、利息負担も少なくなります。

また、返済期間の違いによる毎月返済額の差も、頭金なしの場合と比べると小さくなっています。

頭金を入れることで返済負担率が下がるだけでなく、融資率も下がります。融資率とは、住宅ローン借入金額が物件価格に占める割合を示すものです。

たとえば、2,000万円の物件を購入する際の住宅ローン借入金額が1,500万円であれば、融資率は75%(1,500万円÷2,000万円×100)となります。

フラット35のように、融資率によって住宅ローン適用金利が変わる商品もあるため、頭金の有無によって適用金利が変わる可能性があります。

借入金額や毎月の返済額など、自分に合った条件でシミュレーションしてみたい方は、こちらのサイトをご活用ください。

2,000万円の借り入れを検討する際には、押さえておきたいポイントがいくつかあります。

ここでは、審査に通りやすくなるポイントと、無理なく返済するコツについて解説します。

自己資金を入れて頭金を増やすことで、審査に通りやすくなります。

多くの金融機関では、土地や建物の購入費用だけでなく、諸費用も含めた金額を借り入れることができるため、自己資金が少なくてもマイホーム購入は可能です。

ただし、自己資金を入れて借入金額を減らすことができれば、返済負担率や融資率が下がるため、ローン審査にはプラスに働きます。

病気やケガなど、万が一の際の生活防衛資金や、近い将来の使い道が決まっている資金を除き、無理のない範囲で自己資金を準備するとよいでしょう。

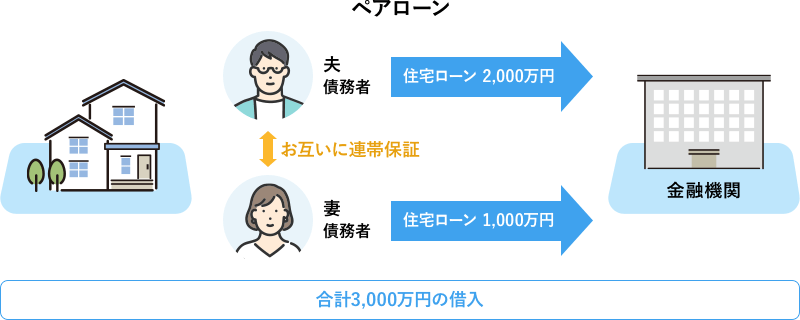

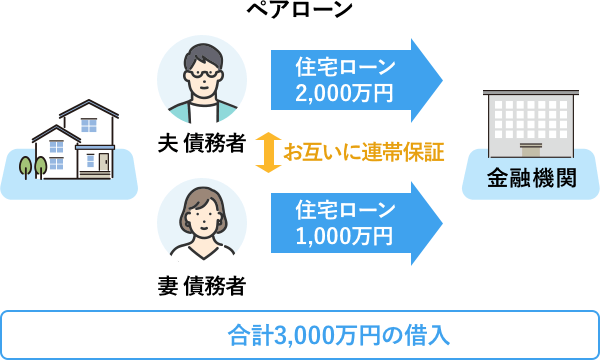

ペアローンの利用は審査上有利に働きます。

ペアローンとは、住宅購入に必要な資金に対して、共働きの夫婦や親子で二本の住宅ローンを組む方法です。たとえば、夫と妻それぞれの収入に対して1,000万円ずつ住宅ローンを組み、合計2,000万円を借り入れる場合などです。

一人の収入で2,000万円を借りるよりも審査対象となる収入が増えるため、住宅ローン審査に通りやすくなります。

また、それぞれ独立した住宅ローンであるため、団体信用生命保険(団信)への加入や住宅ローン控除の適用を受けられます。ただし、収入要件だけでなく団体信用生命への加入なども含めて、それぞれが審査に通ることが必須です。

また、ペアローンでは住宅ローン契約者それぞれがお互いの連帯保証人となります。そのため、返済期間の途中で一方が返済できなくなった場合でも、もう一方が返済義務を負う点を踏まえておく必要があります。

無理なく返済するコツとして、初めから返済期間を短くし過ぎず、長めに設定することが挙げられます。

早く完済したいと考えるあまり返済期間を短く設定し過ぎると、毎月の返済額が増え、家計への負担が重くなりかねません。

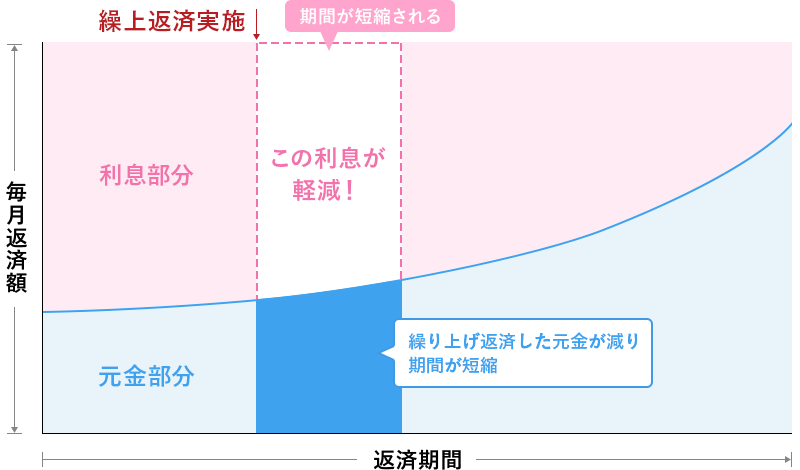

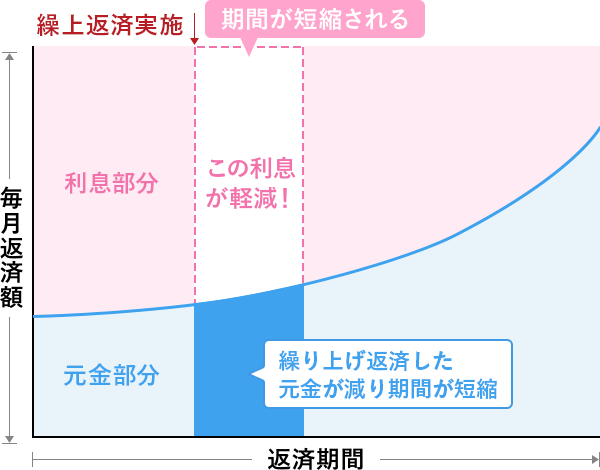

そのため、当初は余裕をもって返済期間を設定し、まとまった資金を準備できたタイミングで繰り上げ返済することがおすすめです。

繰り上げ返済とは、毎月の返済とは別に返済を行うことです。毎月の返済額を軽減する「返済額軽減型」と返済期間を短くする「期間短縮型」があります。

繰り上げ返済の資金はすべて元本の返済に充てられるため、利息負担が減り、総返済額を減らすことができます。

住宅ローンの完済時期を見据え、できるだけ定年までに完済できる計画を立てることも重要です。

定年後は、現役時代とは収入が大きく変わります。再雇用で働くとしても収入が大きく減る可能性があることに加え、仕事を継続せずリタイアした場合は年金収入で住宅ローンを返済することになります。

老後の家計を住宅ローン返済で圧迫しないよう、繰り上げ返済の活用も含めて、定年までに完済する返済計画を考えてみましょう。

2,000万円の住宅ローンを組むために必要な年収は、300万円が一つの目安といえるでしょう。

ただし、金融機関によって審査基準が異なるため、利用する住宅ローン商品によって必要な年収は変わる可能性があります。また、金融機関の借入可能額と無理なく返済できる借入金額は必ずしも同じではありません。

実際に利用する住宅ローンの適用金利や返済計画によっても返済負担は変わるため、ゆとりをもって返済したい方や住宅ローンの返済が不安という方は、利用する予定の住宅ローンを基にシミュレーションしてみることをおすすめします。

住宅ローンの選び方や返済計画の立て方がよくわからないという方は、SBIマネープラザをご活用ください。実際の金利水準を基に、複数の返済プランをシミュレーションし、比較することも可能です。

住宅ローンの選び方や減税制度についても、メリット・デメリットを踏まえお伝えいたします。直接のご来店以外に、オンラインやお電話でのご相談も可能ですので、お気軽にお問い合わせください。

株式会社あつみ事務所 代表

建設会社・ハウスメーカーで建築設計、不動産売買仲介を経て、不動産・住宅専業ライターとしても活動。これまで不動産・金融メディアを中心に300本以上の記事執筆を手掛ける。現在、不動産売買や住み替えを中立的な立場でサポートするサービスを提供しながら情報発信を行う。

【保有資格】宅地建物取引士・ファイナンシャルプランナー2級技能士・住宅ローンアドバイザー