住宅ローンを検討する際に、「変動金利と固定金利、どちらのほうが自分にとってメリットがあるの?」、「人気の住宅ローンを選べばいいの?」という疑問を持たれたことはありませんか?

住宅ローンは、金利タイプの違いによってそれぞれメリット・デメリットがあり、選ぶタイプはご自身のライフプランの描き方などによって変わるでしょう。

今回は住宅ローンの金利タイプの中から、「10年固定金利」と「全期間固定金利」や「変動金利」を比較して、それぞれのメリットとデメリットを、ファイナンシャルプランナーのラポール・コンサルティング・オフィス 代表 竹国さんに解説していただきます。

まずは、多くの金融機関で取扱われている「10年固定金利の住宅ローン」の特徴を説明します。固定金利の住宅ローンには、10年以外の期間が設定される商品も多くありますが、この記事では代表的な例である10年固定金利を取り上げています。

ここで言う10年固定金利の住宅ローンとは、返済開始当初から10年間の金利が変わらない仕組みの住宅ローンのことをいいます。返済開始から10年経過し、固定金利期間が終了した後は、変動金利に自動的に移行する商品と、固定金利を継続するか変動金利に移行するかを選択できる商品があります。

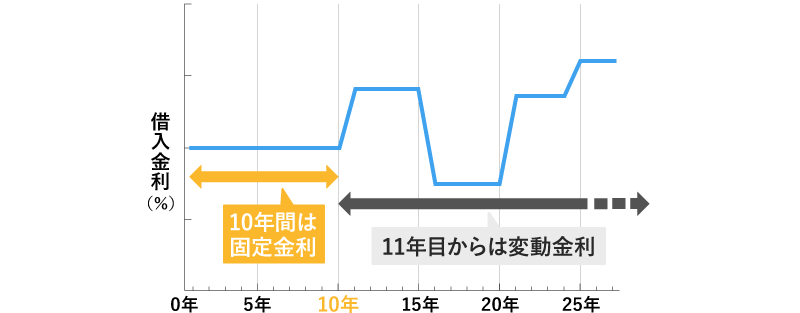

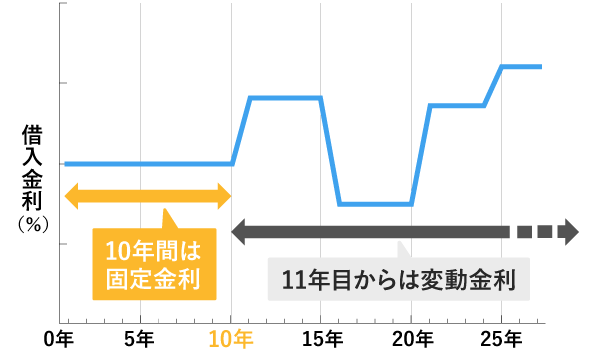

【10年経過後、自動的に変動金利へ移行するタイプの金利イメージ】

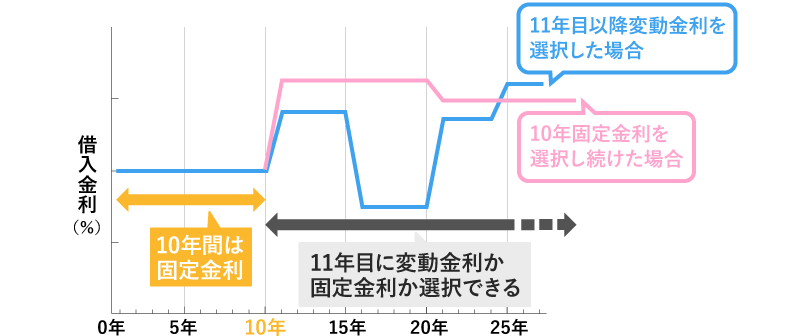

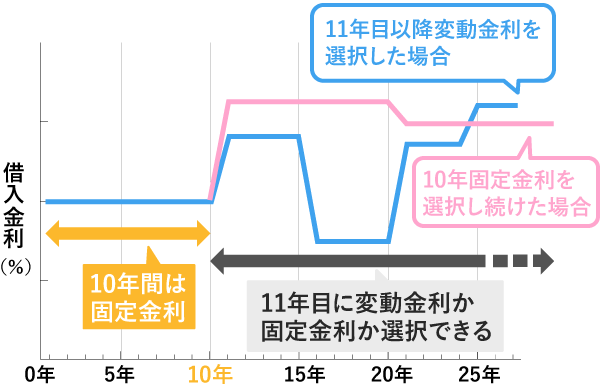

【10年経過後、固定金利か変動金利か選択できるタイプの金利イメージ】

10年後の市場金利(※1)が借入時よりも上昇していた場合、11年目以降に適用される住宅ローン金利は上昇し、返済額が増えるおそれもあります。固定金利期間終了後に固定金利か変動金利かを選択できる商品でも、借入金利はいずれもその時点の基準金利(店頭表示金利)をもとに決まるため、市場金利が上昇していれば、借入金利も上昇するリスクがあります。

※1 市場金利とは、市場で決められる金利のことで、代表的なものに短期プライムレートなどがあります。住宅ローンの借入金利は市場金利を基にして設定されている場合があります。

このような特徴をふまえると、次のようなかたが10年固定金利に向いていると言えるでしょう。

① 借入れから10年間の返済額の変動を避けたいかた

借入当初の10年間は返済額が変わらないことを活用した利用方法が考えられます。例えば住宅ローンの返済と教育費のかさむ時期が重なるなど、借入れから少なくとも10年間は返済額が増えることを避けたいかたには、10年固定金利が有効な選択肢となります。

② 11年目以降に一括繰上返済を検討しているかた

借入当初10年間の金利上昇リスクを避けつつ、11年目以降に一括繰上返済を予定しているかたにも、10年固定金利は向いていると言えるでしょう。例えば、住宅ローン控除を受けられる期間(10年間または13年間)は住宅ローンを利用し、控除期間終了後に一括繰上返済を検討したいかたや、10年後に勤めている会社を定年退職して、退職金で残りの住宅ローンを繰上返済したいというかたなどが該当します。

10年固定金利のメリットとは、固定金利期間中は金利変動の影響を受けないことです。固定金利が適用されている期間中は、市場金利が借入時点より上昇しても、借入金利や返済額は変わりません。そのため10年間の固定金利期間中は、返済や家計の見通しを立てやすいメリットがあります。

また、固定金利期間終了後、借入時点より金利が下がっていれば、以降のローン返済額が減少する可能性もあります。

10年固定金利は、後述の変動金利と比べ、借入当初の金利は高いことが一般的です。結果論にはなりますが、返済期間中にあまり金利が上昇しなければ、変動金利で借入れたほうが総返済額は小さくなる可能性が高いでしょう。

固定金利期間終了後に借入時点より金利が上がっていたり、市場金利が変わらなくても金利引下げ幅が縮小したりする場合には、借入金利が上がって返済額が増えることもあります。

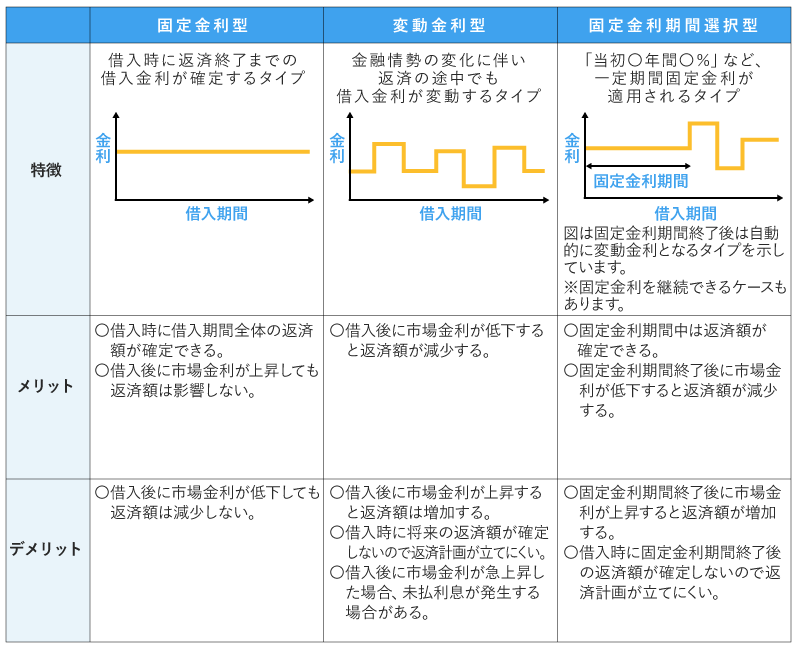

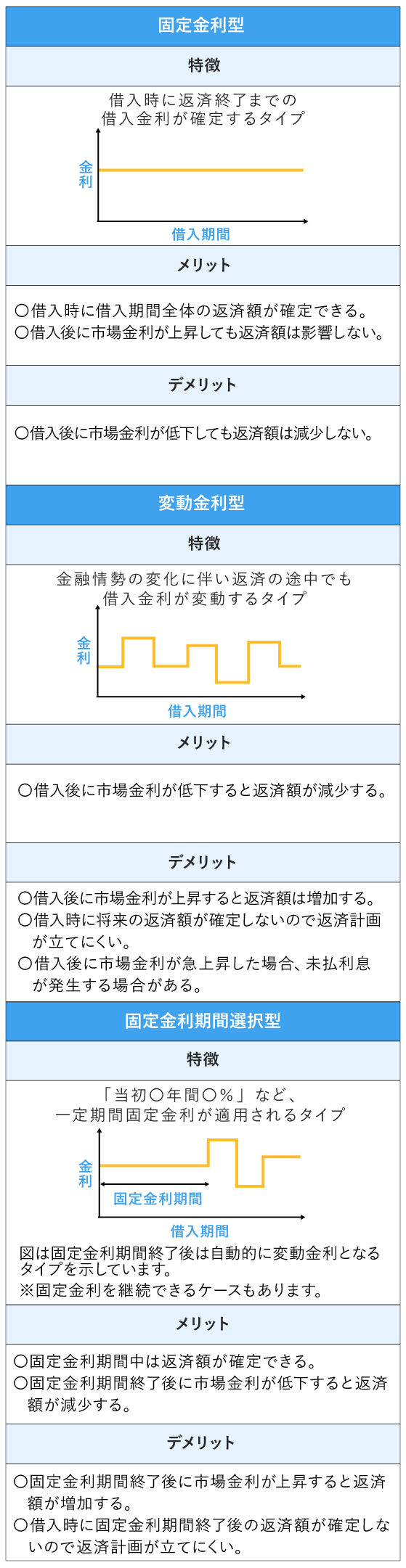

「固定金利」、「変動金利」とはそもそも何なのか。ここでは、固定金利型と変動金利型、そして両方の特徴がある固定金利期間選択型の住宅ローンについて、それぞれの違いを詳しく見ていきます。

住宅ローンの固定金利型とは、返済開始当初から完済まで、借入金利が変動しない住宅ローンのことです。固定金利型であれば、たとえ市場金利が変動しても、借入れしている住宅ローンの返済額には影響がありません。借入時点で返済額が確定し、毎月の返済額も変わらないので、計画的に返済できるという安心感があります。

しかし、固定金利型の借入金利は、同時期の変動金利型に比べて高めに設定されるケースが一般的です。そのため、返済が終わるまでの間に大きな市場金利の上昇がなかった場合は、他の金利タイプに比べると総返済額が大きくなる可能性があるというデメリットもあります。

なお、全期間固定金利型の住宅ローン「フラット35」の場合、「総返済負担率」という年収に占める年間合計返済額の割合を計算することによって、概算の借入額可能額を調べることができます。

住宅ローンの変動金利型とは、返済期間中に定期的に金利が見直されるタイプの住宅ローンのことです。借入時点より市場金利が上昇すれば借入金利も上がり、市場金利が下落すれば借入金利も下がります。

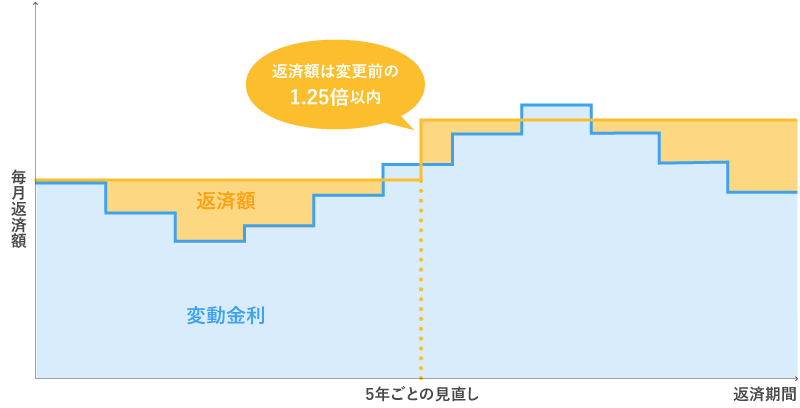

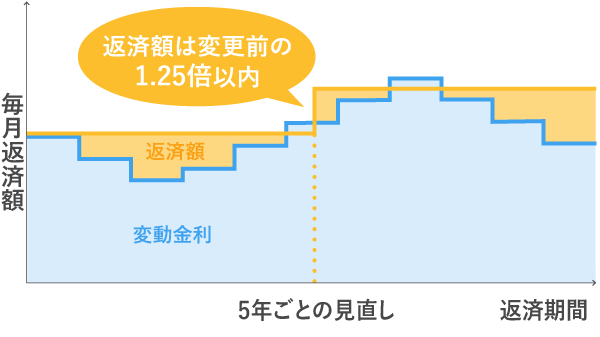

変動金利型の金利は、原則年2回見直されますが、元利均等返済の場合、毎月の返済額の見直しは5年ごと行われることが一般的です。この仕組みは「5年ルール」と呼ばれ、金利見直しによる利息額の変動は、元金返済額を変えて調整され、5年間の毎月の返済額は一定に据え置かれます。

5年ごとの返済額の見直しで返済額が増加する場合、見直し後の返済額は、それまでの返済額の1.25倍を上限とする住宅ローン商品があります。このような仕組みは「125%ルール」と呼ばれます。

125%ルールが適用されるタイプの住宅ローンでは、金利がどれだけ上昇しても、見直し期間後に「返済額が何倍にもなる」ということはありません(※元金均等返済方式を選んだ場合や、一部の金融機関では適用されませんので条件をよく確認しましょう)。

ただし、125%ルールが適用された場合、本来増額されるはずだった125%を超える部分(未払利息)については免除されるわけではなく、次の見直し以降の返済額に上乗せして返済する必要があります。次の見直しでも再度125%を超える返済額となる場合など、完済までに未払利息が解消できなければ、完済時にまとめて精算しなければならなくなります。将来の金利動向は予測できず、大幅な動きが生じることもありますので、このようなリスクがあることは知っておきましょう。

【125%ルールのイメージ】

また、同じ時期であれば、変動金利は固定金利よりも低い借入金利が設定されていることが一般的です。

固定金利期間選択型は、返済開始当初の一定期間、金利を固定する期間(固定金利期間)を選択でき、固定金利期間終了後は自動的に変動金利型に移行するタイプや、または再び固定金利を継続できるタイプがあります。

1章で説明した「10年固定金利」は、この固定金利期間選択型で、固定金利期間を10年と選択した場合の住宅ローンを指します。

固定金利期間は10年の他に、3年、5年など選択できる住宅ローン商品があり、ご自身の返済計画にあわせて、希望の期間を選択できます。

また、一般的には「通期引下げプラン(全期間引下げプラン)」と「当初引下げプラン」の2つタイプがあります。通期引下げプランでは、返済期間を通して金利の引下げ幅が一定であるのに対し、当初引下げプランでは、借入当初の一定期間の金利引下げ幅が大きく、当初期間終了後に引下げ幅が小さくなることが特徴です。

【金利タイプのまとめ】

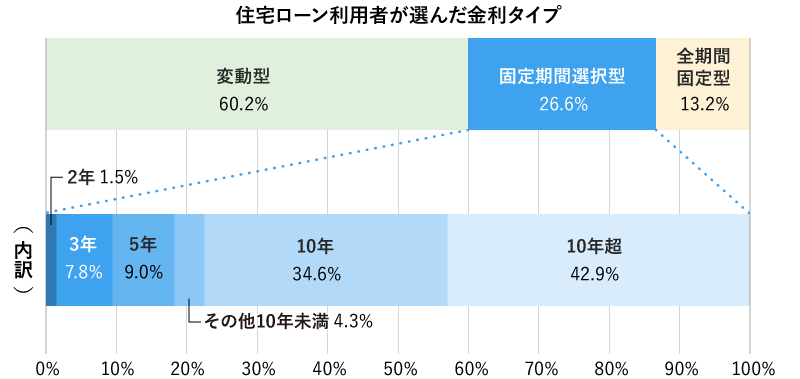

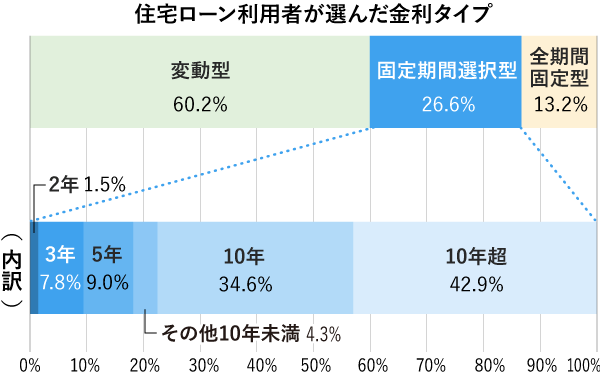

実際にどのくらいの人が10年固定型の住宅ローンを利用しているのか、住宅金融支援機構の調査から確認してみましょう。

住宅金融支援機構が2020年9月に発表した「住宅ローン利用者の実態調査【2020年5月調査】」によると、2019年10月から2020年3月までの住宅ローン新規利用者のうち、26.6%が固定金利期間選択型を選び、その中で当初の金利固定期間に10年を選んだ人は34.6%となっています。この結果から、住宅ローン利用者のうち約9.2%、約10人に1人が10年固定型の住宅ローンを利用していることがわかります。

(出典:「住宅ローン利用者の実態調査【住宅ローン利用者調査(2020年5月調査)】」(住宅金融支援機構)よりSBIマネープラザが作成)

10年固定金利型の住宅ローンを利用し、固定金利期間終了後(11年目以降)に変動金利へ移行する場合の注意点としては、次のようなものがあります。

固定金利期間が終了する11年目以降は、借入金利が変動します。金融機関や商品によっては、新規借入時に受けた優遇金利が適用されなくなることもあり、その場合は市場金利の水準が変わっていなくても借入金利が上がるおそれがあります。借入れを申込む時点で、固定金利期間終了後の金利の優遇はあるのか、あるとした場合にどのくらいの優遇幅でどの程度負担が増えるのか確認しておきましょう。

住宅金融支援機構の「住宅ローン利用者の実態調査(2020年5月調査)」によると、固定期間選択型利用者のうち、将来の金利上昇に伴う返済額増加への対応策については、42.9%が「理解しているか少し不安」、13.0%が「よく理解していない」、6.0%が「全く理解していない」と回答し、全て足すと半数を超えます。

この結果から、金利上昇に伴う返済額の増加にどう対応すればよいか理解していないかたや、不安を感じているかたが多いことが推察されます。そのようなかたは、金利が上昇した場合の対応や、固定金利期間終了後の返済計画について、金融機関の担当者などに相談し、対応を考えておくと安心です。

そのときの状況や条件次第で、固定金利期間終了後に繰上返済や借換えをする選択もあります。

固定金利期間終了後は、市場金利の状況によって適用金利が大きく上がるおそれがあります。このとき125%ルールのような返済額を抑える仕組みは適用されないことが一般的です。そのため市場金利が急上昇する局面では、返済額が上限なく増えることもあり、注意が必要です。

10年固定金利を含む、固定金利期間選択型の住宅ローンでは、固定金利期間が終了する11年目までは変動金利への変更ができません(変動金利型から固定金利期間選択型への変更はいつでもできます。)。固定金利期間中に金利タイプの変更を希望する場合は、別の金融機関または住宅ローン商品へ借換える必要があります。

前述の通り、11年目に金利が変動する可能性がありますので、住宅購入や住宅ローンを決める前に、ご家族でどのタイミングでお金が必要になるか話し合いをされるとよいでしょう。

話し合いの結果、子どもの進学や旅行などご家族のライフプランで重視されるポイントが見えてくることがあります。マイホームの購入に充てる費用をどの程度にするのか、ご家族とライフプランの優先順位を含めた上で決めていきましょう。

今後の収入予定についても検討し、夫婦で共働きをするのか、収入が変動する見込みはどの程度あるかなどを考えておきたいところです。

ここまで、住宅ローンの10年固定金利と変動金利、それぞれのメリット・デメリットを説明しました。金利動向を正確に予測することはできないため、金利タイプを選ぶ際には、自身のライフプランにあっているか、無理なく返済していけるかが最も重要なポイントです。固定金利型、変動金利型、固定金利期間選択型、それぞれの特徴をふまえ、自身に合った金利タイプを選びましょう。

こんなかたには店舗相談がおすすめです

SBIマネープラザの店舗では、住宅ローンに詳しいスタッフがわかりやすく説明します。ご予約することで待ち時間もなくご相談いただけます。