住宅を購入する際に、両親や祖父母などから資金の援助(贈与)を受けられるかたもいらっしゃるのではないでしょうか。ただ、場合によっては贈与を受けたかたに贈与税が発生することがあります。住宅取得のための資金援助に対する特例を適切に活用できると良いでしょう。

特例を有効活用するためのポイントは、

①特例の利用条件を確認すること

②ご自身の資金計画に適しているか確認すること

の2点となります。

今回はこれらのポイントについて、公認不動産コンサルティングマスターの資格を持つ、株式会社住宅相談センターの吉田貴彦社長に解説していただきました。

財産を無償で譲り渡すことを「贈与」と言い、贈与をする人は「贈与者」、贈与を受ける人は「受贈者」と呼ばれます。

ここでは、住宅取得時に両親や祖父母(直系尊属)から子や孫が贈与を受ける場合の、贈与税の基本について解説します。

まずは、原則についておさえておきましょう。

両親や祖父母(直系尊属)から、贈与する年の1月1日時点で18歳以上の子や孫(※)へ贈与する場合、贈与税額は贈与された金額から基礎控除額である110万円を超える額に対して、「特例税率」をかけて計算されます。

※ 2022年3月31日以前の贈与においては、20歳以上の子が対象となります。

【速算表】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

(出所:国税庁ホームページを基にSBIマネープラザが作成)

例えば、父から30歳の子に1,000万円を贈与する場合を計算します。

贈与税額 = (贈与された金額 - 110万円) × 税率 - 控除額

= (1,000万円 - 110万円)× 30% - 90万円

= 177万円

贈与税額は上記の計算で算出され、この177万円は受贈者である子が納税する必要があります。

両親や祖父母(直系尊属)から贈与を受けた資金を使って子や孫が住宅を購入する場合でも、原則では贈与された金額が110万円を超える場合は、子や孫が贈与税を納税する必要があります。

また、現金だけではなく土地や建物などの財産を譲り受ける場合も、その評価額等に対して贈与税がかかります。例えば、住宅を建てるために両親から土地を譲り受ける場合は贈与税の対象となりますし、加えて不動産取得税がかかることがあるので注意が必要です。

なお、両親や祖父母(直系尊属)以外から贈与されるケースにおいては、上記の特例税率よりも高い税率で計算されますので、詳しくは国税庁ホームページをご覧ください。

以下からは、両親から子(贈与の年の1月1日時点で18歳以上※)に対して、住宅購入のための資金の贈与があったものとして説明します。祖父母(直系尊属)から孫へ贈与する場合は読み替えてください。

※2022年3月31日以前の贈与においては、20歳以上が対象となります。

上記の通り、両親からの贈与が住宅購入のための資金であっても、原則では110万円を超える部分について贈与税の対象なります。ただし、一定の条件を満たすことによって、非課税で贈与できる制度が主に2つあります。

贈与される額が110万円を超える場合でも、①受贈者の要件、②新築・取得・増改築等の要件を満たした住宅取得等資金で、なおかつ贈与を受けた年の翌年2月1日~3月15日までに税務署に申請することによって、2022年1月1日から2023年12月31日の契約の場合最大1,000万円までが非課税となります。便宜上、以下からはこの非課税枠の特例のことを「住宅取得等資金の贈与税の特例」と呼びます。

また、住宅を取得した際の消費税率や契約の時期、住宅の性能によって非課税限度額が異なります。

A.消費税率10%の住宅を新築・取得・増改築等する場合の非課税限度額(2021年4月1日~)

| 住宅用家屋に係る契約の締結日 | 一般の住宅の場合 | 省エネ等の住宅の場合 |

|---|---|---|

| 2021年4月1日~2021年12月31日 | 700万円 | 1,200万円 |

| 2022年1月1日~2023年12月31日 | 500万円 | 1,000万円 |

(出所:国税庁ホームページを基にSBIマネープラザが作成)

B.上記A以外の住宅を新築・取得・増改築等する場合の非課税限度額(2021年4月1日~)

| 住宅用家屋に係る契約の締結日 | 一般の住宅の場合 | 省エネ等の住宅の場合 |

|---|---|---|

| 2021年4月1日~2021年12月31日 | 300万円 | 800万円 |

| 2022年1月1日~2023年12月31日 | 500万円 | 1,000万円 |

(出所:国税庁ホームページを基にSBIマネープラザが作成)

なお非課税限度額を超えて贈与を受けた場合は、超えた部分の金額に応じた税率を乗じた贈与税額を支払うことになります。

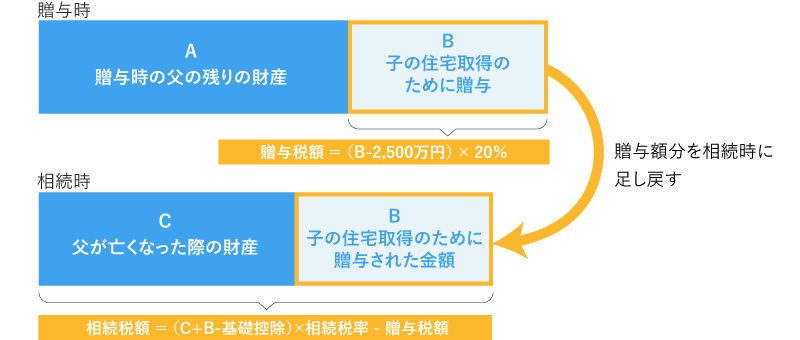

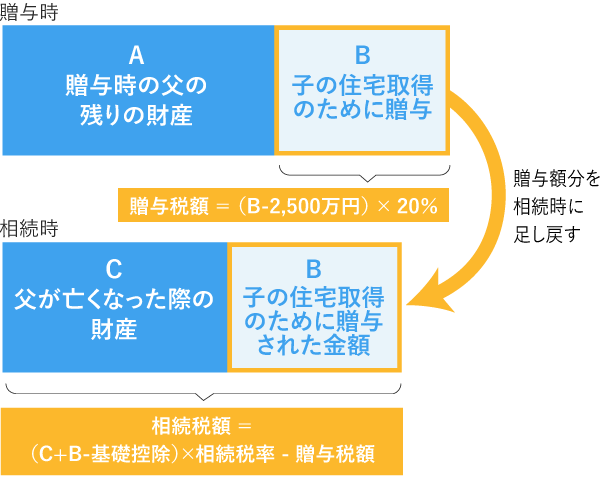

相続時精算課税制度は、両親から子(贈与を受けた年の1月1日時点で18歳以上※)へ住宅購入資金として贈与があった場合には、一定の条件を満たすと、特別控除額2,500万円を控除した金額に一律20%の贈与税率を乗じて贈与税を計算する制度です。贈与者が亡くなった際には、贈与された金額を相続財産と合計して相続税額を計算し、納めていた贈与税額を相続税額から差し引きします。

贈与額から特別控除額2,500万円を控除したうえで、一律で贈与税率を20%として計算するので、贈与した年の贈与税の納付額のみを比較した場合、通常の贈与よりも税額を抑えることができます。

本来、この制度を利用するためには、贈与者となる両親が60歳以上であることが条件ですが、「特例」においては贈与が住宅購入資金であること条件に両親が60歳未満でも利用可能となります。なお、この特例は2023年12月31日までの贈与を対象としています。

【相続時精算課税選択の特例のイメージ】

さらに、相続時精算課税選択の特例は、1-2-1の「住宅取得等資金の贈与税の特例」と併用することができます。ただし、年間110万円の贈与税の基礎控除との併用はできませんし、相続時精算課税制度の特例を一度でも利用すると、その後の贈与では基礎控除を利用することはできないので、検討する際は計画的に利用しましょう。

※ 2022年4月1日以後の贈与に適用される制限です。以前は、20歳以上が対象でした。

前述の「住宅取得等資金の贈与税の特例」を利用するためには要件を満たす必要があります。受贈者の要件や対象となる住宅の要件に注意しましょう。

この特例を利用できる受贈者の要件は次の通りです。

① 贈与者の直系卑属であること。(配偶者の父母、祖父母からの贈与は対象外)

② 贈与を受けた年の1月1日時点で18歳以上(2022年3月31日以前の贈与の場合は20歳以上)であること。

③ 贈与を受けた年の合計所得金額が2,000万円以下(新築等をした住宅用の家屋の床面積が40㎡以上50㎡未満である場合は1,000万円以下)であること。

④ 2009年分から2021年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと。

⑤ 配偶者、親族などの一定の特別の関係がある人から住宅用の家屋を取得したものではないこと、又はこれらのかたとの請負契約等により新築若しくは増改築等をしたものではないこと。

⑥ 贈与を受けた全額を充てて取得期限(贈与を受けた年の翌年 3 月 15 日)までに住宅の購入等をし、3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

⑦ 贈与を受けた時に日本国内に住所を有し、かつ日本国籍を有していること。

この特例の適用される住宅等は次の通りです。

① 日本国内にある住宅であること。

② 登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住用であること。

③ 中古住宅の場合は①②に加えて、築年数や耐震基準等の安全性に係る基準を満たしていること。

④ 増改築等の場合は①②に加えて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類が必要になります。また、増改築等の工事費用が100万円以上であり、増改築等の工事を要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。

※ 上記の特例を利用するための条件は、税理士または管轄の税務署に必ずご確認ください。

各種特例を利用して両親から贈与を受ける場合、適切に利用できるよう下記の点に注意しましょう。

「住宅取得等資金の贈与税の特例」を利用する場合は、贈与税がかからない場合でも贈与税の確定申告が必要になります。申告は贈与を受けた年の翌年の2月1日から3月15日の期間内に管轄の税務署に提出しなければなりません。

「住宅取得等資金の贈与税の特例」は文字通り「資金の贈与税」の特例ですので、あくまで住宅購入のための金銭の贈与を受けなければなりません。父母、祖父母から土地そのものを譲り受ける場合は贈与税の対象となり、土地の評価額(路線価方式または固定資産税評価額の倍率方式で計算)に応じて贈与税が発生することとなります。

土地そのものではなく、住宅を新築する土地を取得するための資金援助を受ける場合は、特例を利用することができますが、父母や祖父母など特別な関係者から購入する場合は特例を利用することはできません。

贈与額と住宅ローンの借入額が住宅の取得金額を超える場合、住宅ローン控除の控除対象額が実際の借入金額よりも低くなるため、注意が必要でしょう。例えば住宅の取得価格が4,500万円で、贈与額2,500万円、住宅ローンの借入額2,500万円であった場合、取得価格4,500万円-贈与額2,500万円で残りの2,000万円が住宅取得のための借入額と見なされるので、住宅ローン2,500万円のうち500万円は住宅ローン控除の対象外となります。

ここまで、両親から子へ住宅取得資金の贈与に関して説明しましたが、実際には円滑に贈与が進むとは限りません。

例えば、受贈者である子に兄弟がいる場合などは、兄弟間で不公平感が生じないよう配慮も必要でしょう。事前に十分家族間で話し合いをして、共通認識を持っておくことが大切となります。

その他のケースでも家族でよく相談してから、今回ご紹介した特例を適切に利用することをお勧めします。

そのうえで両親からの資金援助も期待できるようなら、購入できる住宅や利用できる住宅ローンの選択肢も広がり、理想のマイホーム取得に近づけるのではないでしょうか。

※本Webサイトに記載の情報はあくまで概要であり、税控除額をお約束するものではございません。実際の控除の対象・控除額については、管轄の税務署等にご相談のうえ、ご確認ください。